聪投TOP30基金经理4季度最爱调研个股,竟然还是它

来源:聪明投资者

转眼2021已渐进尾声,伴随“跨年行情”的到来,不少基金经理已经在为明年的选股做准备。朱少醒、傅鹏博、赵诣等明星基金经理也频频出现在调研人员名单中。

作为投资的风向标之一,明星基金经理们的调研情况素来受到广大投资者们的密切关注。

被密集调研的公司,往往是机构重点关注的领域,或分歧较大,或是近期热点。机构调研不仅是投前细致了解公司的途径,也是投后密切跟踪的重要手段。

从四季度上市公司接受调研的情况来看:

1. 汇川技术、中科创达、迈瑞医疗是四季度内最多机构投资者参与调研的上市企业。仅四季度内,汇川技术就被合计1380家机构调研了30次。

2. 以所属行业排序,被调研最多的行业前两名与三季度一致,仍为电子和生物医药,但在四季度,计算机取代电力设备成为第三名。

3. 继三季度受到最多TOP30基金经理调研后,海康威视在四季度再度受到陈一峰、杨明、傅鹏博、谢治宇、张坤、萧楠等6位基金经理跟踪调研。

4. 从调研标的来看,TOP30基金经理的标的选择与全市场有一定差别,海康威视、华利集团、传音控股出现在了全市场热门调研名单的前二十,宁波银行、德赛西威、华测检测、新宙邦、东珠生态、瑞可达均不是市场调研的热门股。

5. 今年基金表现最优的新锐基金经理们,四季度调研标的多集中于新能源领域,化工、机械、有色是调研最多的三大行业。

汇川技术、中科创达、迈瑞医疗受最多机构关注

电子、医药稳居受关注行业榜首

四季度以来,共1254家上市公司被机构调研,在市场震荡波动中,“锂光芯”仍然是机构关注的热点,医药领域和消费食品方面的关注度有所上升,地产、金融等板块受到的关注仍然不高。

具体来看,汇川技术在四季度被合计(含重复调研)1380家机构投资者调研了30次,是最受基金公司关注的个股。在三季度中,汇川技术也有23次机构调研,是机构持续跟踪的标的之一。

从机构持股情况来看,截至三季度,汇川技术为187只公募基金所重仓持有,是归凯管理的嘉实新兴产业、嘉实核心成长的第9/10大重仓。

与汇川技术这一工控龙头企业同属电气设备板块的还有奥普特,作为机器视觉零部件龙头,奥普特的公募基金参与度并不高,截至三季度,其机构投资者多为高华、UBS AG等QFII。

另一工控零部件企业怡合达在四季度新进入了机构的关注重点名单。怡合达是今年7月上市的次新股,从机构持股情况来看,陈金伟管理的宝盈新兴产业、李游管理的创金合信工业周期等均重仓持有该股。

医疗领域,迈瑞医疗、海尔生物、开立医疗在四季度最受机构投资者关注。尽管这三只股票在四季度均呈现股价下跌,但机构对其关注不降反增。

迈瑞医疗无疑是机构重仓热门股之一,刘彦春管理的景顺长城新兴成长、葛兰管理的中欧医疗健康、唐颐恒管理的富国天益均重仓持有迈瑞医疗。

从被调研频次居前的公司所属申万一级行业对比来看,电子、生物医药稳居榜首前两名,计算机则前进一位,取代电力设备跃居第三。

相比于三季度,四季度内被多家机构调研的企业所属行业更为分散,银行(杭州银行、宁波银行)、通信(鼎通科技、威胜信息)、传媒(联创股份(维权)、吉比特)均只有2家公司,而社服(华测检测)、汽车(华阳集团)、建材(伟星新材)、军工(景嘉微)、钢铁(广大特材)更是均只有1家公司。

TOP30基金经理调研情况

傅鹏博、张坤等密切跟踪海康威视

从TOP30基金经理在四季度的调研情况来看,冯明远依然是其中最勤于调研的基金经理,杨明、何帅也调研了5家公司,张慧则调研了4家公司,并且2次参与华利集团的调研,张坤也在四季度两度调研了宁波银行。

值得一提的是,卸任兴全趋势、兴全新视野基金经理职务的董承非,在四季度频繁与宁泉资产杨东“同框”出现在调研人员名单中,包括11月10日飞力达的调研,11月24日中新集团的调研,以及11月11日味知香的调研。

从调研标的来看,TOP30基金经理的标的选择与全市场有一定差别。

被超过2位TOP30基金经理调研(或同一位基金经理调研两次)的公司有9只,其中仅有海康威视、华利集团、传音控股出现在了全市场调研名单的前二十,宁波银行、德赛西威、华测检测、新宙邦、东珠生态、瑞可达均不是市场调研的热门股。

具体来看,被TOP30基金经理调研最多的依然要属海康威视,在三季度中,袁芳、杨明、董承非、张坤、谢治宇、李永兴、周应波等均参与了海康威视的调研,四季度中,谢治宇、杨明、张坤继续对海康威视进行密切跟踪。

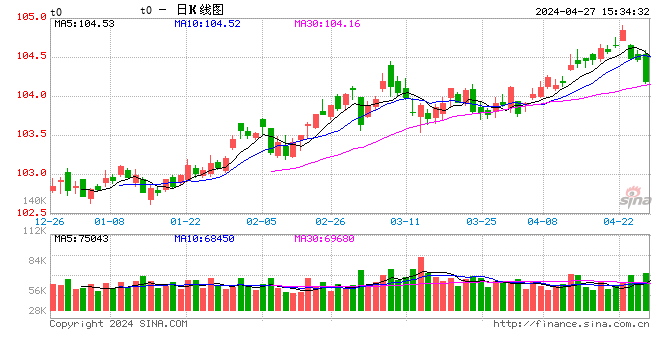

近期,海康威视的股价经历了一路震荡下行后终于迎来了低位反弹,作为老牌机构重仓股,海康威视是张坤、刘彦春、谢治宇、周应波、袁芳等多位TOP30基金经理的长期重仓股。

被傅友兴、张慧(二度)调研的华利集团是一只今年4月上市的次新股,主要从事运动鞋履的开发设计、生产销售,为NIKE、VF、Puma、Columbia、Deckers等全球运动企业提供开发设计、生产与销售服务,产品以美国和欧洲外销为主。

从机构持股来看,参与调研的傅友兴在其管理的广发稳健增长中重仓持有该股,唐颐恒管理的富国天益则是该公司的第一大机构股东。

宁波银行在四季度被张坤调研了两次,这也是TOP30基金经理在四季度调研的唯一一家银行股,另一只在全市场关注度颇高的银行股是杭州银行。

宁波银行的股价从5月底见顶后一路下行,经历了三季度的震荡后,再度回归上行,截至12月13日收盘,宁波银行股价几乎已经回到前高水平,较低点上涨近30%。

从三季度机构持股来看,张坤虽然在三季度重仓了招商银行和平安银行两只银行股,但宁波银行并未进入其重仓股名单。

反而并未亲自调研的周蔚文在其管理的中欧精选定开、中欧趋势中均将宁波银行作为第一大重仓。重仓持股宁波银行的TOP30基金经理还有朱少醒、杨明、陈一峰等。

从TOP30基金经理调研的39家公司来看,四季度内(截至12月13日),有24家公司股价实现上涨,涨幅最高的个股为杨明参与调研的龙磁科技、余广和周蔚文参与调研的瑞可达以及毕天宇和谢治宇调研的德赛西威。

其中,龙磁科技股价从10月底启动,一个月内股价实现翻倍上涨,最新收于80元/股。公司主要产品为永磁及电机部件和软磁及新能源器件,应用于光伏及储能、新能源汽车与充电桩、通信、家用电子与消费电子等领域。

经历股价的翻倍上涨后,公司市值仍仅有约56亿元,是一只没有任何公募基金重仓过的小盘股。

另一只最高涨幅翻倍的个股——瑞可达,是一只今年7月份上市的次新股,公司股价在上市后短暂震荡,四季度从低点启动,一路上涨,最新收于117.88元/股,市值127亿元。

今年基金排名最靠前的新锐基金经理

调研聚焦化工、机械、有色

今年基金业绩排名前20位的新锐基金经理们,在四季度调研了40家公司,其中有33家公司股价四季度涨幅为正,其中11家公司股价涨幅超过30%。

最勤于调研的是宝盈的陈金伟和华商的高兵,陈金伟在四季度调研了9家公司,并且连续两天参与了加加食品(维权)的调研;高兵则调研了8家公司。除赣锋锂业略有微跌外,这两位基金经理调研的17家公司股价在四季度均有所上涨。

出于今年的市场风格缘故,业绩排名靠前的基金经理们多专攻于新能源领域,排名前5位的基金经理中只有肖肖和陈金伟管理的宝盈优势产业第一大重仓行业不是新能源。

体现在机构调研方面,这些新锐基金经理们的调研公司所处行业也相对集中。化工、机械、有色是三大主要调研行业,调研频次最高的个股——天齐锂业、纳尔股份、中科创达、大地熊等均为新能源或智能驾驶相关。

而十分出人意表的是,这些新锐基金经理们与TOP30基金经理们调研频次较高的个股没有任何重合公司,包括张坤、傅鹏博等密切跟踪的海康威视也不在新锐基金经理的调研名单中。

少数出现交叉的是,交银的杨金金在四季度调研了龙磁科技,TOP30基金经理杨明同样调研了这一公司。

从这些新锐基金经理的调研标的来看,个股仍然聚集在新能源领域,无疑说明今年排名靠前的基金经理们对新能源赛道的持续看重。

对于估值已经绝对不算低位的新能源板块,明年是否能够继续成为市场的主线,此前在前海开源基金2022年投资策略会上,崔宸龙曾谈到,新能源是世界性的投资机会,不是为了一年两年的业绩,而是拥有五到十年的上升空间。

即便新能源赛道股票明年表现不如今年这么强劲,甚至也可能表现不佳,但崔宸龙依然认为这都只是短期的价格波动。

编辑:慧羊羊