标普:富力地产短债覆盖率降至25% 仍需要出售资产来还债

原标题:标普:富力地产短债覆盖率降至25%,仍需要出售资产来还债

8月27日,澎湃新闻(www.thepaper.cn)从国际评级机构标普对富力地产(02777.HK)发布的报告中发现,标普认为富力地产资本结构中的短债比重仍然较大,可能只会逐步改善,另外,公司流动性与下调阈值之间的距离依然较近。

富力地产此前发布的2021年半年报数据显示,公司协议销售金额约为650.8亿元,同比增长18%;协议销售面积约为485.2万平方米,同比增加6%;营业额达394.9亿元,同比增加18%;毛利和纯利分别减少至85.7亿元和31.8亿元。

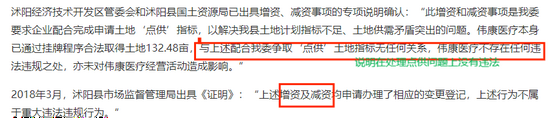

债务方面,2021年上半年公司借款总额减少了164亿元至1433亿元,但富力地产一年内到期的债务仍占总借款的36%,2020年底时该数字为40%。截至6月30日,富力地产的无限制现金余额减少至128亿元,短期债务覆盖率从2021年年初的40%降至25%。标普认为,覆盖率降低的原因可能是抵押贷款收紧,尤其是在二三线城市,这都影响了公司的现金回收率,而对于公司下半年来说仍然是一个不利因素。

报告中,标普认为富力地产在接下来半年的债务期限是可以控制的。下半年富力地产有2亿美元的美元债到期,另外还有17亿元的可回售公司债券。2022年,富力地产大约有190亿元的还款。

另外,标普预计富力地产将利用内部资源偿还其在岸到期的债务,将占到公司2022年到期债务的50%左右。但若富力地产离岸到期债券的再融资无法进行的话,那么其将可能需要更多地依靠内部资源和资产出售来偿还债务。

富力地产在今年前7个月的销售额约为733亿元,以公司2021年的销售目标1500亿元来看,目前富力地产完成了年销售目标48.89%。

在毛利率方面,标普认为富力地产下半年新项目的完工和交付应该能支撑利润,预计其全年毛利率将从上半年的22.3%反弹至25%-27%。

值得注意的是,富力地产对潜在资产的出售关注度在提高,标普认为这将有助于缓解其流动性紧张的问题。今年以来,富力地产已经处置了约12亿元的项目。标普称,公司还在谈判出售一些投资性房地产,包括一栋价值约7亿元的写字楼,以及其他项目的股权。富力地产还对出售其在城市再开发项目和酒店投资组合中的股权持开放态度。

截至午间收盘,富力地产报6.53港元/股,跌幅0.46%。