方正证券:降息预期可期 利好正在积蓄

原标题:【方证视点】降息预期可期 利好正在积蓄——1117

来源:伟哥论市

核心观点

今年的市场就是交易型市场,交易型市场特征就是“利好兑现回落,利空落地上行”,这对大盘还是结构都是如此,原因就是市场风险偏好较低所致,也是震荡市的特点,此次军工、半导体及新能源仍未跳出这一规律。规律是用来打破的,随着利好因素的不断积累,随着扰动因素的逐个消失,积累到一定程度就会得到释放,我们相信已为时不远了。

盘面分析

尽管10月多项宏观经济指标超预期,但受市场风险偏好较低影响,周二大盘仍走出冲高回落的走势。最终,大盘以下跌0.33%收盘,创业板下跌0.24%,两市总成交量较前一交易日减少约3.83%,这表明市场杀跌动力有所减缓,市场情绪开始下滑,信心等待恢复。

量能有所减少,个股活跃度不减,分化继续加大。当日有65家个股涨停,其中有5家个股为20%涨停板,有78家个股涨幅在10%涨停板之上,有42家个股跌幅在10%跌停板之上,4家个股跌停,涨幅超过5%个股有180家,跌幅超过5%的个股242家。当日涨幅居前的为白酒、疫苗、海运、CRO等,当日跌幅居前的为锂电、军工、磷化工、煤炭、钢铁。量能小幅减少,赚钱效应仍存,亏钱效应增加,两市个股普跌,杀跌动力不足,消费逆市上涨,是周二盘面主要特征。

技术面分析

从技术上看,周二大盘走出冲高回落走势,并呈价跌量缩的态势,5日线失守,10日线支撑,20日线得而复失,30日线及半年线反压,K线组合为长上影线的阴线,价跌量缩的量价关系,市场杀跌动力并不足,日线MACD指标继续多头强化,短线大盘有望走出反弹走势。

分时图技术指标显示,15分钟、30分钟MACD指标空头强化,60分钟MACD指标即将死叉,短线盘中有回调压力,但60分钟K线组合形态预示大盘盘中回落空间不大。

上证50价涨量增,5日线支撑,30日线反压,20日线得而复失,价涨量增的量价关系加之日线MACD指标即将金叉,短线有延续反弹的要求。

创业板价跌量缩,5日线得而复失,10日线支撑,价涨量缩的量价关系加之日线MACD指标即将死叉,30分钟MACD指标重新空头强化,短线盘中还有回调压力。

综合技术分析,我们认为,短线大盘盘中还有回调压力,但3500点附近有支撑,大盘盘中回调的空间有限,技术上短线大盘还将横盘蓄势整理,上有3550点附近压力,下有3500点附近支撑。

基本面分析

近日,央行的一个操作引起了市场关注,更引发了市场热议,那就是周一央行进行了1万亿MLF操作,而本月有两批合计1万亿MLF到期,为年内最高水平,意味着央行通过MLF操作方式,完全对冲了月内到期的MLF;与此同时,11月公开市场到期规模为20750亿,较10月到期规模增加6750亿,为近几个月以来的新高。周一央行仍保持100亿逆回购操作,当日逆回购到期有1000亿,实现净回笼资金900亿。

央行已连续三个月高规模等量续做到期的MLF,央行公开市场操作净回笼,而11月中下旬又是地方政府新增专项债高密度发行时间窗口,预计发行量有望在9000亿左右,高于10月的5135亿水平。“钱紧”是11月市场流动性特征,从3M期及6M期Shibor利率持续走高看,跨年度资金偏紧态势也是市场所面临的问题。此时,央行继续对冲到期的MLF,并未有超额续作MLF,公开市场操作也是有条不紊,央行本月在公开市场操作虽已实现净投放4100亿,但跨年资金利率仍偏紧,对此市场猜测较多,这也是市场关注的焦点。

除了11月大量到期的MLF及公开市场操作,以及即将发行的地方政府新增专项债,还有就是四季度历来都是流动性季节性偏紧的时间周期,尤其是越到年底,资金回笼力度越大,流动性越是偏紧。此时,央行仍等量续作MLF,并未缩量或超额续作,且MLF操作利率仍为2.95%,已连续20个月保持不变,有的猜测,为保持市场流动性,年底经济稳增长,央行有可能会降准,也有的猜测,央行之所等量续作MLF,就是要保持流动性相对稳定,央行降息的概率降低。

那么,年底前或明年初央行到底是降准呢,还是不降准呢,还是有使用其它货币政策工具的考量?我们的观点是,央行不会降准,但会有一次结构性降息,即下调一年期MLF及一年期LPR,逻辑就在于未来中国经济问题不是防通胀问题,而是防通缩问题,在消费端萎靡不振,短期内难以重启之际,能否重新刺激制造业投资,将决定国内经济能否稳增长,决定就业压力能否得到缓解,决定国内经济发展方式能否实现动能转换,而刺激制造业投资的关键不是流动性问题,而是降低制造业经营成本问题。

从近几个月的社融数据及实体经济信贷增速看,在CPI与PPI负剪刀差仍在扩大之际,只有降低资金利率水平才能够刺激制造业投资,降准仅是解决银行间流动性问题,从1Y期Shibor回落看,流动性趋势是充沛的,市场实际上“不差钱”,差的是制造业投资信心,原因就在于制造业的经营成本问题,抑制了制造业对资金的渴望,只有降低制造业融资成本,才能够刺激制造业投资信心。

实际上,央行已经降息了,而且力度非常大,是一次大幅降低市场实际利率的操作。11月9日央行宣布推出碳减排工具,即“碳减排重点领域企业所获得的贷款利率应与同期限档次贷款市场报价利率(LPR)大致持平”,这就意味着碳减排重点领域企业所获得的贷款利率基本与银行的贷款市场报价利率LPR相同,即一年期贷款利率为3.85%,远低于现行一年期基准利率4.35%的水平,低于50个BP,更远低于企业实际获得的贷款利率,是一次大幅降低企业实际贷款利率的贷款端降息。

为了激发商业银行信贷积极性,加大信贷规模,央行对商业银行进行了有效的息差补偿。即商业银行对碳减排重点领域企业贷款本金60%是由央行提供,利率为1.75%,尽管高于一年期基准存款利率25个BP,但比央行MLF操作所提供的资金利率降低20个BP,意味着商业银行所获得的央行提供的资金利率降低了,且商业银行仅出40%本金,某种程度上商业银行还会因支持碳减排重点领域企业贷款而受益。所以,我们认为,央行推出碳减排工具,实质上是央行反哺了实体经济。

央行已带头开始反哺实体经济,降低了企业实际贷款利率,但目前LPR并未改变,仍高居3.85%,与发达经济体利率相比还有下调空间,且碳减排工具对人民币汇率影响较小,要加大出口型制造业出口竞争力,要加大刺激制造业投资力度,结构性下调一年期MLF利率及LPR可能性较大,而明年经济能否实现防通缩、稳增长,明年一季度的信贷规模是关键。我们认为,一年之计在于春,今年年底或明年初下调MLF利率及LPR,有利于刺激信贷规模提升,有利于市场对经济信心的恢复。

操作策略

经济通缩下的货币政策可期,结构性降息有助于提升制造业上市公司的估值空间,也有利于提升A股市场风险偏好,A股市场跨年度行情值得期待,明年上半年的投资机会值得关注。昨中美领导人会晤成果超预期,军工、半导体及新能源走出了符合今年市场规律的回调走势,并拖累大盘走出冲高回落走势,短线大盘盘中还将在3500点—3550点间窄幅震荡蓄势运行,蓄势并不等于大盘走弱,蓄势有利于后市大盘更好的进攻。

今年的市场就是交易型市场,交易型市场特征就是“利好兑现回落,利空落地上行”,这对大盘还是结构都是如此,原因就是市场风险偏好较低所致,也是震荡市的特点,此次军工、半导体及新能源仍未跳出这一规律。规律是用来打破的,随着利好因素的不断积累,随着扰动因素的逐个消失,积累到一定程度就会得到释放,我们相信已为时不远了。操作上,轻指数、重个股、调结构,逢低关注金融、地产、信息技术、公用事业、农林牧渔及“三低”蓝筹股机会,回避“三高”股及高价的可选消费。

择时模拟股票组合

图表1:2021模拟股票组合

代码

简称

前日收益

所属行业

159792.SZ

港股通互联网ETF

1.98%

科技

515850.SH

证券龙头ETF

-1.40%

指数

512710.SH

军工龙头ETF

-3.60%

军工

399806.SZ

环境治理

-0.80%

环保

601117.SH

0.10%

建筑

600048.SH

保利发展

-0.55%

房地产

600908.SH

-0.87%

银行

600030.SH

-4.80%

券商

300053.SZ

-1.12%

电子

600795.SH

-0.81%

电力

601336.SH

0.62%

保险

601600.SH

-2.26%

有色金属

002660.SZ

-1.40%

电子

600089.SH

-0.59%

电气设备

数据来源:

方正证券研究所 WIND资讯

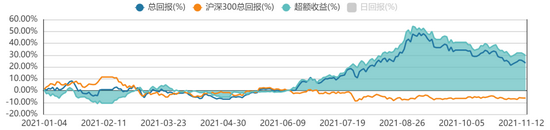

图表2:组合相对沪深300收益图

数据来源:方正证券研究所 WIND资讯