新一轮通胀将继续压制科技成长表现

来源:鲁明量化全视角

每周思考总第448期

《新一轮通胀将继续压制科技成长表现》

预测区间:2021/10/8—2021/10/15

1

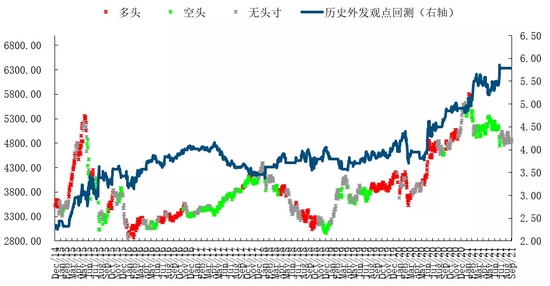

沪深300择时观点回测净值表现

策略指数2018年累计收益12.64%,2019年累计收益2.95%,2020年累计收益27.65%,2021年至10月7日累计收益18.96%。

2

创业板综择时观点回测净值表现

策略指数2017年累计收益38.62%,2018年累计收益10.55%,2019年累计收益33.10%,2020年累计收益41.19%,2021年至10月7日累计收益-9.23%。

3

深次新股择时观点回测净值表现

策略指数2017年累计收益33.13%,2018年累计收益-9.86%,2019年累计收益26.73%,2020年累计收益24.58%,2021年至10月7日累计收益-7.41%。

4

本周建议

观点简述:

节前最后一周市场维持窄幅震荡,沪深300指数周涨幅0.35%,上证综指周涨幅-1.24%,创业板综指周涨幅-0.89%。正如9月24日我们明确提示《首次提示美股中期调整风险》的预判,全球资本市场在9月美国议息会议后如期开启重心下移,但国内还是在一些国庆期间货币政策相关朦胧传闻中出现反弹,单周调整幅度不大,但节日期间外盘继续全线调整。观点回顾及展望:在2018年12月的年度策略报告中,我们指出对2019年市场的积极判断,具体判断2019全年核心波动区间2500-2800,其中1月重心在箱体下轨短期目标上证2400点,2月指数将开始重心上移,市场后续走势与预期一致;但3月后市场在3000点上方主要受情绪因素主导不可持续,5月中美贸易谈判呈现矛盾加剧态势,6月10日成功预判主板b浪技术反弹开启,7月3日判断b浪反弹结束,1个月的反弹时间和200点的实际反弹幅度与b浪反弹开启时的预判一致;此后的c浪调整我们预判了上证第一目标是跌破2800点,实际市场在8月6日跌破,此后我们研判上证将在2700附近结束c浪调整,9月开启新一轮中期反弹,实际上证最低2733点;2019年9月1日我们提示主板空翻多,中期反弹目标看年底上证3100左右,在11月28日周报中提示类似2012年12月的脉冲行情将启动,实际市场12月出现脉冲行情,且上证综指2019年终收盘3050点与预判的3100点吻合;2020年开年预判N字形高点在3200点,但实际市场受新冠疫情影响我们于1月20日提示减仓,后于2月3日提示加回;2月25-26日连续提示市场风险并明确提示再减仓,此后A股开启破位快速调整,实际市场2月底形成新的极值高点后3月大幅调整;3月海外疫情冲击下全球权益深度调整,于3月24日重磅提出《当下判断全球股市重大拐点的三个核心理由》预判此后3个月的全球权益重大上涨机会并明确提请科技创业板块优先,实际主板3个月累计上涨17%+、美股主板上涨40%+,创业板上涨25%+,纳指上涨45%+;3月疫情重启后中期展望二、三季度经济逐级恢复常态,三季度末市场有望重回1月高点3150附近,实际市场7月第一周后突破3150点;展望2020年中报结束后的剩余时段,预判市场整体趋势性机会开始减弱而结构性特征延续,上证趋势也将从上移转为横向,并于8月最后一周开始提示市场中期调整风险,实际市场3周内调整至3200点下方;展望9-12月,上证指数将依旧在3100-3500箱体区间宽幅整理中,预计2020年剩余时段内指数对上述区间上下均难有显著突破,实际市场如期在四季度完成对3500点的冲高走势;元旦前后对2021Q1主板指数预计中期见顶并在3500点上方开始提示市场风险及3300点的3月末上证调整目标,3月末市场基本达到预期位置;2021Q2我们原本预期中国A股仍将承压下行阶段目标上证3200点,实际市场在央行意外的名义中性实际偏宽松货币政策影响下指数反弹幅度高于预期;展望2021Q3,美联储紧缩的大门已实质开启,伴随下半年美国通胀数据持续超预期,全球股市将真正承压,国内7月初意外迎来降准消息,货币政策独立性得到实质验证,或将对下半年A股估值下边界有托底作用,上调主板区间目标至3400点。

基本面上,全球陷入能源局部危机,中东国家难辞其咎。9月中国黑色金属价格的上涨及对应的电力紧张拉闸风波,同期全球也正在经历类似的情景,国际天然气价格及石油价格都出现了显著上涨趋势。但这一轮的紧张与2-7月时又出现了显著差异,彼时的原材料涨价更多来自美国的过度刺激个人需求及新冠疫情导致的产业链供给不足,并造成了全面的商品通胀,而本次的价格上涨则更多来自供应链上的强力政策压制,无论是国内黑色商品还是中东的“黑金”,都是近期商品市场中少数的极度强势品种,而传统的CRB商品指数却仍在560位置徘徊,这也是我们在今年2月研报中率先提示的6个月目标价,此后我们未再上调,实际商品价格也并未在近1个月的能源危机中显现出新的上涨趋势。虽然中东欧佩克在我国国庆假日期间召开的会议上维持了11月继续增产40万桶的承诺,但事实上其国家及组织信用度已受到极大的市场质疑,8月减仓承诺实现率不足50%,9月单月也未到90%,在中东国家每月增产幅度都不及承诺的情景下,美国墨西哥湾还遭遇了飓风袭击,以上事件令油价持续创出年内新高至近80美元,而这种上涨并不是由强劲的经济需求带来的。展望10月,原油供需格局在本届欧佩克成员国面前显得极难预测,如若严格履行增产承诺则油价将迅速跌破70美元,但若迟迟不能100%执行增产规划,则油价仍将在70-80美元徘徊,并对全球能源格局产生更大冲击。节日期间还有一些全球政策事件值得持续跟踪,包括美国债务上限调整的国会进展、中美贸易代表重新谈判及拜登本周晚些时候将做出的对应发言、国内部分一线城市下调房贷利率等,但从港股表现来看较为平稳,市场仍在观察短期内的进一步事态进展和变化,全球权益市场总体上仍将继续遭受利率上行及原材料上行的双重冲击。

技术面上,港股跌入技术性熊市。虽然节前最后一个交易日市场表现强劲,但过去1年统计规律似乎暗示重大节日后的A股表现普遍不佳,考虑到港股高点累跌20%,A股调整压力依旧显著。

综上所述,虽然A股节前最后一天有所反弹,但全球股市已在我们9月24日《首次提示美股中期调整风险》的预示下开启全面调整。基本面上,与2-7月的通胀不同,本轮通胀更多来自国家政策导致的部分商品供给严重失衡,如中东欧佩克会议上对原油增产的非严格执行,及美国墨西哥湾飓风等气候因素,导致了油价冲击80美元,并造成相关产业链上天然气等价格同步大涨,西方国家面临小型能源危机。相比于2-7月的疫情导致的产业链供给不足,本轮危机更多来自行政上的强力限制扩产等原因所致,更加具备突发性。在10月美国债务上限问题仍悬而未决之时,全球股市将同时面对美国流动性政策收紧及上游原材料价格上涨的双重打击,中期调整趋势仍将延续;技术面上,港股节日期间延续弱势调整并累计20%下跌幅度,亚洲国家多数出现显著调整,或对A股形成心理示范作用。

主板择时建议:当前主板内部结构分化与经济现状的分化有关,需求弱化与盈利整体下行,但部分石油石化行业受益于欧佩克供给调控而出现额外盈利与表现,上证总体调整但幅度有限,维持中等仓位跟随不变。

创业板择时建议:创业板面临的美国流动性紧缩风险较主板更为显著,且板块内没有太多的周期成分,其三季报业绩下滑幅度或超市场预期,建议维持低仓位回避不变,风格方面继续维持主板配置优先,市值风格维持大市值配置占优。

周行业热点建议关注:无。