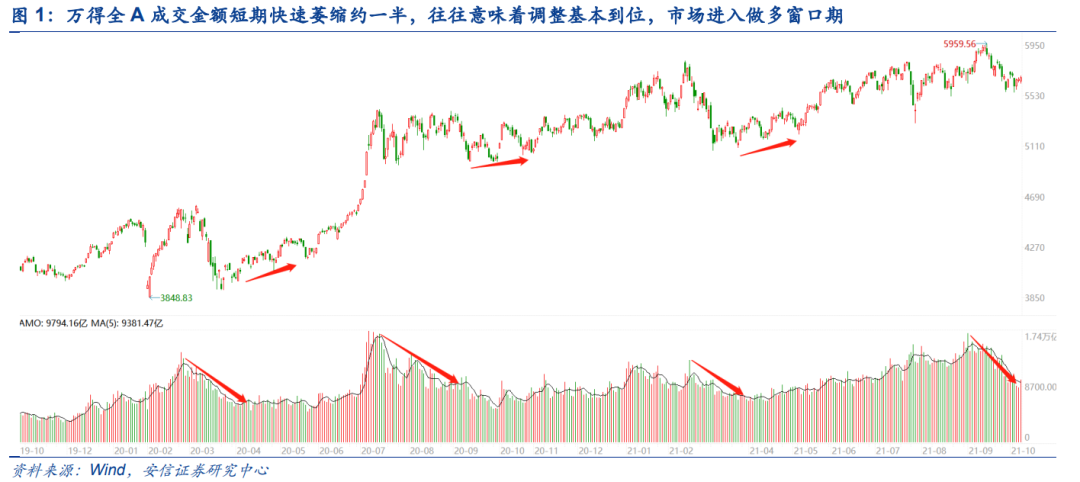

安信策略:A股隐含风险溢价处于均值上方 陆股通持续增配电气设备与食品饮料

原标题:【安信策略】陆股通持续增配电气设备与食品饮料——流动性周观察10月第4期

来源:陈果A股策略

核心观点

■宏观流动性与资金价格:

央行重逆回购放量稳定资金面,未来一周资金到期压力较大。央行连续5日两千亿逆回购,近一周净投放6800亿。未来一周将有1万亿逆回购到期,可关注央行到期续作情况。

通胀预期延续降温,无风险利率小幅回落。本周国内动力煤及相关大宗商品延续,通胀预期有所降温,十年期国债收益率小幅回落。10月PMI依然延续下滑态势,新华社文章《十问中国经济》表达了对当前国内经济的乐观情绪和转型决心;未来国内经济托底政策预期有待进一步明确。

美联储将于11月4日凌晨两点召开FOMC会议,市场普遍预期美联储将在此次会议上宣布缩减购债规模。拜登基建计划从最初3.5万亿美元大幅缩水至1.75万亿美元。美国、马拉西亚等国疫情形势延续好转,欧洲疫情再度反弹。

A股隐含风险溢价处于均值上方。A股隐含风险溢价小幅回落3.5bp。“沪深300股息率-余额宝7日年化收益率”较前周上升2.9bp。

■微观流动性与资金供求:

近两周新基金发行速度有所回升。至31日已有披露情况,考虑节假日因素,10月预计有73只基金完成发行,预计募集约770亿,环比回落约600亿,且低于去年同期水平;持有期一年以上份额占比约40%,与上月持平。8-9月权益类基金赎回压力明显缓解。

陆股通持续增配电器设备和食品饮料。近一周陆股通资金净流入106亿,增配电气设备、食品饮料、化工、医药行业居前。对食品饮料板块,陆股通主要增配食品,饮料板块流入趋缓。宁德时代、比亚迪、长江电力连续多周获陆股通净买入居前,中国平安、平安银行、万科A、格力电器等连续多周遭净减持居前。

融资资金近一周流出周期板块,在部分新能源个股上兑现收益。近一周,电子、家电、汽车获杠杆资金净增持居前;宁德时代、中环股份、通威股份、合盛硅业净流出居前。

资金需求方面,近期股权融资规模、产业资本净减持规模处于偏低水平。11月整体解禁规模环比回落。未来一周解禁规模较大的个股包括中金公司(约101亿)、泰坦科技(62亿)、科翔股份(13亿)、宝隆科技(12亿)、人福医药(12亿)。

■机构行为观察:

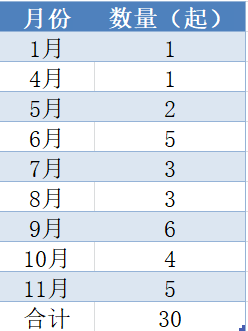

季报期间机构调研数量整体回升,热度较高的行业包括电子、医药、化工、计算机、机械设备、有色、电气设备等。近四周调研热度环比提升的一级行业包括家电、汽车、纺服、通信等。调研热度明显上升的二级行业包括航运、酒店、商贸等。

■风险提示:数据统计存在误差

正文

1. 宏观流动性环境与资金价格

央行重逆回购放量稳定资金面,未来一周资金到期压力较大。为对冲税期、政府债券发行缴款等因素的影响,央行连续5日千亿逆回购,近一周净投放6800亿。未来一周跨月结束,将有1万亿逆回购到期,或对银行间资金面产生一定扰动因素,可关注央行到期续作情况。

银行间资金面维持宽松,债市情绪小幅提振。受央行逆回购放量的影响,银行间资金面较为宽松,隔夜回购成交量恢复前期水平。10月29日,R007和DR007均价为2.42%和2.34%,较节前变化+39.0bp和+14.6bp; R001和DR001均价2.27%和2.12%,较前一周变化+56.6bp和+51.1bp。

通胀预期延续降温,无风险利率小幅回落。监管政策密集落实,本周国内动力煤价格延续下跌,并带动相关大宗商品出现一轮大幅调整,通胀预期有所降温,十年期国债收益率小幅回落。至10月29日,一年期国债收益率和十年期国债收益率报2.31%和2.97%,较前一周变化-3.8bp和-2.2bp;期限利差(10Y-1Y)为66.3bp,较前一周扩大1.5bp。9月以来无风险利率缓慢回升,一年期短端国债收益率累持平,十年期国债收益率累计回升12.8bp,期限利差扩大12.8bp。

10月19日,国家发改委表示将研究依法对煤炭价格实行干预措施,促进煤炭价格回归合理区间。25日发改委表示,电厂存煤达到9569万吨,比9月底增加1700万吨,可用17天,远远高于7天警戒线;随着煤炭产能进一步释放,大秦线检修完毕,电厂供煤将进一步提升。29日,发改委表示,调查初步汇总结果显示,煤炭生产成本大幅低于目前煤炭现货价格,煤炭价格存在继续回调空间。近一周煤炭价格延续下跌,成本端支撑回落,纯碱、乙二醇、PVC、尿素、焦炭、钢铁、铝、玻璃等相关化工品价格本周均延续10%以左右的剧烈调整。

25日,新华社发表文章《十问中国经济》,表达了对当前国内经济的乐观情绪,并强调走高质量发展道路的决心。近两周央行连续开展较大力度公开市场操作也使得短期内迎来二次降准的预期降温。而10月PMI依然延续下滑态势,经济下行压力不减。未来国内经济托底政策预期有待进一步明确。

美国、马拉西亚等国疫情形势延续好转,欧洲疫情再度反弹。得益于疫苗接种,马拉西亚、泰国等东南亚国家近期新增确诊病例持续回落。随着管制放松、气温下降导致室内聚集活动增多,欧洲国家或将再度面临新冠病毒德尔塔变种的考验,俄罗斯、英国、德国、荷兰等国新增确诊病例再次激增,并有向其他欧洲国家扩散态势。

1)10月28日,美国总统向国会民主党人提交了一份新版的《重建更好法案框架》,该框架规模从最初起草的3.5万亿美元大幅缩水到1.75万亿美元。人力基建领域的部分优先事项被大幅缩减,但保留了环保和新能源领域的大幅投资,并采用对富人和大型公司加税的方式融资;该计划仍需要众议院的投票通过。2)美联储将11月4日凌晨两点召开FOMC会议,市场普遍预期美联储将于此次会议上宣布开始缩减购债规模。

至10月29日,中美十年期国债利差1.42%,较前一周回升8.8bp,人民币兑美元贬值0.16%。9月以来,中美十年期国债利差已累计下行21.0bp,人民币兑美元小幅升值0.91%。

A股隐含风险溢价位于均值上方。截至10月29日,A股隐含风险溢价为1.90%,较前一周小幅回落3.5bp。“沪深300股息率-余额宝7日年化收益率”为0.1%,较前周上升2.9bp。

2. 微观流动性环境与资金供求情况

2.1. 增量资金

公募基金

近两周新基金发行速度有所回升。至31日已有披露情况,考虑节假日因素,10月预计有73只基金完成发行,合计募集约770亿,环比回落约600亿,且低于去年同期水平;持有期一年以上份额占比约40%,与上月持平。近两周新基金发行速度有所回暖,发行速度回升至350亿/周正常左右。

8-9月权益类基金赎回压力明显缓解。据证券投资基金业协会推算的8-9月存量基金净申购规模约374亿份,三季度累计净赎回-1156亿份。或受8月以来市场反弹影响,8-9月权益类基金赎回压力得到明显缓解。

就目前已有发行计划。11月已有79只基金计划发行,环比有所增加;头部基金公司产品占比约1/3,基金经理所管理其他主动型基金近一年收益中位数达18.6%,明星效应有所增强。

指数基金发行方面, 11月预计将有25只指数型基金完成发行,其中主要包括消费*4、医药*3、科创创业板*3、电子*2。据Wind,首批四只MSCI中国A50互联互通ETF产品发行结束,认购总规模超过300亿元。

私募基金

2021年10月,中国对冲基金经理A股信心指数为114.14,环比提升1.8%,结束连续两个月的下降。从仓位来看,目前股票策略型私募基金的平均仓位为83.0%,环比上个月上升1.0%;中高仓位(5-8成)的私募占比约24.3%,环比提升3.9%;27.6%的私募目前处于满仓状态,环比基本持平。

(注:信心指数反映私募基金经理对未来一个月市场的看法,仓位为月初的调查数据)

陆股通

近一周(至10.29)陆股通资金净流入106.1亿,10月净流入328.4亿。

(注:交易型和配置型资金按陆股通托管机构划分,交易型包括内资券商、内资银行港资券商和外资券商,配置型包括外资银行和港资银行。历史数据表明配置型整体风格更为稳定,前瞻性更强。)

近一周陆股通增配电气设备、食品饮料、化工、医药行业居前。以周频看,电气设备(约64亿,两类资金并重)、食品饮料(约38亿,交易型资金为主)、化工(约31亿,交易型资金为主)、医药(约28亿,两类资金并重)获北向资金净增持居前。家电(约-68亿,两类资金并重)、非银(约-39亿,配置型资金为主)、建材(约-27亿,配置型资金为主)遭净卖出较多。近期陆股通连续多周流入电气设备、食品饮料、汽车、计算机板块较多。对食品饮料进一步拆分看,陆股通主要增配食品板块,饮料板块流入趋缓。

近一月来看,食品饮料(约84亿,两类资金并重)、电气设备(约51亿,两类资金并重)、银行(约46亿,配置型资金为主)、家电(约37亿,交易型资金为主)净流入居前;钢铁(约-22亿,交易型资金为主)、医药(约-19亿,交易型资金为主)、房地产(约-15亿,配置型资金为主)净减持居前。

宁德时代、比亚迪、长江电力连续多周获陆股通净买入居前,中国平安、平安银行、万科A、格力电器等连续多周遭净减持居前。近一周,天赐材料、伊利股份、宁德时代、隆基股份、比亚迪等获净买入居前;美的集团、格力电器、中国平安、东方雨虹、万科A遭净卖出居前。近一个月宁德时代获陆股通净流入高达75亿。美的集团近一周遭大幅流出或受外资持股比例触及限制的影响。

融资融券

近期融资资金交易热度有所下降。近一周(至1029)两融余额18467亿元,较前期减少约142.7亿元;两融余额占A股流通市值2.60%,较前期持平,仍为16年以来较高位置。两融交易额3829亿元,占A股成交额8.0%,较前期下降0.1%,9月中旬以来呈现下行趋势。

融资资金流出周期板块,部分流入避险板块。近一周,电子(18亿)、家电(7亿)、汽车(6亿)获杠杆资金净增持居前;计算机(-11亿)、非银(-9亿)、机械(-8亿)遭减持居前。

融资资金在部分新能源个股上兑现收益。以周频看,长电科技、北方稀土、万科A、美的集团、兴业银行等获净流入居前;宁德时代、中环股份、通威股份、合盛硅业净流出居前。融资资金近几周在中远海控、北方稀土、宁德时代、五粮液等个股上呈现大进大出。

以月频看,北方稀土、舍得酒业、华友钴业、三峡能源、恒瑞医药等净流入居前;亿纬锂能、中国电建、中远海控、沃森生物、西藏矿业等净流出居前。

个人投资者

据上证所月度新增开户数量显示,9月新增投资者账户数量275.6万户,环比8月(319.2万户)有所回落,但高于17-20年同期水平。

股票型ETF

股票型ETF份额增加约53亿份。分类看,宽基指数型减少约6亿份,行业主题类增加约53亿份,其中,券商(+36亿)、医药(+24亿)ETF份额增加较多。

2.2. 资金需求

股权融资

近期股权融资规模处于偏低。按发行日划分,近一周(至1029)股权融资规模共54.2亿元,处于历史偏低水平,其中IPO融资5.5亿元。预计未来一周(10.25-10.30)将有13只新股将进行网上发行,预计募资135亿元。

产业资本和限售解禁

近期减持规模保持正常水平,7月后整体禁压力有所降低。至10月31日已有披露,近一周重要股东净减持63.5亿元,近期减持规模处于正常偏低水平。净减持金额较高的行业包括化工(20亿)、有色(19亿)。

限售解禁方面,近一周(至1029)限售解禁规模约1100亿元,未来一周规模约270亿元,处于历史偏低水平。未来一周解禁规模较大的个股包括中金公司(约101亿)、泰坦科技(62亿)、科翔股份(13亿)、宝隆科技(12亿)、人福医药(12亿)。

10月解禁规模预计为3050亿元,主要集中与医药(约2770亿)、非银(427亿)、汽车(405亿)行业,解禁压力较上一月下降,处于历史正常水平。

3. 机构行为观察

机构调研:季报期间机构调研数量整体回升,热度较高的行业包括电子、医药、化工、计算机、机械设备、有色、电气设备等。近四周调研热度环比提升的一级行业包括家电、汽车、纺服、通信等。调研热度明显上升的二级行业包括航运、酒店、商贸等。

4. 近期重点监管动态及事件