长鸿高科:一季报业绩大增 PBAT将打开第二增长曲线

长鸿高科发布了2021年年报和2022年一季报。公告显示,2021年公司实现营业收入17.33亿元,同比增长33.61%;归母净利润1.85亿元,同比下降38.67%。此外,2022年一季度公司业绩大幅增长,实现营业收入8.04亿元,同比增长106.47%;归母净利润0.87亿元,同比增长49.16%。

公司自成立以来,一直专注于 TPES 领域的业务开展,报告期内公司主营业务未发生重大变化。同时,公司 60 万吨/年全生物降解热塑性塑料产业园 PBAT/PBS/PBT 灵活柔性生产项目,一期首次 12 万/年项目已建成并投入生产。随着公司PBAT产能落地,公司将形成TPES与PBAT两大主业双轮业务驱动模式。

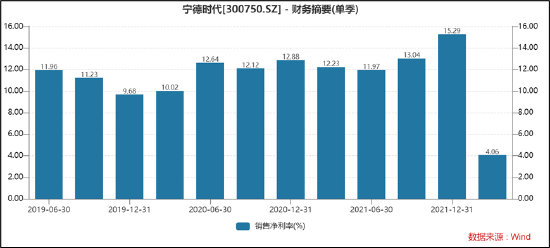

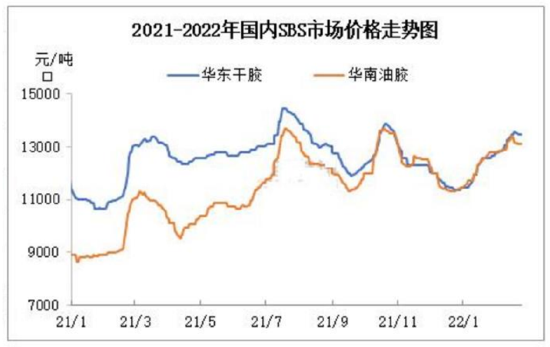

受原材料价格扰动

我们发现公司 2021 年归母净利润增幅有所下滑。这究竟是什么原因造成?

一方面,公司受原材料价格扰动。

公司 TPES 产品的主要原材料为丁二烯、苯乙烯。2021 年度,公司主营业务成本中材料合计所占比重为 71.08%。2021 年公司全年保持高开工率,生产 SBS 产品 97775.78 吨,生产 SEBS 产品 16882.93 吨,生产 SIS 产品 172.57 吨,生产 SEPS 产品 3979.34 吨。

2021 年 TPES 产品价格亦呈波动上升走势,但由于原材料价格上涨幅度高于产品价格上涨幅度,因此 2021 年TPES 产品的利润水平相较于去年有所下降。

需要强调的是,长期来看,由于“炼化一体”新增装置释放,未来热塑性弹性体的主要原材料丁二烯、苯乙烯价格将保持低位运行为主,原材料价格的影响将趋于减弱。

另一方面,受偶发性因素影响。

我们发现,首先,公司2020 年子公司获得政府扶持资金 5171万元,偶发性所得抬高了2020年的基数。其次,公司今年因罐组改造及后处理改造项目导致资产报废损失3112万元,偶发性损失降低了2021年的基数。

此外,公司由于煤炭价格长期高位导致蒸汽价格单价上升影响利润 2588 万元;2020年加大研发投入,研发投入增加 1600 万元,增加38.47%,研发投入占营收占比为3,32%;子公司 PBAT 项目建设及投产导致财务费用增加。

如果我们剔除以上因素,公司2021年净利润水平与 2020 年相当。

PBAT将打开第二增长曲线

2022年一季度公司业绩大幅增长,实现营业收入8.04亿元,同比增长106.47%;归母净利润0.87亿元,同比增长49.16%。

一季报大涨背后隐藏着公司新业务的放量。

2020年,为顺应“双碳”大趋势,解决白色污染问题,公司决定投资建设60万吨/年全生物降解热塑性塑料产业园PBAT/PBS/PBT灵活柔性生产项目。其中2021年9月,一期首次12万吨/年项目已建成。

值得一提的是,公司12万吨PBAT项目投产,PBAT/PBS/PBT 柔性生产线灵活生产,一季度视市场需求生产PBT,其营收、净利皆实现大幅增长。

PBAT 是生物降解塑料用途最广泛的品种之一,“禁塑令”为 PBAT 提供了巨大的产业市场。

根据 IHS 统计,我国年均废弃塑料总量在 4200 万吨,其中包装领域占比达到 59%。大量废弃塑料直接进入环境,在海洋垃圾中,塑料垃圾占比高达 80%。 国家发展改革委联合生态环境部于2020 年 1 月发布《关于进一步加强塑料污染治理的意见》,要求在 2025 年,完善塑料制品生产、流通、消费和回收处置等环节的管理制度,对不可降解塑料逐渐禁止、限制使用。

当前数量庞大的废弃塑料,尤其是难以回收或不可回收及不可降解的废弃塑料,为 PBAT 提供了巨大的产业市场。根据中信证券研报,2025 年国内可降解塑料替代需求将超 200 万吨。因此,PBAT赛道将为公司打开第二增长曲线。

2020年10月27日,经公司 2020 年第二次临时股东大会决议通过,决定投资建设 60 万吨/年全生物降解热塑性塑料产业园 PBAT/PBS/PBT 灵活柔性生产项目,项目分二期进行,每期30万吨/年,总建设周期5年,第一期首次先行建设 12 万吨/年生产线,目前一期首次项目已于 2021年 9 月完成工程建设,并经过几个月的生产调试,于去年12 月生产出合格产品,2021 年实现营收1162万元。

竞争格局占优下规模优势凸显

在TPES赛道上,公司优化产品结构,扩大高端TPES加氢产品——SBS 和 SEBS等高附加值、高毛利产品的生产销售。

目前我国 SBS 生产企业有十几家,其中,中石化、惠州李长荣橡胶有限公司和长鸿高科三家企业 SBS 的市场份额占总体市场的 70%以上。因此,我国 SBS 市场集中度较高,目前仍呈现出“寡头垄断”的竞争格局。公司作为 SBS 产品的重要供应商之一,在该细分领域具有一定的影响力。

目前,我国 SEBS 生产企业仅有几家,包括中国石油化工股份有限公司巴陵分公司、惠州李

长荣橡胶有限公司和宁波长鸿高分子科技股份有限公司等,上述三家企业 SEBS 的市场份额占总体市场的 80%以上。总的来看,我国 SEBS 市场集中度较高,目前也呈现出“寡头垄断”的竞争格局。

市场集中度是对整个行业的市场结构集中程度的测量指标,它用来衡量企业的数目和相对规

模的差异,是市场竞争格局的重要量化指标。市场集中度体现了市场的竞争和垄断程度。值得一提的是,公司PBAT 产能位于行业前列。

目前国内已建成的 PBAT 产能大约在 52.1 万吨/年,其中蓝山屯河、金发科技及长鸿高科的产能较大,均为 12 万吨/年左右。公司 PBAT 项目规划产能为 60 万吨/年,总设计规模亦排在全国前列,也将有效降低单位成本。

在这种竞争格局下公司的规模优势越发凸显。

由于 TPES 生产涉及的工艺设备配套要求较高,建厂的固定资产投入较高,前期资金投入较大,因此许多小的企业普遍产能不高。目前公司设计产能为 19.5 万吨每年,产能排在全国第三位,规模经济效益明显,待此次募投项目建成投产后,年产能可达 29 万吨,将进一步提升规模优势。