宁德时代掉进套保业务黑洞?

出品:新浪上市公司研究院

作者:夏虫

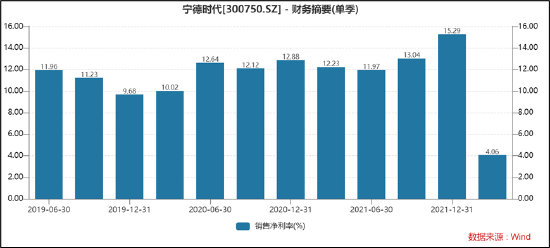

4月29日晚,宁德时代发布了2022年第一季度报告。报告显示,2022年第一季度,宁德时代营收486.8亿元,同比增长153.97%;实现归属于上市公司股东的净利润为14.93亿元,同比下降23.62%。

这份业绩让市场大跌眼镜。宁德时代一季报原定4月28日披露,后被延迟至4月30日。当时市场就有流传关于其业绩暴雷说法。如果按照历史业绩预测,其一季报净利润至少或在50亿元水平左右,甚至更高。

“宁王”一季度盈利遭受暴击主要为公司受原材料上涨所致。然而,在我们深挖公司财报时发现,宁德时代除了面临短期经营波动风险,其套期保值业务或潜藏着业绩大雷。

套期保值业务踩大雷?

我们在公司一季报中发现了一组不同寻常的财务数据异动,第一组数据,宁德时代的负责端衍生金融负债突增至17.87亿元;第二组数据,利润表端其他综合收益由2021年的正30.14亿元转为负15.63亿元。

其他综合收益由变动幅度超过45亿元,这是不是说明宁德时代的套期保值业务已经出现巨额亏损呢?

公告显示,宁德时代分别展开了商品套期保值业务与外汇套期保值业务。前者,为减少生产经营相关原材料价格大幅波动给公司经营带来的不利影响,对冲的是价格大幅波动的风险;后者,主要对冲外汇汇率波动风险。

为何套期保值能对冲一定的价格波动风险?

假设甲公司提前以100元购进存货钴材料备货,以维护供应链稳定。然而市场原材料价格极具波动,甲公司预计存货未来可能价格下跌,如果此时不做套期保值,未来公司将承担原材料成本“踩高”的风险。为了对冲这种风险,甲公司根据公司存货周转180天的周转周期即6个月后以100元价格买入看空合约。假设合约到期钴材料确实如预期下跌,则公司通过期货盈利抹平一定现货市场的“踩高”成本。这就构成了现金流套期组合。

需要指出的是,为了消除这种不确定的损益波动,套期会计准则要求在月末重新评估商品期货合约及被套期项目(存货)的公允价值。在期货合约未到期执行或提前平仓时,期货盈亏首先通过其他综合收益核算,暂时不影响当期损益。如果亏损,相应资产负债表则体现为衍生金融负债,利润表的他综合收益为负数;如果盈利,则体现为衍生金融资产,利润表的他综合收益为正数。

业内人士表示,虽然套期工具的浮盈或浮亏暂时不影响利润表,但是如果合约到期执行或者提前平仓,之前计入其他综合收益的金额要转入损益,也就是说最终还是会影响利润表。从一季报财报看,宁德时代衍生金融负债突增至17.87亿元,其他综合收益从30亿变为-15亿元,变动幅度超45亿元,显然其套期工具出现巨大浮亏。如果宁德时代合约到期或平仓时,套期工具仍然浮亏,这种暂时计入其他综合收益的浮亏最终将会体现为损益影响公司当期利润。

因此,当下投资者最关心的是宁德时代的套期工具未来是否可能继续浮亏,其风险敞口究竟多大?

套期保值业务风险敞口多大?有没有信披黑洞?

公司似乎从去年第四季度起,其套期工具的波动风险或开始显现。

截至2021年9月末,公司持有的衍生金融资产金额为16.79亿元,而2021年第四季度缩水至2.43亿元,缩水幅度超过80%。

截至2020年末、2021年9月末,公司计入其他综合收益的套期工具公允价值变动产生的利得为10.99亿元、10.17亿元。而2021年年末,已经计入其他综合收益的现金流量套期工具公允价值变动产生的利得仅为3.28亿元。衍生金融资产与其他综合收益缩水背后,说明公司自第四季度其套期工具的风险已经开始出现,直至今年一季度出现巨额浮亏。

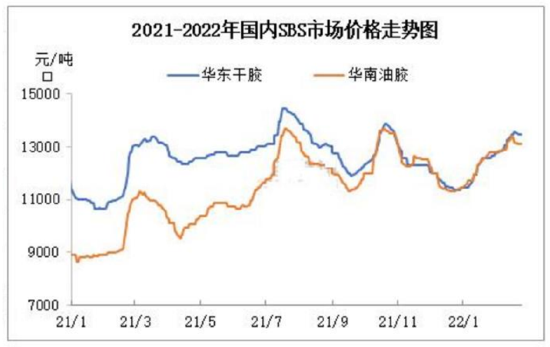

值得一提的是,2022年一季度,我国新能源产业上游原材料产品价格大幅上涨。数据显示,一季度,电解镍、金属钴现货均价分别为19万元/吨、52.5万元/吨,同比上涨43.2%、54.4%;碳酸锂、氢氧化锂现货均价分别为42.1万元/吨、37.1万元/吨,同比上涨456%、492%。宁德时代难道因为长单协议锁价存在,套保工具买了空单进行对冲吗?

由于宁德套保公告信息披露有限,当下宁德时代究竟选择哪种产品,进行了何种方向的套期保值我们不得而知。公司到底有没有投机我们也很难判断,但是套保业务的浮亏显然说明公司套期工具预期的价格与实际出现了相反走向。

对于套期保值,公司对外解释称,“是按照平仓来计的,有效部分计入成本,期货开仓是有明确的现货做匹配的,套期保值是在现货需求范围内的,宁德时代绝对不做投机的事情,套期保值是有现货的,另外外汇也是有套期保值的,尤其是现在人民币和外币有波动的情况下,公司也很好的保护了公司的价值。”

据悉,在今年一季度,锂盐供应长单协议定价发生改变,逐步推行月度定价模式,而有锂盐厂更偏向于现货销售,价格模式随行就市。

此时,市场比较关心的是其套保工具究竟风险敞口多大,其套期会计相关信息披露是否充分?

有的上市公司,仅披露套期工具、被套期项目名称、被套期风险的性质和高度有效的结论,未按要求披露风险管理策略、套期活动对企业风险敞口的影响,以及采用套期会计对财务报表的影响等信息。

依据深交所自律监管规定,上市公司开展套期保值交易,应由管理层出具可行性分析报告并提交董事会审议通过并予以披露,披露内容包括交易标的、额度、期限及金额等。如果上市公司套期保值交易的期货等衍生品的公允价值减值与风险对冲资产价值变动加总后合计亏损或浮动亏损金额达到上市公司最近一年经审计的归属于上市公司股东净利润的10%或绝对金额超过1000万元人民币的,上市公司应及时予以披露。

2021年中国证监会颁布的《 上市公司信息披露管理办法》 第十二条规定:“发生可能对上市公司证券及其衍生品种交易价格产生较大影响的重大事件,投资者尚未得知时,上市公司应当立即披露,说明事件的起因、目前的状态和可能产生的影响。”因此,套期保值交易如果产生足以影响当期重大损益的后果,则构成应当予以披露的重大事件。

仅从宁德时代的其他综合收益变动金额显然较大。值得一提的是,宁德时代在其套期保值业务的公告中并未详细介绍其具体进行何种金属原材料的套保交易,也未详细列出套期活动对企业风险敞口的影响,相关公告措辞比较模糊化。

由于宁德时代并未披露其可能存在的风险敞口,但是我们通过其公告的额度大致判断其套期工具大致交易规模大小。

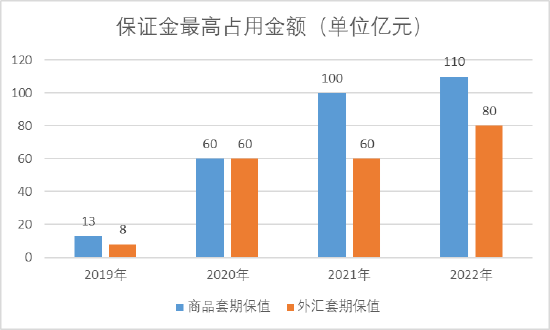

2019年至2022年,宁德时代计划商品套期保值所需保证金最高占用额不超过金额分别为13亿元、60亿元、100亿元及110亿元;外汇套期保值所需保证金最高占用额不超过金额分别为8亿元、60亿元、60亿元及80亿元。

来源:公告整理

来源:公告整理

值得一提的是,对于套期工具出现浮亏,公司对外解释称,” 这个数据反映的套期业务还没平仓的浮动亏损,和大宗相关。Q1有一些金属发生了价格大幅度波动,虽然套保上会有亏损,但是现货会有回冲,套保真实的价值没有影响。”

短期经营或仍承压

宁德时代增收不增利背后是公司受上游成本挤压。一季报显示,公司营收增速为153.97%,而成本增速为198.66%,这种大幅背离最终导致公司毛利率大幅下降近10个百分点左右。

当然需要指出的是,增收不增利不只是宁王,其他同行在一季度也表现这种特征。

据悉,全球动力电池装机量排名第二的LG新能源一季报显示,公司一季度营业利润同比下降24.1%至2589亿韩元(约合人民币13.4亿元),销售额为4.34万亿韩元(约合人民币224.8亿元),同比增长2.1%;国轩高科一季报,公司实现营收39.16亿元,同比增长203.14%,但净利润仅为3220.37万元,同比下滑32.79%,报告期内,公司营业成本高达33.49亿元,较上年上升245.44%;亿纬锂能在一季度营收同比增长127.69%至67.34亿元,而净利润同比下滑19.43%,达5.21亿元。

来源:网络整理

来源:网络整理

宁德时代主要受上游原材料挤压,体现在两方面,一是原材料成本价格大幅攀升;二是公司为备货不得不提前预付款,现金流也受到挤压。

4月29日,工信部发布2022年一季度镍钴锂行业运行情况。2022年一季度,我国新能源产业上游原材料产品价格大幅上涨。数据显示,一季度,电解镍、金属钴现货均价分别为19万元/吨、52.5万元/吨,同比上涨43.2%、54.4%;碳酸锂、氢氧化锂现货均价分别为42.1万元/吨、37.1万元/吨,同比上涨456%、492%。

一季报显示,宁德时代经营活动产生的现金流量净额同比下降35.48%,原因是上游材料的供应紧张及价格的快速上涨,公司用于增强供应链保障的资金相应增加。

事实上,当下宁德短期投资逻辑并未变好。我们曾在2022年01月23日发表《强劲对手1000亿“弹药”来袭 宁德时代陷新战事?》一文提出以下核心观点:

短期看,随着美联储“缩表”逼近,估值锚出现“松动”,万亿的宁德时代或将遭遇估值收缩风险;

中期而言,竞对在军备式大上快上新产能,宁德时代受内外夹击,或将面临行业格局重塑的压力;

长期来看,锂电行业或难逃周期宿命,重资产模式的价值陷阱将凸显。

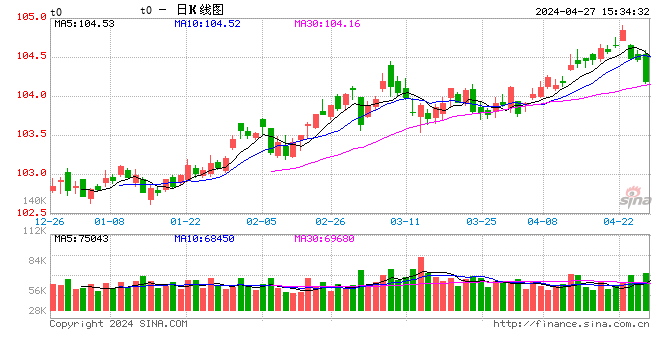

关于估值收缩,而自文章发表以,公司估值确实缩水将近30%。

关于行业格局,一季度显示公司国内市场份额似乎在被竞对侵蚀。

相关数据显示,宁德时代的国内市占率从四季度的54%下滑至50%,市场份额主要被比亚迪抢占。值得一提的是,宁德时代的装机量跑输行业增速。2022年第一季度,我国动力电池累计装车量51.3Gwh,同比累计上升120.7%,而公司国内动力电池装机25.5GWh,同比增109%。

![[专精特新TOP100]迪威尔:油气设备构筑稳固护城河 行业景气回升业绩或迎拐点](http://image.sinajs.cn/newchart/new_daily/n/sh688377.gif)