【中信建投电子|刘双锋&雷鸣团队】海康威视(002415):业绩超预期,三大事业群恢复增长

原标题:【中信建投电子|刘双锋&雷鸣团队】海康威视(002415):业绩超预期,三大事业群恢复增长 来源:中信建投电子研究

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

相关研究报告

20210419【中信建投电子|刘双锋&雷鸣团队】海康威视(002415):一季度业绩靓丽,推出HEOP开放平台

20210302【中信建投电子|刘双锋&雷鸣团队】海康威视(002415):业绩符合预期,AI持续赋能

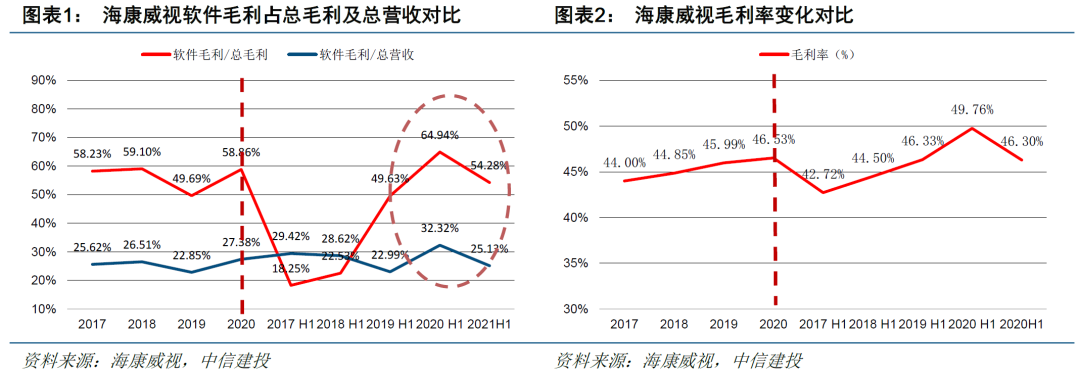

7月23日盘后,海康威视发布2021年年度半年报,上半年实现营业总收入339.02亿元,比上年同期增长39.68%;实现归属于上市公司股东的净利润64.81亿元,比上年同期增长40.17%。公司2021年上半年整体毛利率为46.30%,比上年同期下降3.46%。

简评

一、2021上半年三个BG明显恢复增长,创新业务增长显著

国内市场基本摆脱疫情影响,三个BG收入均有明显恢复,创新业务未来有望成为公司增长的重要驱动力,企业软件退税由以往Q3变更Q2确认收入,影响净利润增速,整体业绩超预期。1)2021年上半年国内收入同比增长46.06%达到244.35亿元,其中公共服务事业群PBG的收入是77.17亿元,同比增长29.31%;企事业事业群EBG的收入是72.19亿元,同比增长22.07%;中小企业事业群SMBG收入61.74亿元,同比增长105.80%。PBG一定程度上受益于用户整体基数较大的特点,上半年增长较为平稳。EBG在过去两年之中均保持持续较快的增长,围绕头部企业做数字化转型,业务推进符合公司预期。SMBG去年受疫情影响最为直接,基数较低,上半年的反弹较为有力。2)2021年上半年海外收入同比增长25.53%至94.67亿元,上半年的海外市场中仍然有部分国家和地区遭受疫情冲击,目前海外市场的全面复苏难以预测。美国市场受FCC政策出台的影响,客户销售预期的稳定性和信心受到一定的冲击。3)创新业务发展方面,2021年上半年智能家居业务营收55.78亿元,同比增长122.18%,其中萤石智能家居业务实现营业收入18.71亿元,同比增长58.68%;机器人业务实现营业收入12.20亿元,同比增长124.83%。创新业务在总收入盘子中的占比到达16.46%,正在成为公司越来越重要的增长来源。4)二季度净利润和净利润增速受重点软件企业所得税退税影响,二季度净利润中包含了退税金额5.7亿元。过往惯例,公司一般在第三季度收到并确认重点软件企业所得税退税,今年由于退税相关程序有调整,改为在二季度确认,退税金额5.7亿元,单季度账面记录的所得税为负。扣除所得税退税的影响,公司上半年净利润59.11亿元,同比增长27.84%。

二、研发费用持续加入投入,二季度毛利率下降归因于原材料成本上涨

2021年上半年,公司研发投入38.78亿元,占公司营业收入比例为11.44%,研发费用率进一步提高。公司2020年底公司人数为42,685人,研发费用占营收占比为10.04%,公司今年上半年员工人数持续增加,费用率也在公司控制范围内,目前比较大的压力来自员工薪酬增长带来的费用增长。毛利率方面,Q1、Q2季度毛利率分别为46.82%、45.94%,二季度略有下降,主要原因是产品成本在快速上涨,而公司对销售价格调整谨慎。

三、估值体系重构,脱“硬”向“软”

AI赋能尽显成效,软件增加值占总毛利率及占营收比例持续提升,估值体系重构,从传统硬件估值逐步过渡到软件估值。公司先后推出“AI Cloud”、“智慧底座”,提出“云边融合”计算架构、“物信融合”数据架构,所有产品都基于统一架构,最大程度降低了不同系统之间打通带来的集成和协作成本。同时公司提出嵌入式设备开放平台(海康合浦),简称HEOP,支持算法或组件的容器化独立部署和灵活调度。目前,海康威视原有硬件产品正在逐步向HEOP迁移,新产品全部基于HEOP进行开发。通过这个统一的嵌入式软件平台,使海康威视所有类型的智能物联网设备具有相同的软件基础,屏蔽不同硬件开发和运行环境的差异,支持通过软件升级来改变硬件产品的功能,大幅提升开发效率。同时,合作伙伴可以基于HEOP快速地进行智能物联网设备智能应用功能的迭代开发。公司2020年的软件增加值占总收入的比例达到27.38%、软件增加值占总毛利的比例达到58.86%,较前一年均有很大的提高,公司的收入结构不断偏向软件创收。未来随着AI赋能到公司各条产品线,叠加公司创新业务板块陆续孵化分拆上市,将逐步脱离硬件传统估值,随着“软件化”提升,带来估值体系稳健上行。

四、AI赋能,估值重构,给予“买入”评级

我们预计2020-2022年营收778.63/937.98/1126.13亿元,归母净利润169.93/212.76/261.60亿元,EPS为1.82/2.28/2.80元/股,对应PE 37X/30X/24X,考虑到公司在全球安防行业收入排名第一行业地位,未来随着AI赋能到公司各条产品线,叠加公司创新业务板块陆续孵化分拆上市,将逐步脱离硬件传统估值,随着“软件化”提升,带来估值体系稳健上行。我们以2021年47XPE给予6个月目标价85元,给予“买入”评级。

风险提示

1)新冠疫情;2)商业模式转变;3)供应链安全

行业催化剂

1)转型升级;2)需求旺盛

完整报告请扫小程序码:

证券研究报告名称:《海康威视(002415):业绩超预期,三大事业群恢复增长》

对外发布时间:2021年07月25日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

刘双锋 SAC执证编号:S1440520070002

雷鸣 SAC执证编号:S1440518030001

孙芳芳 SAC执证编号:S1440520060001

敬请关注中信建投电子团队

刘双锋:电子行业首席分析师、TMT海外牵头人及港深研究组长,SAC执证编号:S1440520070002,SFC中央编号:BNU539。3年深南电路,5年华为工作经验,从事市场洞察、战略规划工作,涉及通信服务、云计算及终端领域,专注于通信服务领域,2018年加入中信建投通信团队,2018年《新财富》通信行业最佳分析师第一名团队成员,2018年IAMAC最受欢迎卖方分析师通信行业第一名团队成员,2018《水晶球》最佳分析师通信行业第一名团队成员。

雷鸣:电子行业联席首席分析师,SAC执证编号:S1440518030001。中国人民大学经济学硕士、工学学士,2015年加入中信建投通信团队,专注研究光通信、激光、云计算基础设施、5G等领域。2016-2019年《新财富》、《水晶球》通信行业最佳分析师第一名团队成员,2019年Wind通信行业最佳分析师第一名团队成员。

孙芳芳:电子行业分析师,SAC执证编号:S1440520060001。同济大学材料学硕士,2015年8月加入浙商证券,任电子行业首席,专注研究电子材料、半导体、消费电子、5G板块等领域,2020年5月加入中信建投电子团队。

朱立文:电子行业分析师,SAC执证编号:S1440520070011。北京大学微电子学与固体电子学硕士,2018年加入中信建投电子团队。专注于射频前端芯片、GaN射频与功率器件、半导体材料、终端天线与LCP材料、无线充电、屏蔽与散热等5G电子领域研究。

王天乐:电子行业研究助理,清华大学硕士,3年华为工作经验,从事市场洞察、竞争分析、投资组合管理工作,2019年加入中信建投TMT海外团队。

章合坤:电子行业研究助理,上海交通大学材料科学与工程硕士,2020年加入中信建投电子团队,专注研究存储芯片等领域。

免责声明

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。