晨会聚焦210715重点关注策略快评、顺丰控股、石大胜华、亿联网络

原标题:晨会聚焦210715重点关注策略快评、顺丰控股、石大胜华、亿联网络 来源:国信研究

晨会提要

【宏观与策略】

策略快评:一页问答:基金重仓股估值现状

【行业与公司】

顺丰控股(002352)2021年中报预告点评:盈利能力逐步恢复,二季度业绩基本符合预期

石大胜华(603026)2021年中报预告点评:受益电池级溶剂高景气,业绩超预期

亿联网络(300628)财报点评:需求明显复苏,业绩超预期

宏观与策略

策略快评:一页问答:基金重仓股估值现状

核心结论:

近期A股市场行情出现极端分化,重新引发市场对于基金重仓股的关注。通过对市场进行多维度的估值观察,我们的主要结论如下:(1)基金重仓股的估值水平自春节后以来快速下降,但仍然较高。前100名基金重仓股的市盈率中位数为48.6,处于78%的历史分位数水平,前100名基金重仓股相对A股市盈率中位数比值为1.43,处于93%的历史分位数水平(截至7月9日),基金重仓股相对估值基本回落至合理区间。

证券分析师:燕翔(S0980516080002);

朱成成(S0980520080010);

许茹纯(S0980520080007);

联系人:金晗;

行业与公司

顺丰控股(002352)2021年中报预告点评:盈利能力逐步恢复,二季度业绩基本符合预期

公司发布2021年半年度业绩预告,2021年二季度单季实现归母净利润16.3-18.2亿元(1Q21亏损9.9亿元),扣非归母净利润6.0-7.3亿元(Q121亏损11.3亿元),业绩表现基本符合预期。

证券分析师:罗丹(S0980520060003);

石大胜华(603026)2021年中报预告点评:受益电池级溶剂高景气,业绩超预期

公司投资11600万元新建5万吨/年碳酸甲乙酯/碳酸二乙酯装置,预计建设周期12个月,2021年底投产;公司投资6200万元新建1000吨/年硅碳负极材料生产装置,预计建设周期5个月,2021年四季度投产,均有望在2022年贡献业绩增量。产品价格大幅波动,新建产能投放进度不及预期。

证券分析师:杨林(S0980520120002);

薛聪(S0980520120001);

刘子栋(S0980521020002);

联系人:张玮航;

亿联网络(300628)财报点评:需求明显复苏,业绩超预期

公司发布2021年半年度业绩预告,上半年实现营业收入15.6-16.8亿元(中值16.2亿元),同比增长30%-40%;实现归母净利润7.74-8.26亿元(中值8亿元),同比增长20%-28%;实现扣非后归母净利润6.79-7.31亿元,同比增长21.5%-30.8%。收入和利润端均超市场预期。美元汇率波动的可能不利影响;海外疫情影响业务拓展。

证券分析师:马成龙(S0980518100002);

陈彤(S0980520080001);

研报精选:近期公司深度报告

广汇能源(600256)深度报告:项目进入收获期,迈入成长快车道

我们认为公司将在未来展现良好的成长性,启东接收站每年周转规模的稳定扩张,以及在手煤化工、煤矿的稳定达产,都将带动公司业绩的不断增长。并且在现有在手投产后,大型资本开支均以结束,公司开始进入资本回收期,未来有望加大分红比例,给投资者带来更好的回报。

预计21-23年公司归母净利润分别达到26.27/35.14/47.23亿元,EPS分别为0.39/0.52/0.70元/股。

采用分步估值法,得到公司21-25年的合理市值水平为261/395/565/840/992亿元。因为公司属于周期成长股,若给与21年整体11倍的估值水平,市值目标280亿左右,因此我们判断公司21年目标市值在260-280亿之间,对应目标价在3.86-4.15元。首次覆盖,给予“买入”评级。

证券分析师:刘子栋 S0980521020002;

倍轻松(688793)深度:breo倍轻松,让健康更轻松

深耕局部按摩器二十载;局部按摩器:低渗透大潜力,产品定空间,综合能力定地位;倍轻松引领行业发展,树立产品+渠道+营销的综合壁垒;行业尚处萌芽期,成长性和天花板高,公司作为具有产品、渠道和品牌综合优势的龙头,望引领行业发展。预计2021-2023净利润1.2/1.8/2.4亿,参考行业、DCF估值和长期空间,给予目标市值54-61亿,对应2022年PE为30-34倍,首次覆盖,给予 “买入”评级。

证券分析师:陈伟奇 S0980520110004;

王兆康 S0980520120004;

金诚信(603979)深度:双轮驱动,进入高速发展期

“矿山服务+矿山资源”双轮驱动;矿山服务做大做精;矿山资源前景广阔;通过多角度估值,得出公司合理估值区间22.1-26.6元,相对目前股价有23.5%-48.6%的溢价空间。考虑公司矿山服务业务毛利率稳定,规模有望随大客户较快成长。矿山资源业务已布局优质铜矿、磷矿资源,发展前景广阔。我们预计公司21-23年每股收益0.86/1.19/1.49元,利润增速分别为37.5%/38.6%/24.5%,首次覆盖给予“买入”评级。

证券分析师:刘孟峦 S0980520040001;

冯思宇 S0980519070001;

百度集团-SW(09888.HK)深度:组织改革已见成效,AI、智驾布局宏大

在经历阵痛期后,百度进行了深刻的组织文化变革;“生态化、人性化、服务化”重塑搜索业务,增长动能加强;AI业务起步,覆盖行业广泛;Apollo自动驾驶技术改变未来,市场空间巨大;通过多角度估值,得出公司合理估值区间299-339港元,相对目前股价有64%-86%上涨空间,给予“买入”评级。

证券分析师:王学恒 S0980514030002;

联系人:赵达;

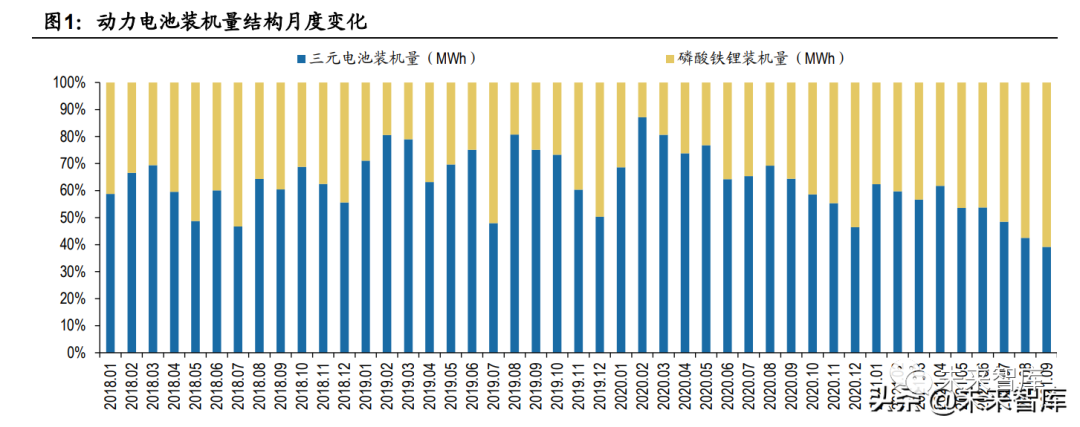

宁德时代(300750)深度:宁德时代系列之一——复盘篇:动力电池龙头十年万亿成长路

宁德的业务进展和估值成为行业发展和投资风向标之一;复盘:十年动力电池龙头成长之路;估值:更匹配EV/EBITDA估值法;公司处业绩高速增长期,2021年收入端有望破千亿、归母端破百亿(预计2021年营收1031亿元,利润114亿元),2021/2022/2023年EPS为4.89/7.63/9.51元,考虑到公司类属成长股,市场在行业高景气度阶段提前反应其远期预期,给予2024年20-25倍EV/EBITDA,维持“增持”评级。

证券分析师:唐旭霞 S0980519080002;

周俊宏 S0980520070002;

研报精选:近期行业深度报告

运动品牌行业专题:运动长青,国货崛起的荆棘与曙光

行业趋势:国内运动行业景气度高,集中度高且格局稳定;品牌竞争力:国际龙头占优,本土企业崛起;发展策略:品牌、渠道、供应链全面升级;中国运动鞋服行业机遇广阔,看好实力崛起,有望超越行业增长的品牌本土企业安踏体育、李宁、特步国际,以及竞争力突出,有望持续提升份额的上下游本土企业申洲国际、华利集团、滔搏、宝胜国际。

证券分析师:丁诗洁 S0980520040004;

云办公系列专题:借谷歌微软之道,看金山办公如何破协作之局

谷歌G Suite以邮箱为生态,开创协作文档,攫取云端市场;谷歌成功之道,金山WPS移动、云、协作、行业、AI不落下风;协同办公成新战场,C端助力微信系办公生态领先;WPS在线文档优势足,协作办公有望复制微软路径;疫情催化云办公常态化,关注协作文档和协同办公投资机会。金山WPS在云协作和协同办公上积极布局,重点推荐云办公龙头厂商金山办公。

证券分析师:熊莉 S0980519030002;

库宏垚 S0980520010001;

商业地产行业专题报告(三):轻重模式之辩:冒风险吃有限的肉还是凭实力喝多家的汤?

行业空间测算:预期2025年租金收入达1.6万亿元;解构租金收入:源于资产还是源于服务?竞争格局预判:争抢赛道诞蓬勃供给,去芜存菁是必然趋势;发展模式选择:重资产冒风险“吃肉”,轻资产凭实力“喝汤”;综合来看,我们认为重资产模式享受租金收入及资产增值,但受制于资金沉淀压力规模难提升、还担亏损风险;轻资产模式凭运营实力走天下,有议价能力、容易扩规模。建议关注商业地产重资产开发商华润置地、龙湖集团,以及轻资产运营商华润万象生活、宝龙商业、星盛商业。

证券分析师:任鹤 S0980520040006;

王粤雷 S0980520030001;

联系人:王静;

咖啡与茶饮行业专题:文化的进击——从西式咖啡到中式茶饮全图谱分析

国际咖啡赛道:长坡厚雪孕育巨擘,细分龙头差异竞争;星巴克成功宝典:定位与效率统一,高效扩张筑护城河;中式茶饮:可比肩咖啡的大赛道,品牌龙头势能初显;Z世代下,龙头品牌赋能、数字化、供应链筑护城河;国际咖啡龙头启示:好赛道下,星巴克定位与效率统一,单店模型优良,行业红利期资本加速扩张筑护城河;其他细分龙头则错位竞争谋成长。聚焦国内,Z世代消费崛起下,茶饮龙头依托品牌运营、数字化和供应链深化有望强化护城河。考虑国内茶饮规模系咖啡赛道2倍,且未来高端现制茶饮快速增长黄金期,资本加持下,品牌强化,数字化与供应链助力,模型持续优化,对标星巴克国内布点,预计未来中高端茶饮龙头3-5年或可上看1466~2221家,市场潜力大但龙头需自强。建议重点关注高端龙头喜茶、奈雪等成长潜力,其次关注下沉市场龙头蜜雪冰城等。

证券分析师:曾光 S0980511040003;

钟潇 S0980513100003;

姜甜 S0980520080005;

陈青青 S0980520110001;

游戏行业深度报告-游戏研发能力系列报告(一):腾讯篇

腾讯手游的自研能力显著被低估;游戏研究方法论:永远的成长型行业,供给决定需求;腾讯手游成长性:《王者荣耀》稳健,3A品质、射击+X是长期方向;手游行业是“长坡厚雪”型赛道,腾讯拥有独特的适合自身的内容生产策略,在MOBA、射击两大品类中,积累了深厚的经验。超级产品《王者荣耀》能够支撑短期增长,在3A级别手游及“射击+X”潜在产品充沛,有望驱动腾讯手游的长期增长。考虑到公司在企业服务及软件、高工业化水准的游戏以及短视频领域的投资,我们下调盈利预测,预计2021-2023年Non IFRS下净利润分别为1373/1694/2126亿元,下调幅度分别为14%/12%/6%,维持目标价807-855港币,继续维持“买入”评级。

证券分析师:王学恒 S0980514030002;

谢琦 S0980520080008;