定增月报|黄河旋风控股股东左手高比例质押 右手低价包揽8亿元定增

出品:新浪财经上市公司研究院

作者:IPO再融资组/钟文

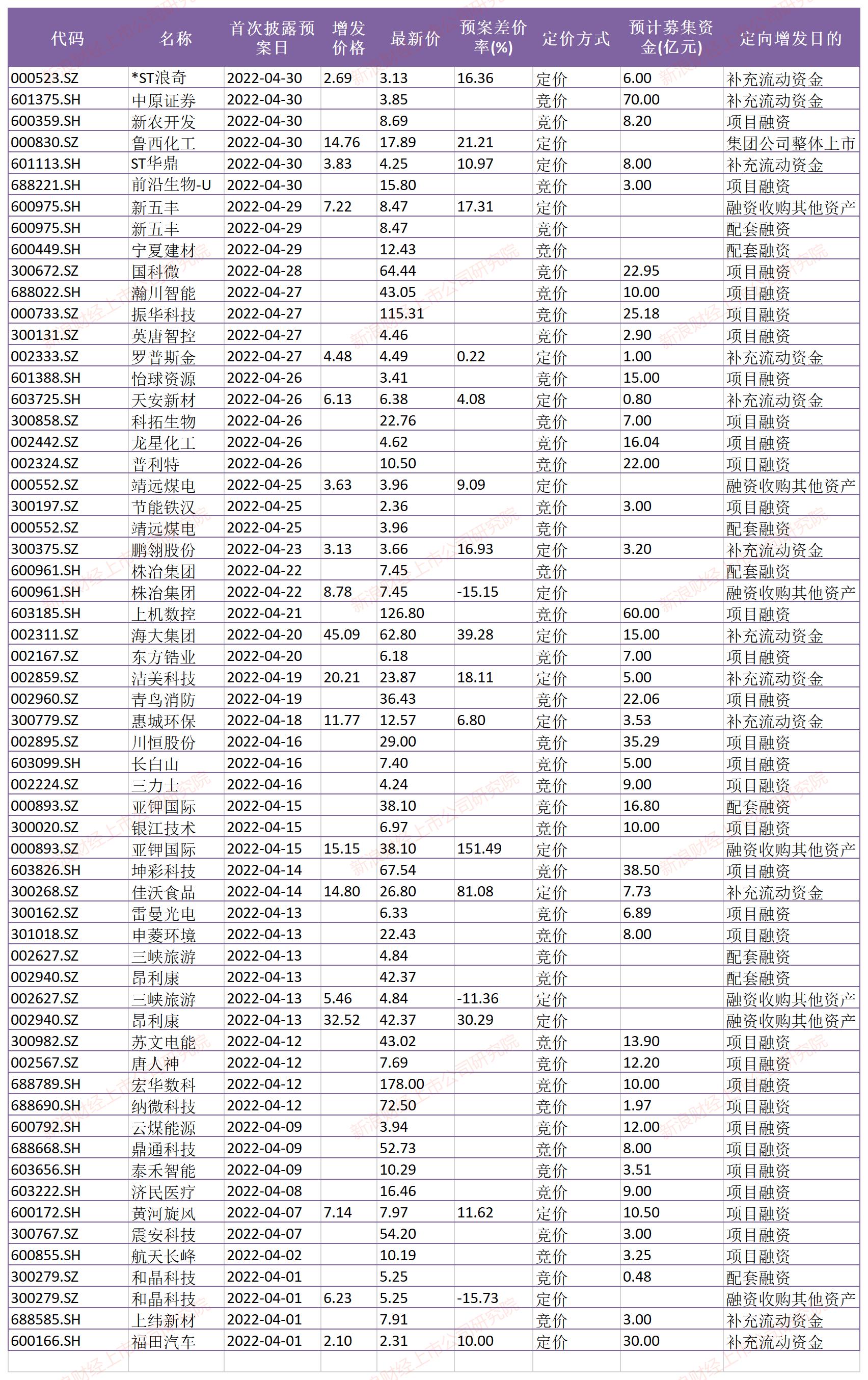

4月份,A股共有52家上市公司发布了定增预案,其中8家募资用来收购资产及配套融资,44家用来建设募投项目或补充流动资金。

审核层面, 4月共有19家纯定增企业上会,18家过会,过会率为94.74%,较3月份的96.55%继续走低。此外,上月还有4家定增收购企业上会,全部过会。

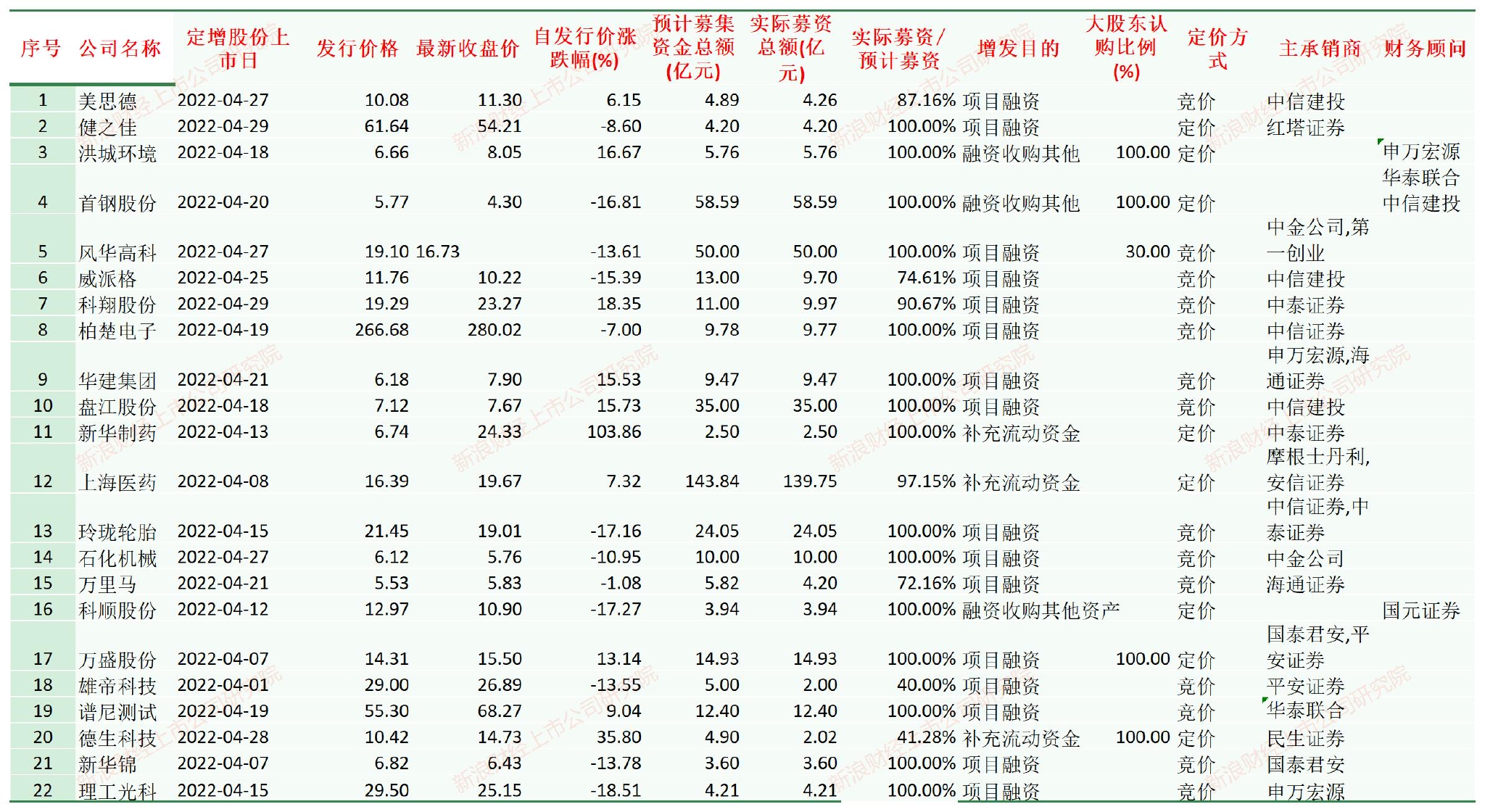

发行及募资层面,4月份共有22家(按上市日,下同)公司成功完成定增,合计募资420.31亿元,股票上市数量和募资总额较3月份分别下降29.03%和11.33%。

来源:wind

来源:wind

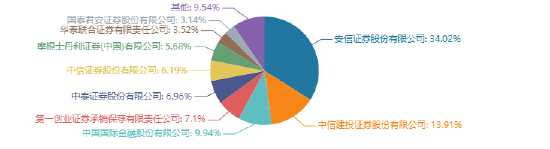

4月份,在22家成功定增的企业中,中泰证券、中信建投作为主承销商的数量最高,各为3席(含联合承销,下同);主承销金额最高的是安信证券,承销金额为119.75亿元,市占率高达34.02%。而中信证券的主承销金额仅为21.8亿元,市占率6.19%,排名第六。

①新增受理企业:黄河旋风实控人左手质押 右手低价包揽定增

Wind显示,A股4月份共有52家上市公司首次发布了定增预案,其中8家定增资金用来收购资产及配套融资,32家用来建设募投项目,12家补充流动资金。

在52家发布定增预案的上市公司中,有19家采用锁价方式发行,其余33家采用竞价发行。截至5月11日收盘,19家采用锁价发行的公司股价有16家上涨,平均涨幅为21.19%。

来源:wind

来源:wind

涨幅(现股价较预案确定的发行价格涨幅)最大两家上市公司分别是亚钾国际和佳沃食品,涨幅分别高到151.49%和81.08%。 亚钾国际涨幅过高是因为其涉及重组,发行价格为本次发行股份购买资产的董事会决议公告日前20个交易日、60个交易日或者120个交易日的公司股票交易均价之一。而亚钾国际董事会决议日期在2021年7月30日,最近几个月,亚钾国际股价实现了大幅增长。

佳沃食品涨幅过高的重要原因是利用了定增规则。根据《上市公司非公开发行股票实施细则》(下称《细则》)第七条规定,上市公司的控股股东、实际控制人或其控制的关联人可以提前锁定发行价。佳沃食品此次定增的发行对象是其控股股东佳沃集团。

数据显示,采用锁价发行的股票收益率较为可观。 中金公司研究认为,假设按定增股份解禁日的收盘价退出(若尚未解禁则按最新收盘价计算浮动收益率),竞价类项目平均收益率达34%,定价(锁价)类项目平均收益率超过90%。

正是因为提前锁价的股票收益率高,不少上市公司以控股股东或实控人为发行对象,或引进战投提前锁定发行价,坐收渔利。但有一部分上市公司的实控人本来就很缺钱,如高比例质押上市公司股票,但却又要包揽认购“低价发行”的新股,实现“套利”。更有甚者,明知定增事项不可能获得监管部门通过,公司仍要公布定增预案,借势拉升股价。4月7日公布定增预案的黄河旋风就是其中一位。

据黄河旋风公布的定增预案,公司拟非发行股票数量不超过147058823股,拟募资不低于8亿元,不超过10.5亿元,募集资金用于培育钻石产业化项目、补充流动资金及偿还银行贷款。发行对象为河南黄河昶晟控股有限责任公司,即上市公司控股股东黄河实业的全资子公司。

值得关注的是,黄河实业现在已经将大部分所持上市公司股票对外质押融资。截至4月30日,黄河实业持有公司股份2.62亿股,占公司总股本的18.18%;累计质押股数2.1亿股,占所持有公司股份总数的80%。

正因为发行对象是控股股东,此次定增发行价可以4月7日的董事会决议日为定价基准日。此次定增的发行价为7.14元/股,而4月7日公司股票收盘价为9.62元,高出发行价34%。

控股股东一边质押融资,一边又以全资子公司全额认购低价认购新股,在二级市场上赚得不亦乐乎。但这样的融资方式存在风险:如果股价暴跌,控股股东的资金流“捉襟见肘”,质押的股票存在平仓风险,公司控股权存在变动可能。

②上会审核分析:上海亚虹定增被否或因实质性障碍

4月份,A股共有19家纯定增企业上会,18家过会,过会率为94.74%。1家被否的企业为上海亚虹,但没有披露具体原因。

2020年11月30日,上海亚虹首次发布的定增预案显示,公司拟非公开发行股票不超过3080万股,募资3.37亿元,发行对象为宁生集团。定价基准日为公司第三届董事会第十二次会议决议公告日,发行价格为10.93元/股。

2020年11月30日,公司原实控人谢亚明、谢悦与宁生集团签署股份转让协议,宁生集团拟受让谢亚明、谢悦所持有的公司 2100万股股份,谢亚明及谢悦将无条件、不可撤销地放弃其所持有的38%公司股份的表决权。2021年2月,宁生集团成为上海亚虹的控股股东,孙林成为公司新实控人。

根据《定增细则》第7条之规定,上市公司的控股股东、实际控制人或其控制的关联人可以提前锁定发行价。但上海亚虹在还没有变更控股股东、实控人的之时(2020年11月30日),就已经提前锁定发行价,明显违反《定增细则》的规定。

③发行上市情况:德生科技、雄帝科技实际募资额仅为预期的4成

wind显示,4月份共有22家上市公司成功完成定增,合计募资420.31亿元,股票上市数量和募资总额较3月份分别下降29.03%和11.33%。

在刚完成定增的22家上市公司中,募资额最高的是上海医药,金额为139.75亿元;实际募资额最低的是雄帝科技,仅募资2亿元。

来源:wind

来源:wind

22家公司中,有15家募资达到预期,7家不及预期。7家公司分别是上海医药、科翔股份、美思德、威派格、万里马、德生科技、雄帝科技,实际募资额分别为预期的97.15%、90.67%、87.16%、74.61%、72.16%、41.28%、40%。

尤其值得关注的是德生科技、雄帝科技,实际募资额仅为预期的四成左右。德生科技本次定增预计募集资金不超过4.94亿元,实际募资仅为2.02亿元,实际募资比例为41.28%,原因可能是认购对象“缺钱”。

公告显示,德胜科技的发行对象为公司实控人虢晓彬。虢晓彬与黄河旋风控股股东存在同样的情况,即左手高比例质押,右手低价认购。Wind显示,虢晓彬质押公司股票的数量为3316万股,占公司总股本的15.05%,占其所持公司股份的54.69%。

雄帝科技原计划发行股票不超过4097万股,募资不超过5亿元。但实际仅发行股票689.66万股,募资2亿元。定增发行对象包括周雪钦、田万彪、财通基金管理有限公司、诺德基金管理有限公司,认购金额分别为0.27亿元、0.14亿元、0.81亿元、0.77亿元。

雄帝科技最近两年糟糕的业绩表现可能是投资者不愿意买单的重要原因。2020年、2021年和2022年第一季度,雄帝科技分别实现扣非归母净利润-0.26亿元、0.01亿元和-0.23亿元,都处在亏损或亏损的边缘。