新股又又又又又又又见首日破发!是偶然还是已成常态

“新股破发也是成熟市场的另一种常态。”

新股连续第七日上市首日即见破发,这一次是首次登陆创业板的华兰股份(301093.SZ)。

11月1日,华兰股份报收于52.22元/股,跌破58.08元/股发行价。“又是早盘开盘即破发,我一签亏了快3000元。”很少打中新股的小王抱怨道。不只是小王,有更多的投资者心中有惑:是不是以后干脆别打新了?

或许,数据会告诉我们一些真相,这次破发的面积、节奏、深度较过去有何不同?首日破发是偶发的,还是注册制下新股发行的常态?

从历史数据看破发,这次有何不同?

连续7日的新股首日破发似乎打乱了投资者“内心的秩序”,如若用过往数据更全面地展示此次破发的面积、节奏、深度,结果又会如何?

记者重点梳理了2018年至2021年的A股破发数据,并试图找寻答案。

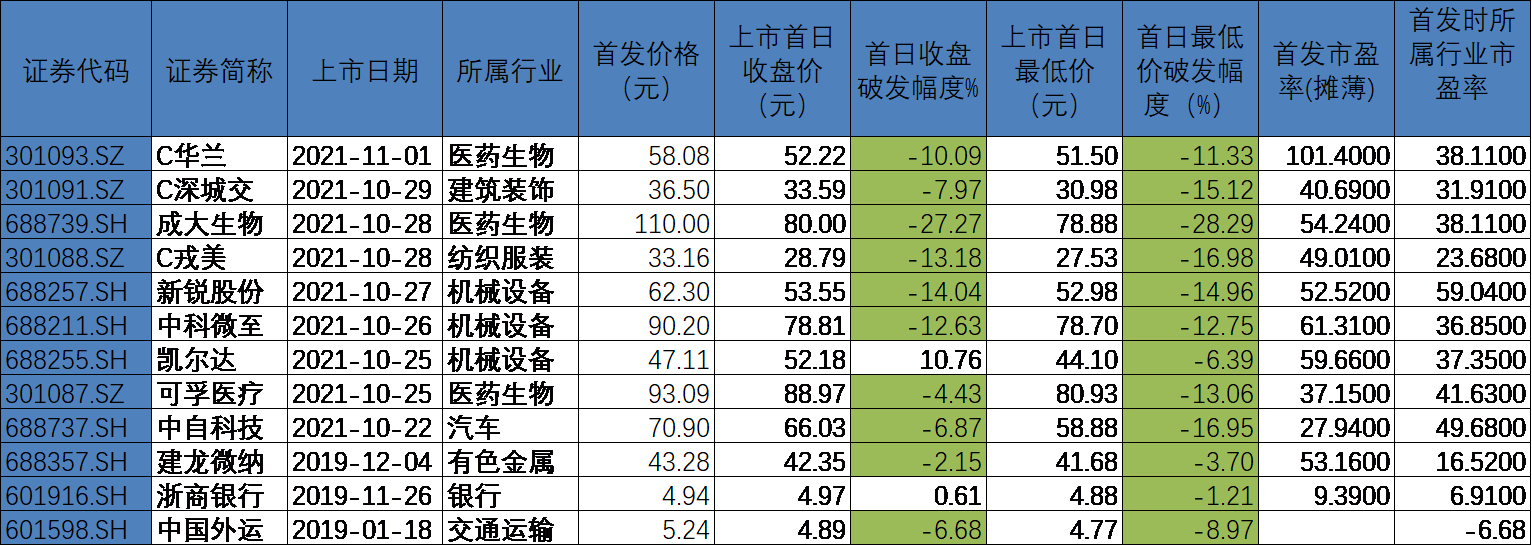

从上市首日破发率来看,不包括华兰股份,2018年至今首日盘中曾触及破发的共有12家公司,首日收盘价破发的仅有10家公司,除中国外运和建龙微纳外,有8家公司为2021年10月22日以后上市的公司。上述8家公司除成大生物首日收盘价较发行价仅剩72.7%外,其余7只个股首日破发的折价区间约在5%~15%之间。

但如果从曾经或依旧破发来看,今年上市的407只A股中共有68只曾经或依旧破发,除最新上市的华兰股份外,破发幅度超过20%的个股达26只。

随着上市时间的拉长,出现破发情况的个股确有增多。

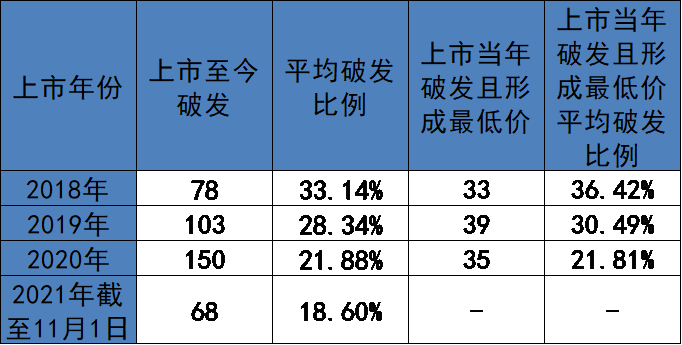

截至发稿,2018年至今上市的个股中共有399只个股(不包括退市)股价曾经或依旧破发,2018年至2020年分别为78只、103只、150只。由于上述年度的IPO总数分别为105只、201只、394只,占比分别为74.29%、51.24%和38.7%。

接着看破发深度,2018年至今曾经或依旧破发的个股平均破发幅度约为25.19%。其中,2018年至2021年平均最低破发幅度分别为33.14%、28.34%、21.88%和18.6%。2021年截至11月1日上市的新股平均破发比例较往年有所下降不过,今年达瑞电子、华绿生物和四方新材一度破发超过50%,最低股价较发行价分别下跌55.35%、56.33%和53.6%。

此外,2018年至2020年分别有33只、39只、35只个股在上市当年股价就触及最低价,但计算当年形成最低价的平均破发比例来看,与各年度上市至今股价破发的最低均价差别并不大。

事实上,尽量近日来的破发节奏和股价探底幅度看似凶猛,但此前新股(次新股)破发的行情持续时间并不久,随后市场很快便回归到打新即可获得无风险收益状态。

再对比实行注册制的港股,港股上市首日破发较多。2016年至今港股上市首日破发率超过25%,按首日收盘价计,超过30%;港股IPO抑价率多数在50%以下。

港股在熊市更容易产生破发。2018年,港股上市首日破发率即达到了34%,新股首月破发率高达81.6%。2008年更为“凶险”,港股新股首月破发率高达85.7%。

相较而言,A股市场长期以来都存在通过打新获得无风险收益的投资机遇。 即使2018年受熊市影响,全年平均开板涨跌幅仍高达201%。

到了2020年,港股IPO首日破发率平均值处于约40%的水平,上市一个月内的平均破发率达到60%。

从2020年至今年三季度的数据显示,港股新上市207只股票,发行首日破发比率约为33%;新股上市五日后破发率约为44%,一些无超额配授权或者国际申购倍数偏低的公司更容易出现破发。安信证券统计的数据显示,2021年三季度港股发行首日破发率和发行五日破发率都有所下降。

破发是偶然还是常态

新股破发并不鲜见,A股市场曾多次出现“破发潮”。但近期连续新股上市首日破发,令市场关注度陡然提升。

首日破发是偶发现象,还是注册制下新股发行的常态?

“首日破发应该还是偶发现象,正常情况下不会超过1/3的,最近是特殊情况。”资深投行人士王骥跃对记者表示,近期的新股连续破发一定程度上是受到情绪影响,“会有投资者认为在新定价机制下的新股有定价偏高的嫌疑。”

不过,武汉科技大学金融证券研究所所长董登新认为,“目前已经出现了破发常态化的情况,破发不是一阵子就结束了,而是会长期存在,新股破发也是成熟市场的另一种常态。”

究其根本,董登新认为,新股定价均衡最重要的标志是上市首日有涨有跌,而暴涨暴跌背后折射出的问题是一二级市场处于非均衡博弈中,“跷跷板”效应凸显。

“新股破发了,会倒逼网下询价机构把价格再往下压。二级市场的股价反应实际上是对一级市场定价的一种认可或否定。”董登新称。

多方人士认为,新股破发将倒逼定价机制的进一步完善。

“在之前新股暴涨刺激下,既然上市后可以涨几倍,那我报价提高个几毛钱,也就少挣点,又没有剔除风险。所以报团报价被打开了,定价中枢上移了。只有破发了,才知道不是入围了就能挣到钱,才会认真点定价。”王骥跃说。

“所以说现在的破发,某种程度上是因为之前的新股不败,不光是不败了,动辄几倍的涨幅诱惑下,定价抬高只是正常的市场规律。”他表示。

董登新表示,未来新股发行应该允许有一定比例的破发,例如10%,这将使得网下询价机构更加谨慎理性,也能够让新股定价更均衡。

信达证券投行部总监胥珩也对记者表示,“新股破发常态化”已经发生,也是未来的必然趋势。

“现在IPO市场越来越市场化,但总体的供给还是比较多。国内基本上IPO都能募满,但是我们统计下来,再融资已出现了募不满的情况,预计未来IPO也有可能募不满,出现发行失败的。”胥珩说。

还有市场人士表示,近期新股上市首日破发情况超出大多数投资者的预期。

某券商分析师告诉记者,这与之前的破发是根本不同的表现。这不是政策逻辑出现较大转变,而是大家对市场的不确定性增加了。股市的弹性空间被压缩了,所以发行价相对容易被定高。

“如果大家预期股市可以涨到5000点,那么今天这些新股发行价高一点低一点影响不大,大家都能接受。但如果大家预期停留在3500~3600点之间,那发行价稍高点,大家就担心了。”上述券商分析师举例说到。

一位公募基金人士同样认为,近期新股破发的背后与经济预期有关,包括对一些产业链的预期,例如房地产、家装、家电等。

“至于破发是否会成为常态,还需要观察一段时间,不过,基金公司的报价由研究员制定,他们会对其覆盖的行业进行长期跟踪,如果最近价格相对较高,之后会根据市场变化调整报价,也是一种理性回归。”上述公募基金人士补充称。

![[房企图鉴]朗诗地产:销售额234亿元 融资成本7%](http://n.sinaimg.cn/finance/transform/116/w550h366/20211021/040a-7300ff6a26383aa2d67cf6b6435ca545.jpg)

![[房企图鉴]信达地产:毛利率17.8% 拿地面积85.8万平米](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/b473-61dc0540357bc0b794aec7b10bac7f71.jpg)

![[房企图鉴]光明地产:销售额193.3亿元 短期借款占比54.15%](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/733f-770b47faf388b326b8a58832725f80a3.jpg)

![[房企图鉴]花样年控股:净利率2.77% 三道红线处于黄档](http://n.sinaimg.cn/finance/transform/727/w430h297/20211021/79b3-3ff96385e7063a36d8b2ac1ba1173bee.jpg)

![[房企图鉴]国瑞置业:归母净利润3.7亿元 净负债率129%](http://n.sinaimg.cn/finance/transform/122/w550h372/20211021/b911-98f90b04e409b6382915e5fd04be9a8f.jpg)

![[房企图鉴]鲁商发展:净利率7.77% 货币资金47.9亿元](http://n.sinaimg.cn/finance/transform/396/w242h154/20211022/a50c-66c059b2d88a4632770a743690368851.jpg)

![[房企图鉴]福星股份:总资产522.5亿元 销售额59.8亿元](http://n.sinaimg.cn/finance/transform/28/w550h278/20211022/48da-c2d976bf02617091f41d14af483bdaf1.png)