金地集团“投产销一体化”高质量发展 销售同比增六成

出品:大眼楼管

作者:肖恩

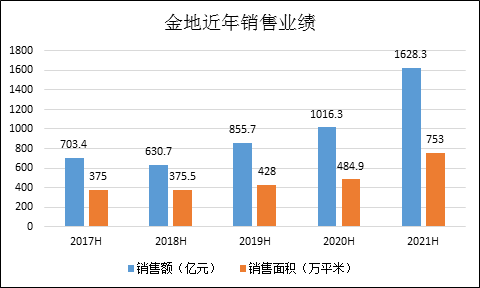

近日,金地(集团)股份有限公司(下称“金地”)发布了2021年半年报,上半年实现营业收入342.74亿元,同比增长72.45%,其中房地产业务结算收入294.04亿元,同比上升73.65%,实现归母净利润18.25亿元。1-6月累计实现签约金额1628.3亿元,同比增长60.22%,处于行业前列。

公司在销售和投资方面取得的优秀成绩,得益于其构建了“投-产-销三年一体化”管控模式,加强市场预判和提前调度的能力,投资体系、运营管控、营销管理等关键工作的决策和执行能力不断提升。

运营管控:销管费用率持续降低 下半年结转业绩可期

在运营管控方面,金地持续提升精细运营水平,建立了开发周期“一城一图”对标机制与“大中小”库存管理体系。从拿地到开盘的竞争性效率管理到与同行全量对标数据体系,金地在大部分城市基本达到了开发效率前五的水平。推出的大、中、小库存管理体系,更好做到准确判断市场、以销定产,提升周转效率。根据市场形势变化,结合计划管理系统、经营分析系统等信息化工具,持续加强经营调度的敏锐性与高效性,做好运营调度供货工作。

正如金地总裁黄俊灿所说:“金地在投-产-销三年管控模式指引下,按季度进行运营大调整,加强市场预判和提前调度的能力,实现跨专业职能协同增强,最终实现投资体系、运营管控、营销管理等关键工作的决策和执行能力不断提升。”

在高质量、高效率的运营管控体系下,金地上半年房地产项目结算面积达146.42万平方米,同比增长50%,实现结算收入294.04亿元,同比增长73.65%,较2019年同期也增长了46.78%。此外,金地物业合约管理面积达3.10亿平方米,较2020年末增长13%,其中在管面积达1.52亿平方米,实现收入达22.59亿元,同比增长36.81%。

在较快结算的基础上,公司上半年实现营业收入342.74亿元,同比增长72.45%。

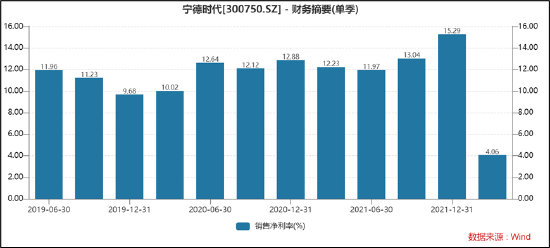

值得一提的是,金地集团的销售费率和管理费率持续下降,实现规模有质量增长。上半年,金地按签约额计算的销售费用率为0.64%,管理费用率为1.44%,合计2.09%,较2020年全年的2.64%下降0.55个百分点,创历年新低。

数据来源:公司公告,Wind

数据来源:公司公告,Wind

由于2017-2018年期间获取的低毛利项目在上半年集中结转的缘故,拉低了上半年金地整体利润率。不过公司投资项目的毛利率水平在2019、2020年和今年将得到一定的修复,预计下半年的利润率水平将回升。

展望下半年,金地1-6月实际完成竣工面积为354万平方米,仅占全年竣工计划的24%。全年竣工计划约为1450万平方米,较2020年实际竣工面积增长32%,将为全年结算规模的增长打下坚实基础。预计全年结算收入取得比较好的增长且毛利率水平较上半年有所提升,奠定了金地重回前十的底气。

营销管理:销售规模持续增长 行业排名稳居前列

在营销管理方面,金地强化以客户需求为导向,通过前期策划和后期复盘,坚持系统性前置对土地、客户和产品做好研判,推动产品迭代升级。

金地还建立了依托互联网的创新型营销组织,包括快速完成线上售楼处、金房宝等12个营销信息化工具的陆续开发上线,并持续迭代。在数字营销推广方面,金地积极探索公域流量引流、并盘活私域流量,结合大数据技术,提升营销精准度,降低分销使用比例。

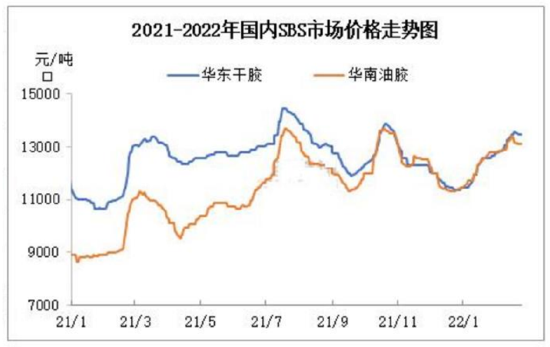

在营销管理的一系列举措下,上半年金地累计实现签约面积753万平方米,同比增长55.27%,累计实现签约金额1628.3亿元,同比增长60.22%,位于行业前列。已完成全年销售目标的58%,此外,克而瑞数据显示,金地上半年销售额重新回到TOP10行列,较2020继续提升。

数据来源:公司公告,Wind

数据来源:公司公告,Wind

其中一二线城市的销售额占比达到了71%。金地深耕一二线城市发展所带来的单体城市产能增长明显,上海的单城市销售规模突破200亿元,南京单城市销售规模突破150亿元。公司共有13个城市的市场占有率在今年上半年进入当地前十名。其中,上海、金华、呼和浩特位列第一,大连、南京、东莞进入前五。

对于已获取的,毛利低的项目,金地管理层积极应对当下市场环境变化,采取以量补价的销售策略,预期随着下半年推货量的增加,预计完成全年2800亿为大概率事件。

投资体系:总量合理、质量良好、布局得当

在投资体系方面,金地建立了覆盖宏观经济、行业政策、末端具体城市市场的数字化投资管理平台,使得金地可以敏锐捕捉一线市场,把握住投资机会进行了较充分和高质量投资。

在数字化投资管理平台基础上,金地集团在土地投资方面,基本做到了投资总量合理、投资质量良好、投资布局得当。

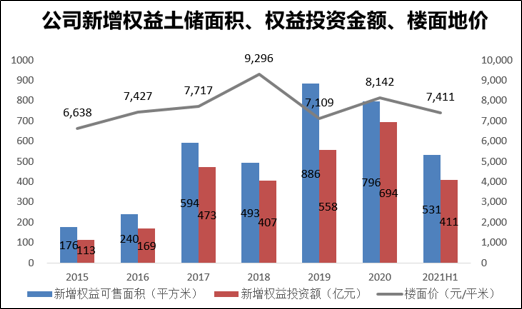

其一,投资量仍处于高位。上半年金地获取土地81宗,新增了约1247万平方米的土地储备。上半年金地拿地金额924亿元,拿地力度为56.76%,相较于2017-2020年的71.3%、61.6%、57.0%、56%,金地在保持整体土储扩张的基础上,逐渐趋稳。

在前几年时间窗口的布局下,至报告期末,公司土地储备累计大约6729万平方米,为上半年销售面积的8.9倍,土储总量合理充足,可满足未来4年左右的销售,预计金地后续拿地空间更大、更从容,即使面临40%监管线,也有充足的储备保持业绩的稳健增长。

其二,投资质量不错,坚持不拿高价地。在上半年“两集中”及土地溢价普遍走高的大背景下,金地的土地成本不增反降。上半年金地拿地均价7410元/平米,仅为上半年21624元/平米销售均价的34%,预计项目的利润率将得到保证。此外在公开市场的平均溢价率仅13.88%,土地成本得到有效控制。

数据来源:公司公告,Wind

数据来源:公司公告,Wind

其三,坚持了合理布局。金地在深耕一二线核心城市的同时,适度布局优质三四线城市,上半年新增土储中一二线城市占比59%,总土储中71%为一二线城市。优质的布局为公司未来规模和业绩的稳健增长奠定了坚实的基础。此外,金地还初步建立了全国化的投资布局框架,覆盖78个地级市,30余个县级市,充分运用各城市的周期变化和轮动规律,实现投资项目收益、风险和流动性的平衡。

财务稳健:三条红线全绿档 融资成本仅4.65%

报告期末,金地集团的有息负债为1270.94亿元,较去年末微增,债务规模得到有效控制。其中,低成本的银行借款占比为50.33%,而在公开市场融资占比为44.81%,其他融资占比为4.86%,一年内到期的短期债务占比仅约30%,显示出金地的融资结构合理健康。

金地的实际资产负债率(剔除预收款后)为69.44%,净负债率为69.59%,现金短债比为1.19,各项财务指标继续保持在“三道红线”的绿档水平。

健康稳健的财务以及充足的流动性,使得金地的加权平均融资成本进一步降为4.65%,较去年下降了9个基点,处于行业低位水平。由于在资本市场上始终保持着良好的信用状况,金地的主体信用评级及各项融资产品评级均为AAA级,国际评级机构标准普尔、穆迪维持给予金地的长期信用评级分别为BB、Ba2。

随着房地产行业上游地价和下游售价空间的缩小,行业将从过去的“高杠杆、高周转、高利润率”过渡到“稳杠杆、快去化、合理利润”的新模式,迎来了管理红利的新阶段。而这正是金地所擅长的,也契合金地一直以来稳健发展的思路。

尽管去年三季度出台的三道红线政策,但金地早就已经提前布局,最近5年金地的三道红线“都达标”,重回前十并非“放大财务杠杆”冲的规模,而是靠内生增长实现稳健突破的。

在今年上半年快去化、高回款的基础上,金地的销管费用率较去年同期下降2.72个百分先之多,上半年按签约额计算的销管理费用率为2.09%,在金地内部也创历年新低,管理效率进一步提升。

成立三十三周年、上市二十周年的金地集团,重视营运驱动,强化精益管理,增强组织能力。通过不断提高投资质量、提升经营管理效率,努力追求规模、利润、负债、ROE平衡发展之路。