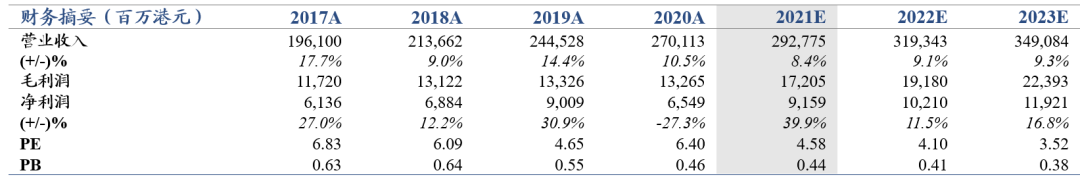

【非银】中国太平(00966):NBV同比+41%(人民币口径+29%),净利润同比+78%,负债端核心指标超预期!

原标题:【非银】中国太平(00966):NBV同比+41%(人民币口径+29%),净利润同比+78%,负债端核心指标超预期! 来源:天风研究

整体:归母净利润同比+77.7%至51亿港元,归母内含价值较年初+6.6%。

2021H1归母净利润同比+77.7%至51亿港元,主要源于投资提振(去年同期对某些投资项目确认减值损失);以及境内子公司加大对免税投资资产配置力度,所得税费用减少所致。分业务来看,寿险、养老及团体险、境内财险净利润分别同比-5.6%、-19.8%、-67.3%至70.10亿港元、1.99亿港元、1.13亿港元;但资产管理业务同比高增+40%至5亿港元,此外,境外财险、再保险业务分别盈利2.2亿港元、2.8亿港元(去年同期分别-0.5亿港元、-0.9亿港元)。集团归母内含价值较年初+6.6%至2029亿港元,较去年同期同比+23.0%。

寿险:NBV同比+41.7%(人民币口径同比+29.1%),价值增速超预期!我们判断增速预计大幅领先同业。内含价值较年初+7.4%至2163亿港元,同比+27.2%。

1)新单保费方面:2021H1同比+16.4%至223亿港元,其中个险、银保、多元渠道新单分别同比+18%、-6%、+367%,用来计算新业务价值的首年保费同比+7.9%。我们判断,个险渠道的新单保费增长主要源于今年开门红提前较多所致。此外,公司的多元渠道在低基数下高增,预计主要源于经代渠道的业务拓展成效凸显。

2)价值率方面:整体提升3.8pct.至24.6%,主要源于银保、多元等渠道大幅提升所致,个险margin小幅下降0.2pct.至29.0%、银保margin从去年同期-4.1%扭亏至+5.7%。我们判断一方面源于公司今年以来费用投入审慎,扭转了费用超支导致的价值下滑;另一方面,公司银保聚焦高价值业务,驱动10年以上新单同比+346%至10亿,10年以上新单保费占银保渠道的比重从去年同期的的2.8%至13.6%。

6月末,公司代理人规模较年初小幅提升+1.9%至38.9万,大幅领先同业,我们判断主要源于其犇计划增员从津贴、产品及持续培育等方面为新人提供大力度支持;产能方面,业务节奏影响驱动每月人均期缴保费较去年+11%至13956元。

续保率方面,个险渠道13月继续率、25月继续率分别为96.2%、93.5%、同比分别+1.1pct、+0.8pct;银保渠道13月继续率、25月继续率分别为97.6%、96.2%、同比分别+1.3pct、+0.7pct。继续率持续好于同业。

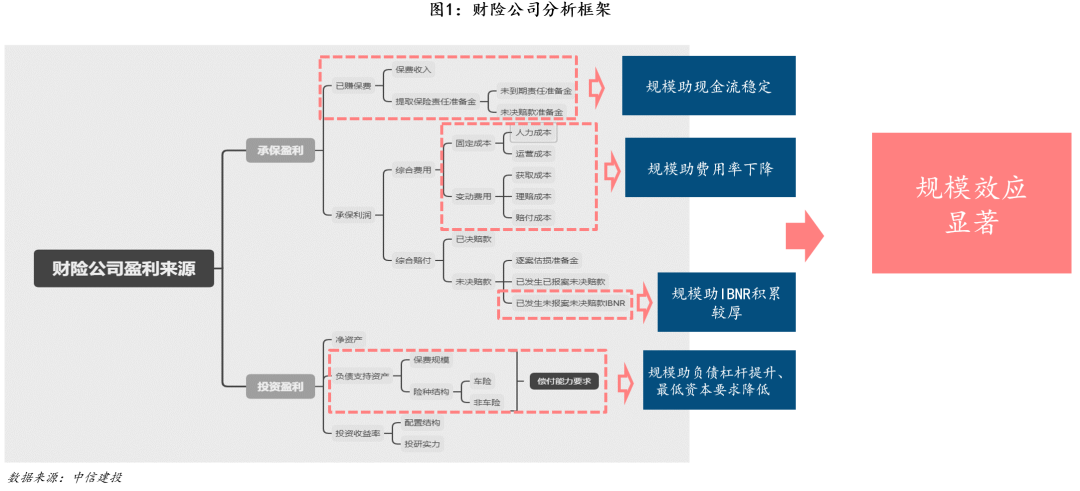

财险:境内财险业务方面,净利润同比-67.3%至1.13亿港元,主要源于车险费改后,承保利润同比下降所致。但较去年H2亏损3.4亿而言,环比有所好转。综合成本率提升4.5pct至104.1%,其中费用率-7.4pct至37.3%、赔付率+11.9pct至66.8%。分险种来看,车险保费同比-3.1%,好于行业车均保费降幅;而非车险保费高增+50.2%,占比提升10pct至40%,成为驱动保费的新增长极。

境外财险业务方面,太平新加坡、太平印尼保费分别高增+38%、+19%;太平香港实现税后利润0.7亿(去年同期亏损1.3亿,主要由于投资资产减值所致);太平英国综合成本率同比-42pct至80.6%,恢复承保盈利。境外的再保险业务亦同比扭亏,实现2.8亿盈利,源于减值损失减少和汇兑收益增加所致。

投资:总投资收益同比+54%至324亿,净投资收益率4.11%,同比-0.18pct;总投资收益率6.31%,同比+0.96pct,主要源于抓住股票市场高位兑现较多浮盈所致。受益于第三方管理规模快速增长,集团投资资产较年初+9.6%至1.1万亿。其中,固收类占比+1.4pct至79.8%、权益类占比-1.7pct至18.5%。

养老及团体险业务:养老企业年金受托资产较年初+13%至1556亿,养老保险管理服务费收入同比+37%;但人员开支及行政成本增加+44%,整体净利润-20%。

投资建议

中报寿险核心指标超预期。我们重申此前观点,即公司目前正处于由“规模扩张”向“产能驱动”的转型期,20H1寿险受疫情冲击业务节奏及费用超支影响大幅下滑,但20H2开始已有显著回升,20H2、21H1的NBV增速预计均大幅领先上市同业。我们判断全年NBV增速预计仍可保持双位数正增长,目前公司对应2021年PEV仅为0.19倍,处于历史底部区间,维持“买入”评级!

风险提示:1)长端利率超预期下行;2)负债端销售及增员进展不及预期