资本市场如何演绎经济预期和现实——兼论经济预期的底部

引子

2022年11月初至今才半年时间,经济已经走了一个完整的轮回:1、经济预期冲高回落;2、经济现实冲高回落。

资本市场忠实地记录了整个过程,然而,资本市场绝非经济的简单映射,我们需要事先梳理好映射的基本原则,才能从股市和债市的走势中解读出经济的真实变化。

如上图所示,最核心的原则有两条:

1、股票市场只反馈经济预期;

2、债券市场综合反馈经济预期和现实;

本文的任务在于两点:

1、用这两个原则梳理过去一年的市场走势;

2、用该这个模型对未来的市场走势做出一定的预判;

股市只反馈经济预期

想必很多人都听说过这样的说法,股市走势领先于经济。

这个说法总体是对的,它等价于说股市走势包含经济预期。但它又是含混的,它并没有说清楚经济预期的权重有多大。

事实上,原则1给了更多假定——经济预期在股票市场中的权重特别大,以致于可以说股市只反馈经济预期。

如上图所示,回顾近半年公募重仓股的走势,不难发现,1月30日是一切的巅峰,春节假期结束之后一切都戛然而止。

但是,从经济现实的角度来看,一切又刚刚开始:一月制造业PMI录得50.1%,二月制造业PMI录得52.6%,三月制造业PMI录得51.9%。

股票走势和经济现实有了十分明显的冲突,弥合冲突的办法只有一个:去假设股票市场只反馈经济预期。

确立了规则1之后,我们就能对经济预期有一个十分直观的解读了:

1、2022年11月初经济预期逐步攀升;

2、春节前后见顶;

3、2023年2月初经济预期逐步回落;

1、股票 = 预期

债市综合反馈经济预期和现实

作为本文的作者,我对原则1也有一种本能排斥。我内心深处所希望的原则1是:股票市场综合反馈经济预期和现实。

然而,现象给我们的指引是:股市和债市不对称,股市=预期,债市=预期+现实。

说实话,我们得感谢这种不对称,否则,我们没法通过资本市场来捕捉经济预期和经济现实的不同运行节奏。

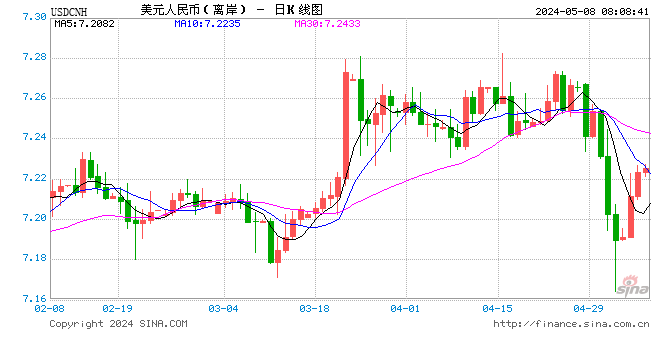

我们从演绎法出发。如上图所示,经济预期和经济现实的时间节奏不同步,预期领先于现实。

如果债券市场是预期和现实的综合,那么,我们会观察到一段时间的平台期,在这段时间内,经济预期回落,经济现实上升。

有趣的是,我们还真在2022年2月和3月观察到了这段平台期,那段时间十年国债利率利率的核心特征是窄幅震荡,莫名地围绕着2.9%附近上下震荡好久。

综合股市表现和经济数据表现,我们就清楚这段时间发生了什么:经济预期回落,但经济现实回升,二者对冲掉了。

此外,对2022年十一月份的利率回落,我们也能有一个不一样的解读,经济预期和经济现实同时小幅回落。

“放开”之后,大量的患病病例对预期和现实造成双杀:一方面大家担心2023年五月的二阳冲击;另一方面一阳把大家都摁在家里。

由于股票市场只反馈预期,所以回落幅度较小;但是,债市既反馈预期也反馈现实,回落幅度较大。

之后就是阳康之后,经济预期的新一轮上攻,万得金仓100指数来到巅峰,十年国债利率也来到了2.93%。

2022年11月至2023年4月的故事

感谢股市和债市对经济预期和现实的非对称反馈,它让我们可以极其直观地利用资本市场去跟踪经济预期和现实的变动。

如上图所示,这半年的经济运动可以分为三段:

一、2022年11月至2023年1月,经济预期快速攀升,但经济现实变动不大,十年国债利率快速上行;

二、2023年2月至3月,经济预期开始回落,而经济现实回升,十年国债利率窄幅震荡;

三、2023年4月至今,经济预期回落,经济现实回落,预期和现实共振。

目前,我们正处在一个极其糟糕的区间——现实和预期共同回落的区间。

利率底和股市底

如果规则1和规则2为真,那么,我们将得出一个不得了的结论:利率见底时,股市也将见底。

proof:

由于“债券利率=预期+现实”,当债券利率见底时,经济的悲观预期触及峰值。然而,“股票=预期”,经济的悲观预期触底,股市也将见底。

证毕。

以去年下半年的经济预期回落为例,十年国债利率在10月31日见底——2.64%;沪深300指数也在10月31日见底——3496点。

也就是说,运气好一点,二者的底分毫不差。

这一轮我们也在经历类似的历程,4月底以来,4月的PMI数据、出口数据、通胀数据、金融数据(ps:一系列糟糕的现实)均在不断地充值悲观的经济预期。

在这个过程中,债市率先钝化,4月糟糕的金融数据没能让十年国债利率进一步下行,反而死死守住了2.7%。这意味着对债市而言,本轮悲观经济预期已经达峰。

但是,股市尚未达峰,毕竟是不同的投资者群体,4月金融数据落地后,沪深300指数继续下跌1.33%,糟糕的现实继续带动股市的经济预期向下。

在这里,我们一定要琢磨明白两个点:

1、股市只反馈经济预期;

2、经济现实会影响经济预期;

什么意思呢?现实对股市的影响是迂回的,必须通过经济预期起作用。一旦悲观经济预期见底,增量的经济现实不再体现到股价里。

因此,对股票投资者而言,看着糟糕的经济现实,不要老是去想什么时候经济现实会回来,得去琢磨什么时候经济预期见底。

结束语

从本文的模型来看,无论是股票投资,还是债券投资都蛮有挑战的。

股票投资的挑战在于根深蒂固的人性,之所以类dcf模型大行其道,是因为每个自然人都有唯物主义的倾向,我们相信预期影响股票价格,但我们难以接受“股票价格只反馈预期”,毕竟我们真金白银花了出去,得换回来看得见摸得着的东西。

债券投资的挑战在于其复杂性,十年国债利率反馈的是剩余流动性,投资者要考虑的现实包括但不限于央行货币政策、经济动向等因素,还得去捕捉虚无缥缈的经济预期。

最后,我们不得不感慨一下人性的矛盾之处,之所以股票市场只反馈预期,是因为两个要点:

1、人们极其关注未来;2、人们对未来的想法是盲目的,要么想得很好,要么想得很差。

要点2导致了人们对预期的估价远远偏离现实。

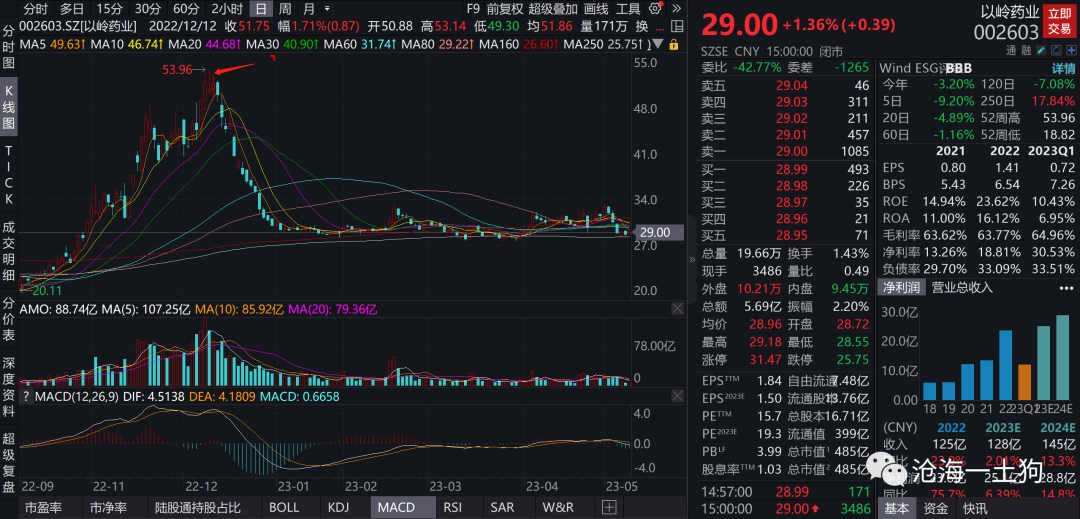

所以,绝大部分股票的峰值都发生在预期阶段,譬如,去年的以岭药业,股价的峰值发生在2022年12月12日,那天宣布“通信行程卡”在13日正式下线。

很少有人会老老实实地去兑现EPS现实,也很少有人兑现现实成功。

人性深处的矛盾在于,一方面,我们给未来的美好事物以过于美好的想象,另一方面,我们又想谈论客观价值,让现实给股价以支撑,挺拧巴的。但这就是我们在投资中不得不面临的人性。

ps:数据来自wind,图片来自网络