浙商策略:从资金面看北交所首日开市

原标题:【浙商策略王杨】从资金面看北交所首日开市|流动性估值跟踪

来源:王杨策略研究

本期关注:从资金面看北交所首日开市

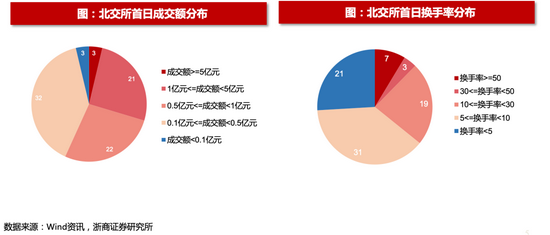

1. 成交换手:首日成交约96亿元,平均换手率15%

北交所鸣钟开市,首日成交约96亿元,平均换手率15%。11月15日,北交所开市,81家企业悉数亮相。除71家由新三板精选层平移过来的企业外,还有10家新上市企业,总市值超过2800亿元。北交所首日共成交95.73亿元,成交额最高的贝特瑞达6.93亿元。平均换手率为14.62%,最高为同心传动,换手率高达78.70%。

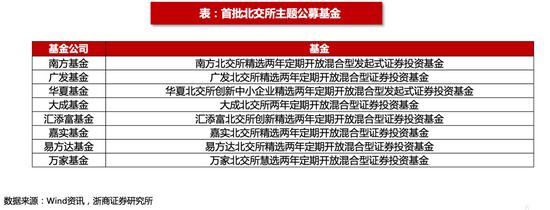

2. 基金发行:首批8只北交所主题基金获批

11月12日,首批8只北交所主题公募基金通过证监会审批准予注册。10月8日,南方、广发、华夏、大成、汇添富、嘉实、易方达和万家等8只公募基金向证监会递交申报材料,同月25日即获受理,11月12日获批准予注册,成为首批北交所主题的公募基金产品。这8只基金都采取2年定期开放的运作方式,并约定80%以上非现金基金资产投资于北交所上市股票。

3. 基金发行:专精特新基金为北交所增加流动性

北交所目前上市的公司中部分属于“专精特新”,相关主题基金的发行也将增加流动性。北交所81家上市企业中,共有16家企业入选国家级“专精特新”名单。“专精特新”基金可以投资于北交所符合“专精特新”名单的上市公司,将提供更多的流动性支持。

目前有7家公募基金上报了“专精特新”主题基金,三家已经发行。景顺长城基金、招商基金和博时基金已经发行了景顺长城专精特新量化优选、招商专精特新、博时专精特新主题,累计募集目标规模约为220亿元。南方基金、大成基金、申万菱信基金与鑫元基金等四家基金公司也上报了“专精特新”主题基金。

摘要

宏观流动性:

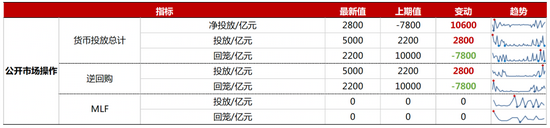

1.上周逆回购净投放2800亿,MLF没有操作;

2. 市场利率方面,DR007和R007分别小幅下降至2.09%和2.16%;

3. 十年期国债收益率小幅上升至2.93%;

4. 美元兑人民币小幅上升至6.41;

5. 理财产品预期收益率(3个月)维持在1.92%。

A股市场资金面和情绪面:

1.上周A股成交额下降,换手率上升;

2. 两融余额上升至1.84万亿;

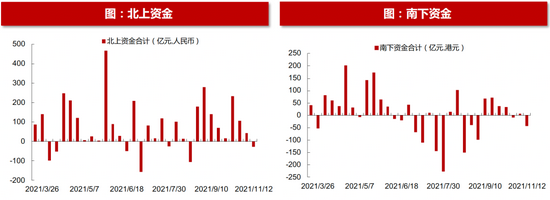

3. 北上资金小幅净流出26.9亿元;

4. 上周A股小幅净减持、回购规模下降,本周限售解禁规模上升;

5. 风格来看,上周小盘股、高PE、中价股、微利股表现最好。

A股和全球估值:

目前市盈率分位数(十年)较低的行业有采掘 (0.4%)、房地产 (2.3%)、交通运输 (3.9%)、建筑装饰 (6.3%)、轻工制造 (10.6%),市盈率分位数(十年)较高的行业有汽车 (98.2%)、电气设备 (95.1%)、食品饮料 (88.3%)、农林牧渔 (72.1%)、休闲服务 (64.3%)。

正文

目录

宏观流动性

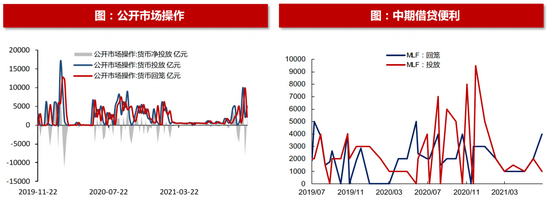

量指标:公开市场操作

上周货币总计净投放2800亿元。上周货币投放量5000亿元,货币回笼量2200亿元。

上周逆回购净投放2800亿元。上周逆回购投放量为5000亿元,逆回购回笼量为2200亿元。

上周MLF净投放0亿元。上周MLF投放量为0亿元,回笼量0亿元。

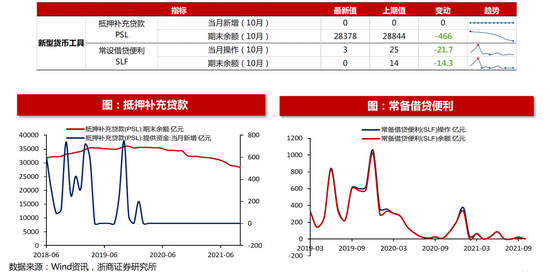

量指标:新型货币工具

10月PSL新增0亿元。10月PSL期末余额为28378亿元,当月减少466亿元。

10月SLF操作2.92亿元,当月减少21.7亿元。

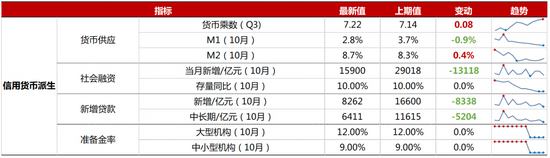

量指标:信用货币派生

2021年Q3货币乘数为7.22,上升0.1。基础货币余额同比减少1.5%。

2021年10月M1同比增长2.8%,较上个月下降0.9个百分点。M2同比增长8.7%,较上个月上升0.4个百分点。

2021年10月存款准备金率不变。10月大型金融机构人民币存款准备金率为12%,中小型金融机构为9%。

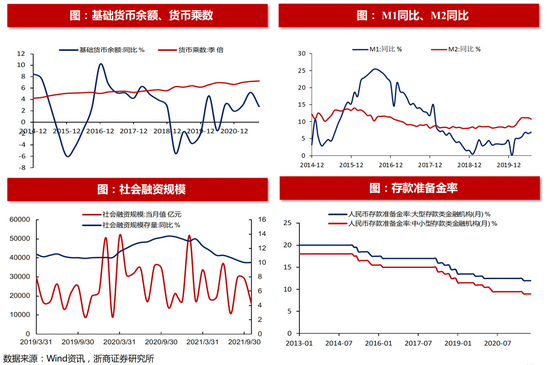

价指标:货币市场利率

上周SHIBOR隔夜/一周/一月利率分别为1.86%(-0.29%)、2.12%(-0.18%)、2.38%(-0.02%)。DR007/R007分别为2.09%(-0.03%)、2.16%(-0%)。同业存单(AAA+)1个月到期收益率为2.14%((-0.11%), 同业存单(AAA+)3个月到期收益率为2.54%(-0.02%)。

价指标:债券市场利率

上周国债期限利差扩大。上周国债1年到期收益率为2.3%(-0.02%),10年到期收益率为2.9%(+0.04%)。上周期限利差为0.65%(+0.06%)。

上周企业债到期收益率上升。上周企业债到期收益率(AAA)5年为3.44%(+0.05%)。

价指标:理财及贷款市场利率

上周理财产品预期年收益率不变。上周理财产品预期年收益率(3个月)为1.92%(+0%)。

本月贷款市场报价利率不变。本月一年期LPR为3.85%(+0%),五年期LPR为4.65%(+0%)。

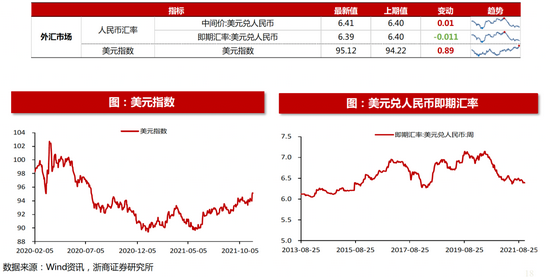

价指标:外汇市场

上周美元指数上升,人民币对美元贬值。上周美元指数为95.12(+0.9)。美元兑人民币即期汇率为6.39(-0.011)。

A股市场资金面和情绪面

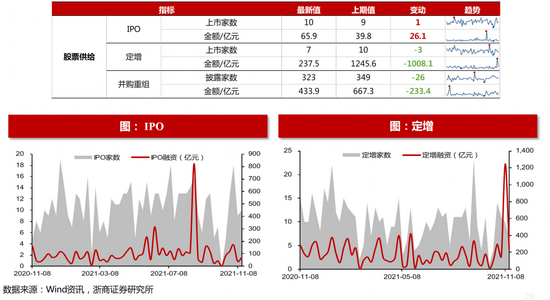

资金面:股票供给

上周IPO上市家数增加,定增家数减少,并购重组家数减少。上周IPO上市有10家(+1家),金额65.9亿(+26.1亿元)。定增有7家(-3家),金额237.5亿元(-1008.1)亿元。并购重组有323家(-26家),金额433.9亿元(-233.4亿元)。

资金面:成交量和换手率

上周全A日均成交额下降。上周全A日均成交量为728.9亿股(-36.2亿股),成交额为10717亿元(-711.9亿元)。

上周全A换手率上升。上周全A换手率为3%(+0.11%)。

上周A股净主动买入。上周A股净主动买入65亿元(+881.2亿元)。

资金面:新增投资者和基金

9月新增投资者数量减少。9月新增投资者中自然人为161.27万(-25.71万),非自然人为0.55万(+0.07万)。

上周股票型和混合型基金发行数量为33只,较前周减少14只。

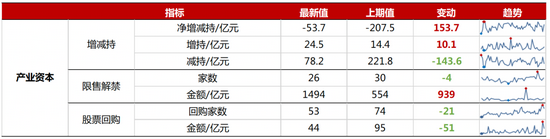

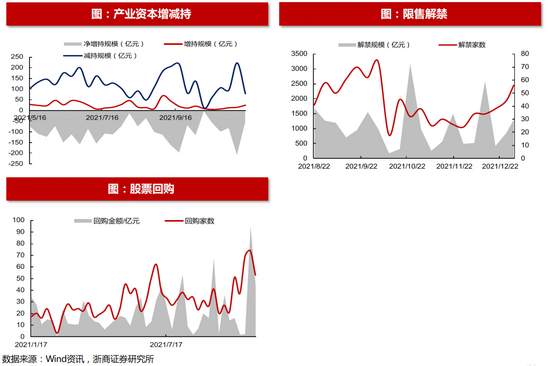

资金面:产业资本

上周产业资本净减持。上周产业资本增持24.5亿元(+10.1亿元),减持78.2亿元(-143.6亿元),净减持53.7亿元(+153.7亿元)。

本周限售解禁家数减少。本周限售解禁家数为26家(-4家),金额为1493.6亿元(+939.3亿元)。

上周股票回购家数减少。上周股票回购家数为53家(-21家),金额为43.9亿元(-50.7亿元)。

资金面:杠杆资金

上周两融余额上升。上周杠杆资金两融余额为18390.4亿元(+83亿元),市值占比为1.9%(-0.03%)。融资买入额4012.4亿元(+2193.4亿元),占成交额比重为7.5%(+0.2%)。

资金面:海外资金

上周北上资金净流出。上周北上资金净流出26.9亿元,较前一周流入减少71.1亿元。

上周北上资金净流入前十大个股分别为东方财富(27.89亿元)、宁德时代(21.28亿元)、伊利股份(13.4亿元)、保利发展(8.57亿元)、恩捷股份(8.33亿元)、歌尔股份(6.95亿元)、亿纬锂能(4.99亿元)、上汽集团(4.92亿元)、海尔智家(4.75亿元)、北方华创(3.84亿元)。

上周北上资金净流出前十大个股分别为格力电器(-12.35亿元)、恒瑞医药(-8.23亿元)、中国平安(-8.21亿元)、比亚迪(-7.89亿元)、赣锋锂业(-5.94亿元)、万科A(-5.3亿元)、贵州茅台(-4.51亿元)、五粮液(-4.14亿元)、沃森生物(-3.78亿元)、招商银行(-3.48亿元)。

情绪面:股票质押

上周股票质押占总市值的比例下降。上周质押市值为378.9亿元(-203.56亿元),质押市值占总市值的比例为0.72%(-0.02%)。

情绪面:市场风格变换

上周小盘指数、高PE指数、中价股指数、微利股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数涨跌幅分别为0.78%、1.83%、3.73%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为2.7%、0.36%、1.63%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为0.76%、4.67%、2.33%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为4.26%、5.47%、-1.96%。

A股市场估值

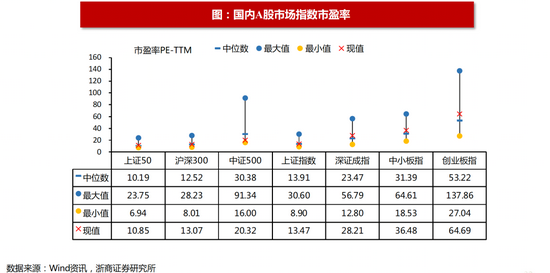

主要A股市场指数市盈率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为10.85、13.07、20.32、13.47、28.21、36.48、64.69。过去十年分位数分别为71%、63.5%、5%、50.1%、66.4%、88.1%、86.7%。

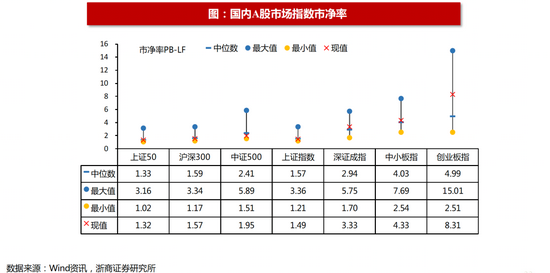

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.32、1.57、1.95、1.49、3.33、4.33、8.31。过去十年分位数分别为54.9%、54%、17.1%、38.2%、78.2%、70.4%、89.5%。

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例分别为15.31%、14.61%、56.66%、27.11%、16.16%、-0.86%、14.73%。受无风险利率影响的比例分别为-0.56%、-0.46%、-0.32%、-0.59%、-0.23%、-0.18%、-0.1%。

受风险溢价影响的比例分别为-26.28%、-20.35%、-43.93%、-24.62%、-14.31%、4.93%、1%。

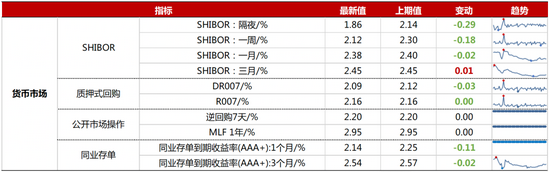

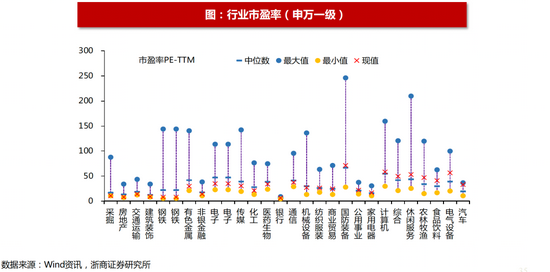

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有采掘 (0.4%)、房地产 (3.1%)、交通运输 (4.2%)、建筑装饰 (6.6%)、钢铁 (11.3%),市盈率分位数(十年)较高的行业有汽车 (98.1%)、电气设备 (95.1%)、食品饮料 (87.6%)、农林牧渔 (72.3%)、休闲服务 (63.9%)。

申万一级行业市净率

上周市净率分位数(十年)较低的行业有银行 (0.2%)、非银金融 (0.7%)、房地产 (1%)、建筑装饰 (5.1%)、商业贸易 (14.9%),市净率分位数(十年)较高的行业有电气设备 (99%)、汽车 (91.6%)、电子 (90.4%)、化工 (89.7%)、食品饮料 (87.4%)。

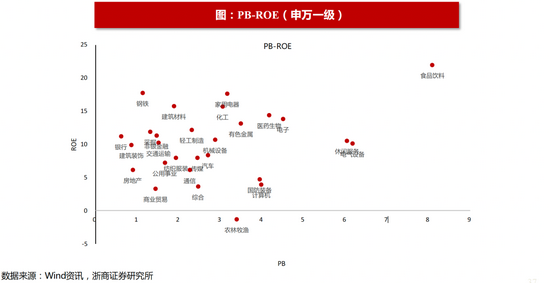

从PB-ROE的角度来看,上周估值水平远低于盈利能力的行业分别为银行、钢铁、建筑装饰、采掘、建筑材料、非银金融、房地产、交通运输、家用电器、轻工制造。

全球市场估值

全球股票市场的市盈率

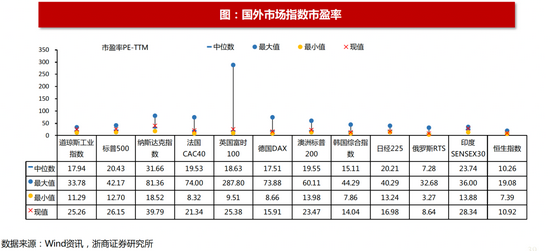

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为25.26、26.15、39.79、21.34、25.38、15.91、23.47、14.04、16.98、8.64、28.34、10.92。过去十年分位数分别为87.8%、86.5%、79.2%、59.4%、72.3%、31.8%、68.5%、36.5%、19.4%、76.9%、76%、65.3%。

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为7.01、4.78、6.33、2、2、2.38、1.13、1.13、1.97、1.58、3.75、1.13。过去十年分位数分别为98.8%、99.7%、99.4%、99.6%、22.2%、99.2%、94.3%、87.6%、94.4%、99.8%、97.2%、31.2%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意

![[房企图鉴]朗诗地产:销售额234亿元 融资成本7%](http://n.sinaimg.cn/finance/transform/116/w550h366/20211021/040a-7300ff6a26383aa2d67cf6b6435ca545.jpg)

![[房企图鉴]信达地产:毛利率17.8% 拿地面积85.8万平米](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/b473-61dc0540357bc0b794aec7b10bac7f71.jpg)

![[房企图鉴]光明地产:销售额193.3亿元 短期借款占比54.15%](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/733f-770b47faf388b326b8a58832725f80a3.jpg)

![[房企图鉴]花样年控股:净利率2.77% 三道红线处于黄档](http://n.sinaimg.cn/finance/transform/727/w430h297/20211021/79b3-3ff96385e7063a36d8b2ac1ba1173bee.jpg)

![[房企图鉴]国瑞置业:归母净利润3.7亿元 净负债率129%](http://n.sinaimg.cn/finance/transform/122/w550h372/20211021/b911-98f90b04e409b6382915e5fd04be9a8f.jpg)