一瓶酱油市值=2个万科 海天味业此次提价能否“撩动”投资者的心?

导语:三流的公司做产品,二流的公司做品牌,一流的公司做平台,而海天似乎已经进阶到了平台阶段。

出品:上市公司研究院

作者:夏虫

近期,海天味业传闻已久的涨价终于落地,计划本月底开始执行。

海天味业,作为国内调味品行业龙头企业,最早由佛山25家古酱园合并重组,组建成海天酱油。

目前生产的产品涵盖酱油、蚝油、酱、醋、料酒、调味汁、鸡精、鸡粉、腐乳、火锅底料等几大系列百余品种400多规格,年产值过两百亿元。

值得一提的是,最早依靠酱油起家的海天味业,如今市值竟然远超地产龙头万科。截止10月21日收盘价,海天味业市值为4929亿元,而同期万科市值仅为2349亿元,海天味业的市值体量相当于是2个万科。

万科集团董事会主席郁亮曾被问如何看待海天酱油市值超过万科。对此他回应称,市场给予了优秀公司合理定价,“这样的公司值很多钱是应该的,我们特别服气。”

一、一瓶海天酱油等于2个万科市值,底气何在?

事实上,海天味业也确实从一款酱油产品发展成了多品类的调味品公司平台,市场究竟看中了海天哪些优秀“气质”?

(一)优秀的“果”:好的生意模式所具备的三大财务特征

我们仅从财务结果体现看,海天味业表现如下几大特征:

第一,业绩持续的高增长;

近10年间,大部分时间营收增速超过15%,去年由于疫情等影响,餐饮等消费还在修复中,全年增速有所冲击。

第二,低资本性支出高现金流;

根据近十年资本性支出与经营活动净现金流对比可以看出,公司随着收入规模增长现金流持续增长,但是资本性支出始终维持较低位置,如下图:

海天味业这种低资本性支出的商业基础利于轻资本扩张,而高现金流背后则是公司上下游话语权的真实表现。

一方面,海天原材料极为分散,拥有较强议价能力;另一方面,公司常年维持较高的预收款也表明公司对于下游渠道商具有很强的话语权。正是这上下游的话语权以及较低资本性支出商业特征,才使得公司资产端现金占比最大,固定资产占比极低。

第三,持续高ROE。

近十年财报显示,海天味业的ROE持续维持在30%以上。需要指出的是,公司高现金背后是较低的资产负债率。按照杜邦分析原则拆分ROE,那海天较高的ROE背后一定是较高的毛利率或较高周转率。

事实上,财报也验证了这一猜测,海天味业的毛利率近年持续超过40%,而近期的存货周转天数缩短至四五十天左右不到两个月。

财务数据,仅仅是“果”,海天财报优秀背后的真正的“因”又会是什么呢?

(二)优秀的经营策略:单品破圈,在渠道复用下进行多品类扩张

对于消费品分析框架体系,我们常常说三力模型,即产品力、品牌力及渠道力。海天味业在三方面无疑也是出色的,那海天又是如何把握这“三力”的呢?

(1)以价格带抢占B端渠道,以大单品为抓手形成品牌出圈

对于必选消费品,得渠道者得天下,而在调味品行业中,得餐饮渠道则是得天下。

首先,从市场结构上看,餐饮渠道占比最大。根据中国产业信息网的数据,我国调味品消费中餐饮、家庭和食品加工3种渠道占比分别为45%、30%和25%。

其次,从购买特点上,餐饮渠道的酱油消耗量远比C端市场大,换言之,餐饮渠道市场具备高复购率属性。中国产业信息网的数据显示,餐饮渠道的人均调味品消耗是家庭烹饪的1.6倍。

需要指出的是,餐饮渠道对于采购成本较为敏感,换言之,提供一款极具性价比产品或是拿下餐饮市场渠道之关键。

事实上,海天味业早期的定价策略也是围绕这需求痛点展开的。当时的海天味业制定产品的销售价格原则上坚持同等级产品的售价低于其它厂商的产品、同价位产品的品质优于其它厂商的产品。海天味业这一策略成功抢夺了餐饮渠道市场。

海天味业在B端渠道以性价比的价格策略抢占份额,在C端则通过大单品出圈抢占用户心智。

大单品出圈是抓住C端用户心智的关键,而海天通过主流广告渠道投放配合大单品出圈。

1999年,第一个在央视黄金时段打广告的调味品品牌;2015年品牌植入《屌丝男士》、《屌丝女士》;近些年更是不惜重金冠名综艺节目《吐槽大会》、《最强大脑》、《奇葩说》、《熟悉的味道》等火热的综艺节目进行广告投放。

海天味业的大单品策略无疑也是成功的。根据相关统计,海天的五大单品横跨三大品类,其中酱油品类有金标生抽、草菇老抽、味极鲜酱油三大单品,销量都在 10 亿级别;蚝油品类有海天上等蚝油,销量在15亿级别;调味酱品类的黄豆酱单品销量在 10 亿级别。

综上,我们看出,海天味业以价格策略掌握餐饮B端渠道,以大单品出圈为抓手建立品牌记忆抢占C端用户心智。这种成功策略无疑值得调味品行业同行学习或借鉴。

(2)多品类扩张背后是渠道复用效率最大化

单品增长有周期,多品类扩张是有效对冲单品增长疲软风险的措施。

事实,海天味业也是这样实施的。2016年至今,海天味业通过“自建+并购”,从大品类下扩张小品类。同时在初级平台形态酱油品牌和渠道基础上,衍生其他调味品。

2014年,并购广东中皇,进入腐乳,同年开拓蚝油业务;2017年,并购镇江丹和醋业,进军食醋行业。如今,海天味业的产品涵盖酱油、轩油、酱、醋、鸡精、味精、料酒、复合调味等调味品。

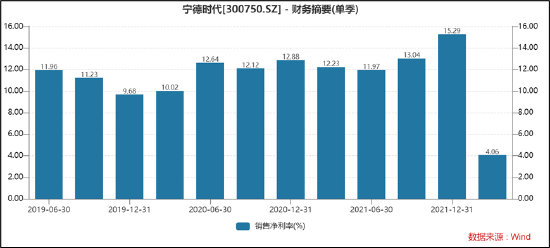

当渠道建立后,多品类扩张往往效率最佳。我们通过海天的财务数据得到验证,在渠道复用下,海天的相关费率呈现下降趋势,但是利润率却出现持续上升态势。如下图:

上图也可以侧面看出,在渠道复用下进行多品类扩张,能够实现一定的效率最大化。

我们看出,海天味业的产品策略是从单品到多品然后有调味品平台的迹象。这种路径似乎都是调味品发展的必然之路,我们从国际成熟的调味品巨头也寻找到了类似的发展痕迹。

通过相关资料发现,龟甲万、味好美、卡夫亨氏等国际调味品巨头的发展路径,都经历从单品到品类扩张再到平台整合步步进阶之路。

在产品初期,通过单品出圈拿下渠道,建立品牌;随后借用已有渠道资源及品牌优势,完成多品类扩张,这种渠道复用、品牌复用的策略无疑是经营效率最大化的体现;最后,通过收购兼并等横向、纵向进行企业资源的优化整合,成为平台型企业。这似乎也进一步验证了海天之所以能够成为国内龙头的关键所在。

对于消费品行业,流传这么一句话,三流的公司做产品,二流的公司做品牌,一流的公司做平台,无疑海天已经进阶到一流的段位之上。

(三)优秀的经营团队:好的激励发挥人效最大

海天味业对于员工激励较为友好,主要从两方面体现,其一,人均薪酬;其二,股权激励。

从人均薪酬看,海天味业遥遥领先同行。

不仅薪酬待遇优于同行,海天对于核心骨干采取了股权激励。

自上市后,海天味业首推股权激励,激励的股票总计658万股,占公司已发行股本总额的0.44%。激励对象为93人,包括公司核心技术、营销、生产、工程、管理等骨干人员。在业绩的解锁上,以2013年度为基准,2014年-2017年的营业收入增长比例分别不低于16.8%、34.3%、53.1%和73%;同期扣非净利润增长比例分别不低于24%、50%、77%和107.1%。

在高薪与高激励的加持下,海天味业的人效最高,同时每年业绩目标都完美达成。

通过同行数据对比发现,同业对比人均效益(包含人均收入、人均利润两项指标),海天领先中炬、千禾、加加、天味、恒顺,我们计算得出海天人均创收约为其他调味品企业的3-5倍,而人均创利可高达5-10倍。

我们再看海天味业的管理层设立的KPI,在2014年的未来计划中,海天管理层提到力争用四到五年的时间在 2013 年的基础上再翻一番。我们从历史业绩看,海天味业确实在2018年营收超过170亿元,实现了当初业绩翻一番的目标。

进一步看近年的规划目标,如2019年计划2020年公司营业总收入目标为227.8 亿元,利润目标为 63.2 亿元;而事实上,2020年在疫情困难的情况下依然实现了227.92亿元的营收,业绩目标也完美实现。这一系列目标业绩的达成也进一步说明了管理团队的优秀。

二、海天味业此次提价不一样?基于生态可持续性

尽管海天优秀,但是近期似乎也在遭遇经营波折,今年二季报也出现首次负增长。一方面,上游原材料成本大幅上涨,另一方面,下游又遭遇需求疲软。作为调味品的标杆,提价传闻流传已久,海天此时将提价落地执行到底是基于何种考量?

(一)成本扰动形成涨价预期?

回顾海天产品价格的历史走势,提价年份大致2-3年一个周期循环。海天味业近年提价年份分别出现在2008年、2010年、2012年、2014年、2016年,提价幅度在4%~10%不等。

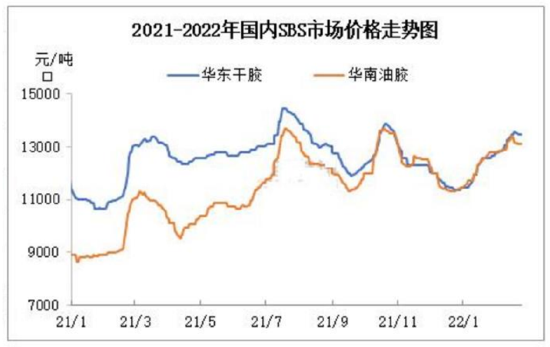

海天提价的主要原因为黄豆等原材料成本的上涨。

追溯到海天最近一次涨价发生在2016年12月底。当时受迫于上游原料成本及运输费用上涨压力,海天在元旦前几天开始对70%以上的产品提价5%-6%,终端提价的动作在2017年3月底基本完成。

根据公开资料披露的成本结构,海天味业的直接材料成本占调味品企业总成本的80%左右,而海天酱油主要原料为大豆,占成本的20%左右,包装材料约占20%左右。

资料显示,大豆2020年中低点至今,上涨了近50%;豆粕、玻璃的价格相比2020年年初分别增长30.69%、64.66%;塑料、纸浆等原材料价格同比上涨了20%。

那这是否意味这原材料涨价一定是产品提价预期呢?

(二)行业竞争策略及消费市场需求景气度也是提价重要参考

从投资的角度,最佳的投资标的选择是既有量,又有价,即所谓的量价齐升。对于海天味业提价策略同样也需要在量与价之间找到最佳平衡点。

我们发现,至2016年底提价后,海天味业并未严格遵循2-3年的提价循环周期,这背后是否另有隐情?答案是市场集中度提升。

通过宏观GDP及CPI等走势图可以看出,2016年底涨价前,我们的宏观经济增速有所恢复,而后增速有所趋缓。

从竞争维度看,在市场需求疲软的情况下,行业龙头生存能力反而可能最强,此时不提价反而利于龙头吃掉中小竞争者,是进一步提升自身市场占有率的绝佳窗口期。

对标成熟的东南亚市场,像酱油这种调味品CR3市场占有率超过60%,韩国则超过90%,而2017年我们酱油市场头部占有率较低,第三梯队的中小企业市场占有反而超过69%。

根据相关资料显示,海天2017年的营业额为88亿元,销售区域覆盖全国各地市县,市场份额将近13%,占据第一阵营;第二阵营的李锦记、厨邦、欣和、东古、味事达、加加等品牌,各自都拥有一定的市场地位和行业影响力,累计销售额接近125亿元,市场份额将近18%;第三阵营则是众多的区域品牌,其中有一些是在区域内具有一定影响力的品牌,他们共同占有69%的市场份额。

对标成熟市场规律,目前的行业格局数据或透露,行业集中度有很大的提升空间。事实上,海天味业也确实这样做了。这几年不提价后,其市场份额也由13%上升至16%。

根据华金证券研究所的数据,近年来在酱油调味品领域,海天味业的市场占有率为16%,高居第一;厨邦份额4.2%左右,处在第三位;加加酱油份额则在1.8%左右。

通过复盘我们发现,提价或不提价,成本不是唯一选项。海天的提价预期可能来自成本扰动,在市场需求拉动下其提价意愿更高;但在消费需求疲软下,不提价也将会是海天一种相对较优的竞争策略。因此,海天提价或不提价,我们需要结合市场需求、行业竞争策略等综合考量。

事实上,海天是否提价策略考量因素也在一次投资者交流会上得到验证。在投资者关系活动记录表中,海天表示,提价一般会结合成本变化、销售策略、企业持续发展等多种因素来考虑。

(三)此次提价有何不同?基于未来可持续性

通过历年提价,我们发现海天无论是基本面还是盘面表现都较为靓丽。

2016年12月底,海天产品提价,2017年3月底完成,2017Q1公司营业收入同比增长17.11%,归母净利润同比增长20.65%,毛利率环比提升1.7个百分点至44.69%。

同样,2014年11月海天开始提价,次年完整财年财务数据表现靓丽,2015年海天营业收入同比增长15.05%,归母净利润同比增长20.06%,毛利率达到42.22%,同比提高了1.77个百分点。

不仅基本面得到正向反馈,其股价也是大幅上涨。据统计,在每次提价后,2017年海天全年股价涨幅达102.6%,而2015年海天全年股价涨幅达83.5%。

那此次提价是否也会遵循同样的规律呢?

我们先回溯下此次提价的大背景。海天今年二季度经历首次负增长。

在国内经济面临诸多考验,受疫情影响,居民消费仍然处于修复态势,其中餐饮受到冲击较为明显。根据中金公司的市场调研数据,海天味业目前在餐饮渠道的流通量占比超过6成,而零售渠道只占4成。这也意味着海天面临的压力不小。

销售端上,外部经济环境的变化带来消费需求减弱,新消费、新渠道的裂变给调味品市场带来新的挑战和机遇,也使消费需求呈现多样化发展的趋势;

成本端上,今年以来上游材料价格持续上升,企业生产成本面临较大经营压力,行业利润受到挤压。

此外,公司的渠道上存在一定库存压力。

根据国盛证券对部分经销商的调研,目前海天味业的渠道库存处于较高水平。为冲击年中目标,调研的部分地区仍存6月渠道压货情况,渠道库存高企。

在财务数据上也似乎也得到一定验证。

在存货周转天数上,2018年至2020年,海天味业该项指标已从44.30天上升至53.30天;而截至今年6月30日,海天味业该数据去到46.67天,显著高于2020年和2019年同期;

在经销商提前打款情况的合同负债上,2021年上半年,海天味业合同负债为23.18亿元,同比下降9.82%,该数据下滑或暗示海天旗下经销商拿货意愿似乎也已趋于放缓。

最佳的提价时机是在需求旺盛时进行提价,这似乎可以完美实现量价齐升,而海天此时提价似乎不是最佳。

然而,这也并不需要过于悲观,从长期看反而是行业利好。

在行业较难时期,海天味业作为龙头企业,让渠道商生存下来是也是一家优秀公司的责任。此时提价,在原料上涨的压力下,渠道商利润可以明显有望得到改善。从更长期的维度看,反而利于公司长远发展,这也验证了公司提价策略之一即基于企业可持续发展的考量因素。

此外,历史数据也告诉我们,海天味业作为必选消费品属性,具有较高抗周期属性。

需要指出的是,在年初库存压力较大情况下,公司一直未提价,此时提价是否意味着渠道库存压力有所减缓?抑或是消费需求端出现好转迹象呢?

根据相关统计数据显示,9月份餐饮消费复苏在加快,餐饮收入由降转增,同比增长3.1%,上月为同比下降4.5%。

9月份,全国疫情防控形势持续向好,在促消费政策以及中秋假期消费等因素带动下,消费市场增势良好。社会消费品零售总额同比增长4.4%,增速比上月加快1.9个百分点;与2019年同期相比增长7.8%,增速比上月加快4.8个百分点;从环比看,9月份增长0.30%。

![[房企图鉴]朗诗地产:销售额234亿元 融资成本7%](http://n.sinaimg.cn/finance/transform/116/w550h366/20211021/040a-7300ff6a26383aa2d67cf6b6435ca545.jpg)

![[房企图鉴]信达地产:毛利率17.8% 拿地面积85.8万平米](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/b473-61dc0540357bc0b794aec7b10bac7f71.jpg)

![[房企图鉴]光明地产:销售额193.3亿元 短期借款占比54.15%](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/733f-770b47faf388b326b8a58832725f80a3.jpg)

![[房企图鉴]花样年控股:净利率2.77% 三道红线处于黄档](http://n.sinaimg.cn/finance/transform/727/w430h297/20211021/79b3-3ff96385e7063a36d8b2ac1ba1173bee.jpg)

![[房企图鉴]国瑞置业:归母净利润3.7亿元 净负债率129%](http://n.sinaimg.cn/finance/transform/122/w550h372/20211021/b911-98f90b04e409b6382915e5fd04be9a8f.jpg)