【锂电财报】行业同质化加速 宁德时代增收减利背后优势究竟几何?

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

出品:新浪财经上市公司研究院

作者:昊

截至4月末,各家锂电企业去年年报和今年首份财报均已披露完毕。

随着新能源汽车的热销,主要锂电公司的营收呈现持续增长态势;但由于上游原材料价格的跳涨以及成本传导不畅,今年一季度电池厂出现业绩整体下滑的现象,下滑幅度普遍在20%-40%之间。

(数据来源:各公司财报)

(数据来源:各公司财报)

其中,财报被推迟几天披露的龙头公司宁德时代,一季报引起了市场的广泛关注。

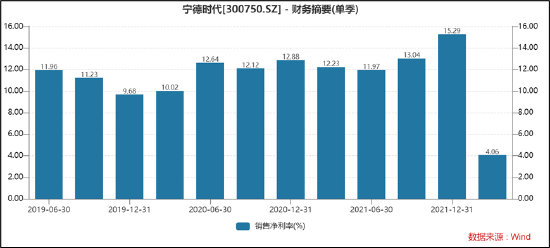

一季度,宁德时代营收同比增长154%,但增速已被多家同行赶超;更重要的是,净利润同比增速从去年+185%大幅下降至-23.62%,14.93亿元的归母净利润远低于市场此前50亿元左右的普遍预期。

对于业绩超预期下滑,宁德时代在财报发布后的投资人电话会议上表示,公司为维护新能源汽车及动力电池产业的健康良性发展,在今年一季度承担了主要的原材料涨价压力,是毛利率环比下滑的主要原因。

去年末,宁德时代股价高位调整伊始,新浪财经就曾撰文(《四因素共振引发忧虑 宁德时代百倍估值或遭重新审视》),从原材料涨价成本传导不畅、市占率见顶、行业竞争格局变化等角度,提示投资者警惕相关风险。

而随着一季报的披露和竞争格局的不断演进,锂电池行业同质化现象已越发明显。作为行业龙头公司,宁德时代的领先优势究竟有多大、还能持续多久,或将成为市场未来关注的焦点。

行业盈利水平快速趋近

规模和技术一直是宁德时代领先于同行的两大核心竞争力和重要护城河。

产能方面,目前,宁德时代在全球布局了10座生产基地。保守统计,到2025年,公司产能将超过600GWh,远远领先其他竞争对手。

技术方面,2021年,宁德时代研发投入76.91亿元,同比增长115.5%;今年一季度研发投入25.68亿元,同比增长117.49%,技术研发的投入力度同样领先同行。

不过,规模和技术优势似乎并未扩大宁德时代与同行的盈利能力差距,甚至反而在不断缩小,锂电池全行业的盈利水平正在快速趋同。

今年一季度,受原材料价格跳涨和成本传导不畅等因素影响,宁德时代毛利率进一步降至14.48%,并且除孚能科技外,其它几家公司毛利率均有不同程度下降。

(数据来源:Wind,新浪财经整理)

(数据来源:Wind,新浪财经整理)

值得注意的是,毛利率最高的宁德时代相比2021年下降11.8个百分点;第二高的亿纬锂能毛利率下降7.82个百分点,降幅排名第二;毛利率排在第三和第四的国轩高科与欣旺达,降幅同样排在第三、第四;而毛利率最低的孚能科技却反而上升了10.16个百分点。

也就是说,毛利率越高的企业,今年一季度降幅越大,行业整体的盈利水平已经高度趋近。

实际上,自2016年起到2021年,宁德时代毛利率分别为43.70%、36.29%、32.79%、29.06%、27.76%和26.28%,逐步回归行业平均水平。因此,即便不考虑由于原材料跳涨等因素扰动带来的一季度毛利率超预期大降,行业盈利水平趋近的情况也早已出现。

重要客户订单出现转移

行业另一个值得注意的变化是,尽管动力电池是电动汽车的核心部件,客户粘性和绑定程度较高,但近来部分整车厂给上游锂电厂商的部分动力电池订单,仍然出现了明显转移。

2021年,在小鹏汽车交付的9.8万辆电动车中,由宁德时代提供动力电池的汽车约7.74万辆,占比79%。

而今年一季度,小鹏累计交付3.46万辆,宁德时代供电的汽车为1.74万辆,占比骤降到了50%,小鹏的大量动力电池订单在今年从宁德时代转移到了中创新航。

(数据来源:高工锂电,新浪财经整理)

(数据来源:高工锂电,新浪财经整理)

今年1月,针对近日市场有关“欣旺达将作为小鹏G9某一版本的A供”及“将宁德时代逐步替换为中航锂电”的传闻,小鹏汽车官方曾回应表示,“近日外面传播的我们要转移供应商或由某供应商来做我们核心电池供应商的消息,均与事实有巨大出入。小鹏汽车会一如既往地选择例如宁德时代这样的实力供应商来成为我们的核心合作伙伴。”

事后我们看到,虽然一季度宁德时代仍在小鹏汽车装机量中占据半壁江山,但大量订单被转移到其它电池厂已经是不争的事实。

作为去年以及今年一季度持续蝉联国内交付量第一的新势力,小鹏汽车的举动无疑具有很强的指标意义。

事实上,在补贴对参数约束影响趋弱、磷酸铁锂电池回潮的推动下,更多整车厂正在考虑进行类似订单转移和调整,中创新航等新锐电池厂的份额快速提升。

数据显示,今年一季度在已披露销量的车企中,新能源汽车销量靠前的几家车企——小鹏汽车、广汽埃安、零跑汽车的主力电池供应商,均已由中创新航承担。

国内整车厂电池订单的转移也使得宁德时代市场份额出现了下滑。

2022年一季度,宁德时代国内装机量25.5GWh,仍稳居业内第一,但市占率则从2021年的52.1%降至49.8%,排名二、三的比亚迪和中创新航市占率均有显著上升,正在追近与宁德时代的市场份额。由此看来,相比其它电池厂,宁德时代在规模和技术等方面的门槛究竟有多高让人疑虑。

(数据来源:高工锂电)

(数据来源:高工锂电)

国内市场份额触及“天花板”后,宁德时代转而寻求海外市场的突破。不过,由于技术门槛等方面同样并非难以企及,宁德时代海外扩张之路仍充满不确定性。

海外市场竞争格局跌宕起伏

除国内市场外,欧美等海外市场动力电池装机量和新能源汽车渗透率也在快速提升,成为国内外各家电池厂商竞相追逐的另一块蛋糕,宁德时代也是其中积极的一员。

今年4月,宁德时代位于德国图林根州的首个海外工厂正式获得电芯生产许可。该工厂总投资额18亿欧元,规划产能14GWh,在2019年开工建设,目前正处于设备安装阶段,计划于2022年底正式投产。

本月初有消息称,宁德时代美国电动汽车电池工厂已进入审查最后阶段,工厂潜在地点包括肯塔基州和南卡罗来纳州,未来或将为宝马和福特提供产品。

积极布局海外市场的宁德时代也取得了亮眼的成绩,但对海外客户的争夺仍堪称激烈。

今年一季度,海外动力电池市场(除中国外)装机量排名前五的企业中,LG化学份额持续稳步增长;宁德时代、SKI增速超100%最为突出,份额提升明显;而松下和三星SDI的市场则被无情挤占。

(数据来源:券商研报整理)

(数据来源:券商研报整理)

此外,不容忽视的是,亿纬锂能、欣旺达、孚能科技等国内二线电池厂商也已逐步积累起了足够满足海外车规级产品的技术。新锐厂商的加速出海,也将对宁德时代的海外版图构成重大挑战。

值得一提的是,2021年11月,宁德时代完成的最新一期期权和股权激励方案中,行权条件设定为2021年营业收入不低于1050亿元,2021-2022年营收不低于2400亿元,2021-2023年营收不低于4100亿元,2021-2024年营收不低于6200亿元,未设置净利润等其它考核目标。

或许正是这一“重份额、轻利润”的激励导向,已为宁德时代“低价抢占市场”后“增收不增利”的一季报埋下了伏笔。

![[专精特新TOP100]观典防务:无人机禁毒领域龙头 资质与技术优势助力多领域业务拓展](http://n.sinaimg.cn/finance/transform/748/w453h295/20211026/186e-8417fbf41d71be56e45e3d2f15c8e548.png)