安信策略:PPI见顶后 中下游制造业谁最受益?

原标题:【安信策略】PPI见顶后,中下游制造业谁最受益?

来源:陈果A股策略

■在今年4月发表的报告《谁能抵御成本压力——中游制造业盈利能力影响分析》中,我们率先于市场提出,原材料成本的大幅上行恐将对中游制造业盈利能力产生较大冲击。从目前情况来看,报告得出的两个重要结论已得到了市场的印证:

1)通过构建并测算各大类行业的“生产成本指数”和“成本传导系数”,结果表明,中下游设备制造大类行业的成本传导能力明显偏弱,基于其相对分散、产品差异化程度高,价格粘性更强等因素,原材料成本上涨向终端需求的传导不顺畅,将引起中下游企业毛利率下滑。

2)然而并非所有中游制造业盈利能力均会收到成本冲击影响。结合历史复盘结论、议价能力和成本控制模型以及景气度三个维度来进行考察评判,我们发现所研究行业可分为两类,一类为原材料主导毛利率波动,大宗商品上涨大概率将对企业毛利率带来负面影响,如建材、电机等;另一类为景气度主导毛利率波动,景气上行期产品提价有望覆盖原材料价格上行,如半导体、新能源等高端制造板块。

■今年以来PPI持续创新高并且时间超预期,根据已披露的季度毛利率数据和完全消耗系数,我们发现:

完全消耗系数70%以上的基建类子行业毛利率下滑1.3个百分点左右(取中值);

完全消耗系数55%左右的基建类子行业毛利率下滑0.8个百分点,地产链子行业下滑幅度明显较大,汽车零部件毛利率下滑0.2个百分点左右;

完全消耗系数45%左右的高端制造业毛利率不仅没有下滑,甚至提升了3.2个百分点,汽车行业则下滑0.4个百分点;

完全消耗系数40%左右的TMT子行业整体毛利率下滑幅度接近,通信设备下滑0.1个百分点,视听器材下滑0.2个百分点,变化幅度不大。

进一步结合景气度,我们可以看到:

地产产业链景气度最差,毛利率下滑最为明显,预计下滑2pct以上。

基建产业链景气一般,由于成本消耗系数较高,毛利率下滑约1-1.5pct。

汽车受制于缺芯影响,景气难言亮眼,但结构性受益于新能源车高景气,整体下滑约0.2-0.4pct。

高景气的高端制造业毛利率不仅没有下降,甚至有所提升。

■推演至明年,影响板块毛利率变动的因素主要有两方面:一是上游大宗商品下行将带动毛利率提升;二是终端景气度变化将影响毛利率变动。假设大宗价格恢复至2020年底水平,那么在理论上相同成本构成的子行业毛利率恢复水平应相当,同时考虑到景气度影响,对于具有相似成本构成的各行业细分,我们预计毛利率改善幅度的排序可能是:

高端制造业毛利率变化 > 汽车链毛利率变化 > 基建链毛利率变化 > 地产链毛利率变化,即高景气行业毛利率改善依然最受益。

对应到申万三级细分板块,上游价格回落后,盈利能力有较强回暖改善预期的中游高端制造领域主要包括光伏设备、储能设备、汽车零部件、白电、工程机械、中低压设备。

■微观层面,落实到公司,预计后期高景气度行业中的龙二、龙三有望出现更大弹性。而低景气度行业由于景气度低迷预计将使得毛利率继续承压,改善幅度未知,尚且无法直接得出什么样的公司更受益。

■复盘了历史上PPI拐头的两个阶段(11年7月和17年2月),我们发现,盈利能力当期便有反应,也确实是高景气行业业绩增速更快。对应到股价上,由于11年为滞胀期,整体市场表现不佳,但2017年期间,从17Q3至18Q1,中游制造业呈现一定的超额收益,尤其高端制造及TMT板块最为明显,股价涨幅更高,持续时间也更长。

■风险提示:1.全球流动性拐点;2.疫情超预期;3. 通胀超预期;4.数据统计存在误差。

在今年4月发表的报告《谁能抵御成本压力——中游制造业盈利能力影响分析》中,我们率先于市场提出,原材料成本的大幅上行恐将对中游制造业盈利能力产生较大冲击。从目前情况来看,报告得出的两个重要结论已得到了市场的印证:

1)通过构建并测算各大类行业的“生产成本指数”和“成本传导系数”,结果表明,中下游设备制造大类行业的成本传导能力明显偏弱,基于其相对分散、产品差异化程度高,价格粘性更强等因素,原材料成本上涨向终端需求的传导不顺畅,将引起中下游企业毛利率下滑。

2)然而并非所有中游制造业盈利能力均会收到成本冲击影响。结合历史复盘结论、议价能力和成本控制模型以及景气度三个维度来进行考察评判,我们发现所研究行业可分为两类,一类为原材料主导毛利率波动,大宗商品上涨大概率将对企业毛利率带来负面影响,如建材、电机等;另一类为景气度主导毛利率波动,景气上行期产品提价有望覆盖原材料价格上行,如半导体、电子元器件等高端制造板块。

今年以来,PPI涨幅及上涨的持续时间均超市场预期,部分中游制造业盈利能力受到明显压制。时至今日,随着政策层面的逐步纠偏及后期需求下行压力加剧,我们预计PPI同比大概率将于10-11月见顶,有望开始进入下滑周期,中下游存在较强的困境反转预期。对此,我们将在本篇报告中再次探讨成本压力下降后中游制造业盈利改善的时间和空间,并进一步探究未来1年哪些行业有望迎来较大的改善或反转。

1. 中观层面:中游制造业盈利能力受损程度如何?

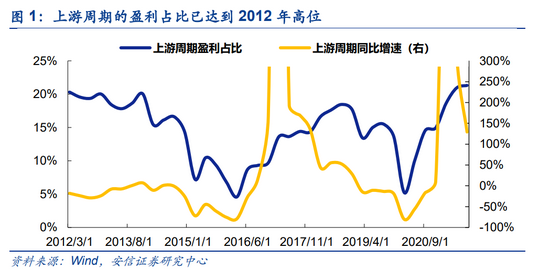

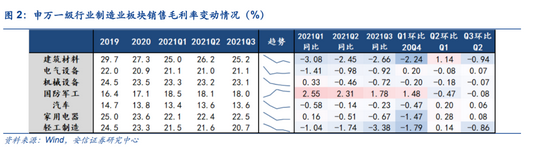

上游大宗商品价格今年以来的大幅上行使得上市公司利润分配不断向上游集中。从季报情况来看,上游周期品(有色、采掘、化工、钢铁、建材)盈利占比持续上行,截至Q3高达21.3%,环比Q2继续提升0.4pct,同比提升6.8pct,已达到12年以来的最高位水平。对于中游制造业而言,虽然盈利占比的下滑并不显著,但多数板块毛利率同环比均出现了趋势性下滑,体现出明显的成本压力。截至三季度,建材、机械设备、汽车、家电、轻工等中游制造业板块的毛利率水平相比2020年底分别下滑2.0pct、0.4pct、0.2pct、1.1pct、2.5pct,同比分别下滑2.7pct、0.7pct、0.2pct、0.7pct、3.4pct,其中受损于三季度原材料超预期上行的石化/煤炭链相关制造板块(如建材、农药、火电等)环比下滑压力相比Q2进一步提升。

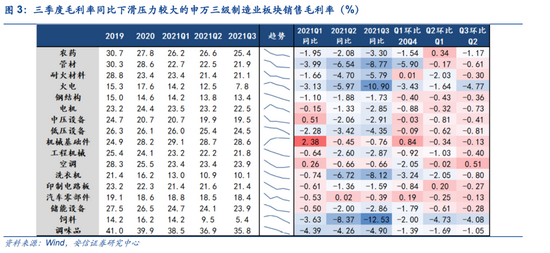

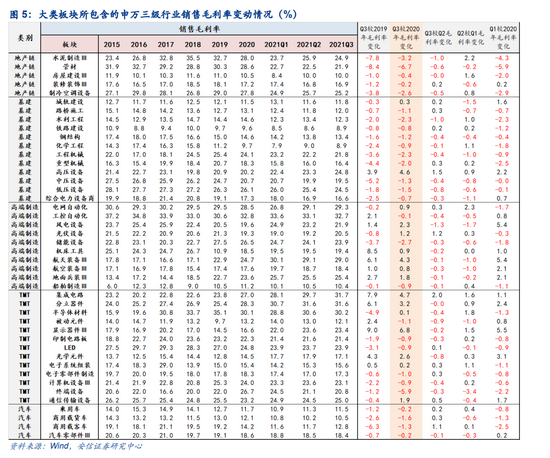

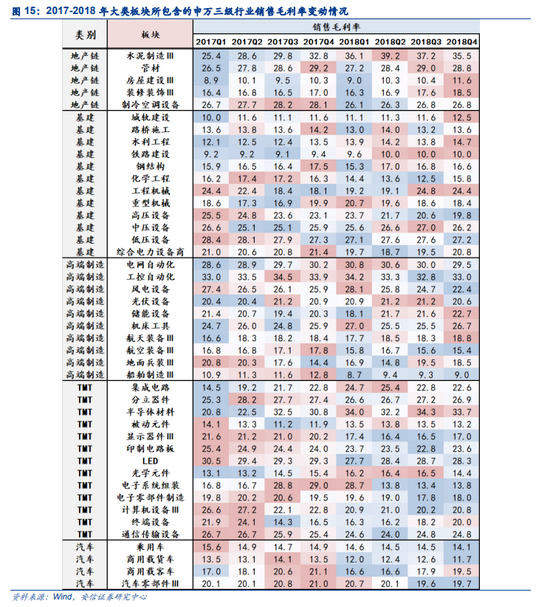

从申万三级板块来看,今年多数中游制造业细分板块毛利率同比下滑幅度集中在1-3pct区间。三季度毛利率同环比仍在下行的三级细分板块主要包括石化链上的农药、建材;煤炭链上的火电;钢铁有色链条上的钢结构、电气设备(电机、低压设备)、机械设备(机械基础件、工程机械)、家用电器(洗衣机)、印刷电路板、汽车零部件;新能源金属链上的光伏组件、储能设备;以及农产品链条上的饲料、调味品等,整体符合我们在此前报告《谁能抵御成本压力——中游制造业盈利能力影响分析》中的判断。尽管企业能够通过费用管控平滑净利率波动,但由于疫情爆发期间企业已然十分注重成本的管控,费用率同比大幅下滑的空间实际有限,今年多数中游制造业板块的净利率仍然受到了一定的影响。尤其对于大部分净利率不足10%的制造业而言,2个百分点的下滑对应到净利润增速接近下滑10%左右。

然而,也正如我们在此前报告里提及的,并非所有制造业板块的盈利能力都会受到成本冲击的大幅负面影响,部分板块由于需求高景气,实则可以通过提价覆盖原材料成本上行影响。从今年的情况来看,最为明显的便是军工、电气设备和电子板块,由于下游需求的持续高景气,军工、电子板块的毛利率同比甚至分别有1.5-2.5pct、2-3pct左右的提升,电气设备板块毛利率趋势性上行, 2021Q3相对2020年底小幅提升0.2pct。

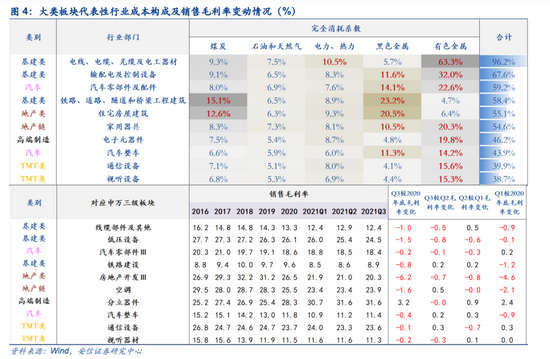

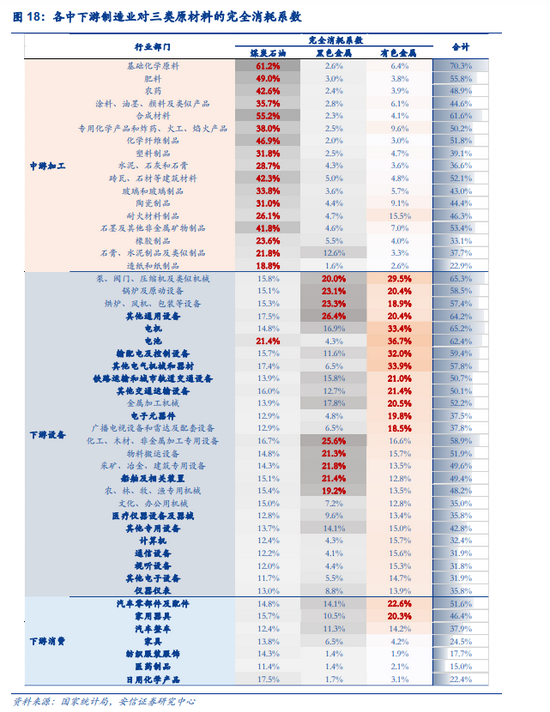

更进一步的,为了更好的区分不同大类板块盈利能力受损程度,考虑到各行业成本构成不同、景气度不同导致的明显差异,我们根据此前报告的测算方法,将完全消耗系数(类似于成本占比构成拆解)相接近的子行业分在一起进行对比,按其属性分成基建类、地产类、高端制造类、汽车、TMT五大类别。

对应到申万三级子行业对比这些子行业Q3的毛利率同比变化情况,可以发现:

1) 完全消耗系数70%以上的基建类子行业毛利率下滑1.3个百分点左右(取中值);

2) 完全消耗系数55%左右的基建类子行业毛利率下滑0.8个百分点,地产链子行业下滑幅度明显较大,汽车零部件毛利率下滑0.2个百分点左右;

3) 完全消耗系数45%左右的高端制造业毛利率不仅没有下滑,甚至提升了3.2个百分点,汽车行业则下滑0.4个百分点;

4) 完全消耗系数40%左右的TMT子行业整体毛利率下滑幅度接近,通信设备下滑0.1个百分点,视听器材下滑0.2个百分点,变化幅度不大。

结合行业景气度进行分析,我们可以看到:

1) 地产产业链景气度最差,毛利率下滑最为明显,预计下滑2个百分点以上。

2) 基建产业链景气一般,由于成本消耗系数较高,毛利率下滑1-1.5个百分点左右。

3) 汽车受制于缺芯影响,景气难言亮眼,但结构性受益于新能源车高景气,整体下滑0.2-0.4个百分点左右。

4) 高景气的高端制造业毛利率不仅没有下降,甚至有所提升。

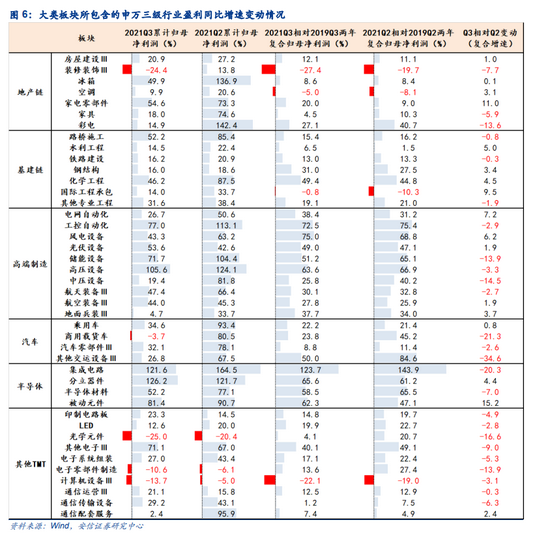

申万三级子行业整体毛利率变动汇总表也基本印证了我们这一结论。对应到实际盈利增速上,高端制造、半导体板块三季度净利润无论是同比或是两年复合均保持了30%+的高增速,明显优于地产链、基建类、汽车。

推演至明年,影响板块毛利率变动的因素主要有两方面:一是上游大宗商品下行将带动毛利率提升;二是终端景气度变化将影响毛利率变动。假设大宗价格恢复至2020年底水平,那么在理论上相同成本构成的子行业毛利率恢复水平应相当,同时考虑到景气度影响,对于具有相似成本构成的各行业细分,我们预计毛利率改善幅度的排序可能是:

高端制造业毛利率变化 > 汽车链毛利率变化 > 基建链毛利率变化 > 地产链毛利率变化,即高景气行业毛利率依然最受益。

对应到申万三级细分板块,上游价格回落后,盈利能力有较强回暖改善预期的主要包括光伏设备、储能设备、汽车零部件、白电、工程机械、中低压设备、建材。

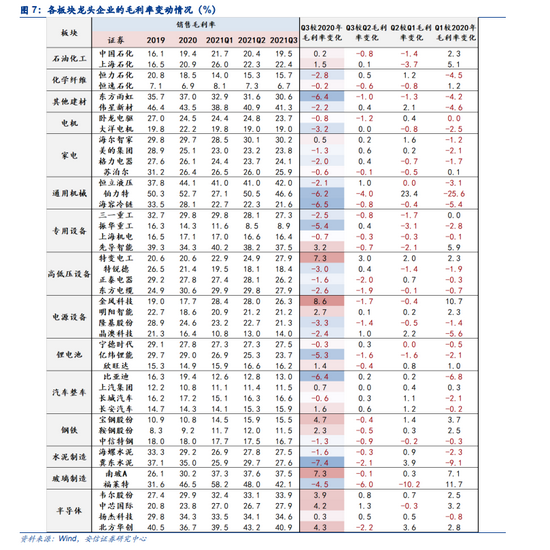

2. 微观维度:中游企业盈利能力变化情况如何?

再进一步下沉至微观层面,我们分析了各子行业主要公司的毛利率受损情况发现,微观企业层面的受损程度与中观行业层面的结论基本一致。但值得注意的是,我们发现,结构上,龙头企业和龙二、龙三毛利率变化幅度存在差异:

1)多数高景气度制造业龙头毛利率整体水平较高,并且此轮成本上涨过程中受损幅度较小或提升较多,如锂电池公司、风电设备公司;

2)低景气度制造业毛利率反而出现龙头下滑更明显的情况,可能和公司自身运营有关,如在成本压力较大时期抗住涨价压力争抢份额、以量换价等,比如家电、建材等。

小结:结合1.2的结论,我们推测随着成本下降,预计后期高景气度行业中的龙二、龙三有望出现更大弹性。而低景气度行业由于景气度低迷预计将使得毛利率继续承压,改善幅度未知,尚且无法直接得出什么样的公司更受益。

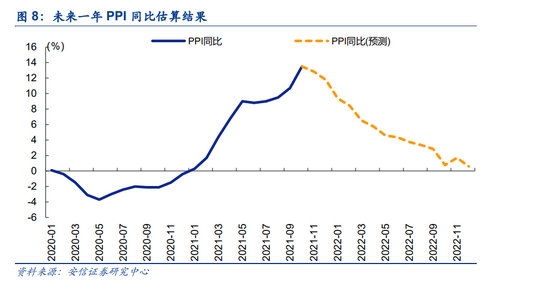

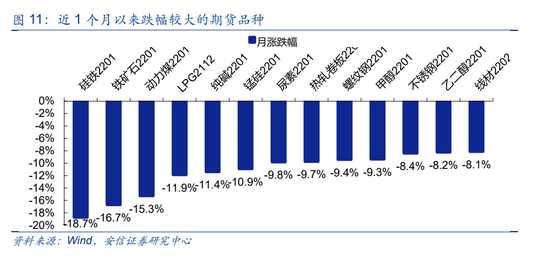

3.10月上游原材料价格开始显著回落,中游成本压力有望缓解

10月份,受输入性因素叠加国内主要能源和原材料供应仍然偏紧的影响,PPI同比涨幅继续扩大,高达13.5%,涨幅相比9月进一步增加2.8Pct。展望后期,随着需求下行、全球供给恢复、保供稳价政策发力,运输效率提升和高基数效应显现,PPI或已触及此轮上涨的顶点,大概率将处于回落通道。

综合考虑明年全球经济回落,大宗商品价格下跌和翘尾因素的影响,我们对2022年的PPI进行估算。预计PPI将于2021年11月达到顶峰,之后一年内增速缓慢回落,到2022年11月前后同比回落到0区间。

保供稳价叠加需求下行,PPI上涨不可持续。半年来,大宗商品价格上涨从需求端拉动转向供给端拉动。前期由于国内产量释放缓慢以及进口受限,叠加电力需求较旺,动力煤、焦煤焦炭持续紧缺,库存持续下降,推升价格水平。海外来看,天然气及原油的紧缺导致海外电力不足,亦造成电价上升,部分商品特别是有色金属价格前期也出现大幅上行。能源紧缺的大背景叠加能耗双控政策成为9-10月份众多商品上涨的直接推手。然而,一方面,近期保供稳价政策逐步发力、能耗双控政策有所放松,国家出台多项政策打压煤炭价格、保障煤炭供给,后期随着需求下行、全球供给恢复、保供稳价政策发力,运输效率提升和高基数效应显现,大宗商品及PPI同比的上涨压力有望于今年年底出现缓解;另一方面,基于经济周期已明显处于下滑阶段,预计需求的下行仍将会主导整体大宗商品周期的回落。但考虑到供给放松的约束性相对前几轮周期而言大幅增强,故后期大宗商品回落速度斜率预计相对前几轮周期有所放缓,且价格中枢相较此前也大概率有所抬升。

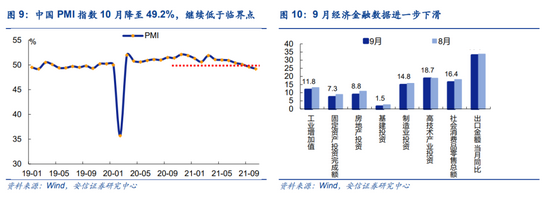

经济下行压力显性化,大宗商品需求受冲击

国内经济下行压力逐步显性化,10月制造业PMI降至49.2,连续2个月跌破荣枯线,供需两弱,经济金融数据进一步下滑。三季度GDP同比4.9%,两年平均复合增速仅4.9%,低于市场预期。经济下行的大形势下,大宗商品的需求或将受到冲击。

联动监管勒住大宗商品价格上涨缰绳

近期国家出台一系列推进煤炭保供稳价的措施,辅之以此后密集的组合拳,刺破了煤炭市场泡沫,引发价格硬着陆。国家发展改革委有关负责人表示,随着煤矿产能进一步释放和煤炭产量持续增加,加上电煤中长期合同兑现和存煤提升后电厂市场采购减少,煤炭价格有望继续稳步下行。另一方面,证监会配合宏观管理部门,做好期现联动监管,稳定市场预期。交易所采取提高手续费标准、收紧交易限额、研究实施扩大交割品范围等多项措施,坚决抑制过度投机,杜绝资本恶意炒作。同时,政策保持对期货市场违法违规行为“零容忍”,加大对操纵等违法违规行为的打击力度。多种政策的调控下,大宗商品的持续上涨不可持续。

4.原材料价格下行何时带来至企业盈利能力的增厚?

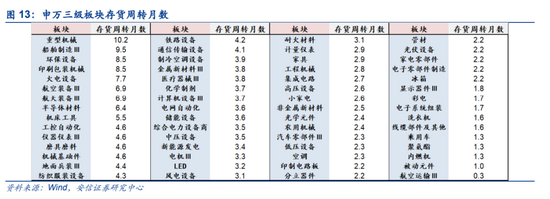

在此前的报告中我们已提出,若不考虑企业锁单影响,以存货周转天数衡量,原材料价格变动反应到企业盈利能力上略有延迟,时滞约1-5个月。以2021Q3披露的各板块存货周转天数来衡量,军工、重型机械、专用设备等板块的存货周转期相对较高,超过5个月;超过3个月但不超过5个月的主要包括机械设备(工控自动化、仪器仪表、机械基础件、电机、工程机械)、电网系统(储能系统、电网自动化、中压设备)、医疗器械、风电设备等;低于3个月的则主要包括电子(集成电路、印制电路板、光学元件、电子系统组装等)、家电(黑电、白电)等板块、汽车、化纤、光伏设备等。对于存货周转较快、存货周转天数低于2个月的企业,原材料价格或在当月便会较快的反应到企业盈利中;而若存货周转天数大于2个月,则时滞期则会在1季度以上,且若存货周转期越长,则板块在面对原材料价格短期的急剧波动时抗风险能力越强。后期若大宗商品价格下滑,则成本压力缓解体现在财报上的传导时间也大概率将遵循着先消费制造类(家电、汽车、化纤),后中游制造类(机械设备、电网系统、医疗器械)等重资产行业的路径。

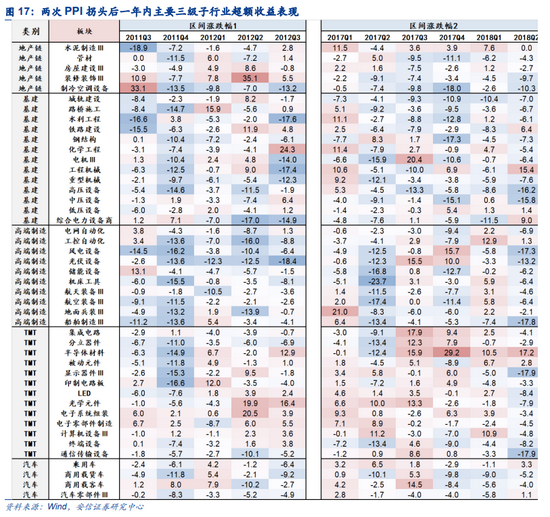

5. 历史上PPI下滑一年内,中下游盈利情况和股价表现如何?

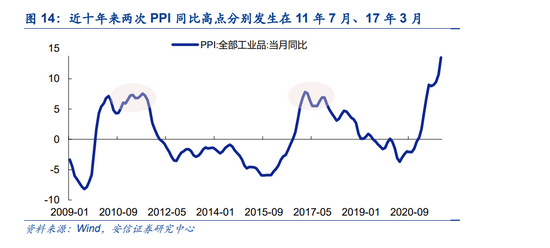

复盘近十年经济,我们可以看到近年来的2次PPI高点分别发生在11年7月和17年2月。11年由于金融危机后全球货币宽松力度超前叠加国内需求过旺造成高通胀,17年则是主要由供给侧改革推动。在此之后,PPI均步入下行周期。

5.1. PPI拐头期间分行业盈利能力和业绩表现

以17年为例,随着PPI同比在一季度拐头下行,在随后的3-4个季度内,多数中游制造业板块的毛利率延续上行趋势,典型如地产链中的水泥制造、空调设备;基建链中的重型机械、高压设备、中压设备;高端制造中的电网自动化、工控自动化、风电、机床;以及TMT中的集成电路、半导体材料、光学元件等。从利润增速的角度来看,在PPI同比下行期间,除了TMT中部分板块基于去年高基数压力逐步显现业绩下滑(但全年仍是维持了较高的利润增速水平),多数中下游板块的利润同比延续了上行趋势(体现为17Q4-18Q1红色色块明显更为集中),尤其对于高端制造行业而言。

5.2. PPI拐头期间市场分行业股价表现

进一步看到股价表现,我们分别选取上述两个拐点(11年7月和17年2月),观察两个节点后一年内分子行业股价表现情况,试图对股价是否立刻反应盈利能力回暖这一问题进行探究:

我们发现,PPI同比从高位拐头的时候,2011年由于滞胀,整体中游表现并不强;但2017年期间,从17Q3至18Q1,中游制造业呈现一定的超额收益,尤其高端制造及TMT板块最为明显,股价涨幅更高,持续时间也更长,和上一小节盈利增速结论基本一致。

6. 结论

中观层面,根据已披露的季度毛利率数据和完全消耗系数倒推,我们发现:

1)完全消耗系数70%以上的基建类子行业毛利率下滑1.3个百分点左右(取中值);

2)完全消耗系数55%左右的基建类子行业毛利率下滑0.8个百分点,地产链子行业下滑幅度明显较大,汽车零部件毛利率下滑0.2个百分点左右;

3)完全消耗系数45%左右的高端制造业毛利率不仅没有下滑,还提升了3.2个百分点,汽车行业下滑0.4个百分点;

4)完全消耗系数40%左右的TMT子行业整体毛利率下滑幅度接近,通信设备下滑0.1个百分点,视听器材下滑0.2个百分点,变化幅度不大。

进一步结合景气度,我们可以看到:

1)地产产业链景气度最差,毛利率下滑最多,预计下滑2个百分点以上;

2)基建产业链景气一般,由于成本消耗系数较高,毛利率下滑1-1.5个百分点左右;

3)汽车下滑0.2-0.4个百分点左右。高景气制造业毛利率不仅没有下降,还有提升。

推演至明年,影响板块毛利率变动的因素主要有两方面:一是上游大宗商品下行将带动毛利率提升;二是终端景气度变化将影响毛利率变动。假设大宗价格恢复至2020年底水平,那么在理论上相同成本构成的子行业毛利率恢复水平应相当,同时考虑到景气度影响,对于具有相似成本构成的各行业细分,我们预计毛利率改善幅度的排序可能是:

高端制造业毛利率变化 > 汽车链毛利率变化 > 基建链毛利率变化 > 地产链毛利率变化,即高景气行业毛利率依然最受益。

微观层面,落实到公司,预计后期高景气度行业中的龙二、龙三有望出现更大弹性。而低景气度行业由于景气度低迷预计将使得毛利率继续承压,改善幅度未知,尚且无法直接得出什么样的公司更受益。

此外,通过复盘历史上PPI拐头的两个阶段(11年7月和17年2月),我们发现,盈利能力当期便有反应,也确实是高景气行业业绩增速更快。对应到股价上,由于11年为滞胀期,整体市场表现不佳,但2017年期间,从17Q3至18Q1,中游制造业呈现一定的超额收益,尤其高端制造及TMT板块最为明显,股价涨幅更高,持续时间也更长。

7. 附录:完全消耗系数

由于生产性质和原材料构成不同,不同类型的原材料价格上涨对各个中下游行业造成的成本冲击也会有所差异,故有必要对各个行业的原材料构成情况进行整体把握。基于2018年投入产出表和列昂惕夫逆矩阵,我们计算了各个中下游行业部门对煤炭石油、黑色金属和有色金属三大类原材料的完全消耗系数。完全消耗系数反映某行业使用的该类原材料在其产品产值中的占比;某类原材料完全消耗系数越高,则该类原材料价格上行对该行业成本影响越大。完全消耗系数同时考虑了直接消耗和间接消耗,比如汽车整车的生产需要直接消耗钢铁,同时汽车整车生产使用的零部件也间接消耗钢铁;而零部件生产设备的构建和维护也需要消耗钢铁,等等。

![[房企图鉴]朗诗地产:销售额234亿元 融资成本7%](http://n.sinaimg.cn/finance/transform/116/w550h366/20211021/040a-7300ff6a26383aa2d67cf6b6435ca545.jpg)

![[房企图鉴]信达地产:毛利率17.8% 拿地面积85.8万平米](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/b473-61dc0540357bc0b794aec7b10bac7f71.jpg)

![[房企图鉴]光明地产:销售额193.3亿元 短期借款占比54.15%](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/733f-770b47faf388b326b8a58832725f80a3.jpg)

![[房企图鉴]花样年控股:净利率2.77% 三道红线处于黄档](http://n.sinaimg.cn/finance/transform/727/w430h297/20211021/79b3-3ff96385e7063a36d8b2ac1ba1173bee.jpg)

![[房企图鉴]国瑞置业:归母净利润3.7亿元 净负债率129%](http://n.sinaimg.cn/finance/transform/122/w550h372/20211021/b911-98f90b04e409b6382915e5fd04be9a8f.jpg)