中信明明:预计美联储年内或加息四次左右,美债利率或将震荡上行至2.5%

文丨明明债券研究团队

美国2022年1月CPI与PPI均高于预期,继续高增长,同时1月非农数据表明就业市场正稳步恢复,而多重因素共同导致的通胀压力短期内较难自然回落,美联储加息紧迫性提升,预计美联储步伐上半年将更快,年内或加息四次左右,美债利率或将震荡上行至2.5%。

通胀的短期因素—供需不平衡:供应端方面,疫情冲击后,美国核心材料以及劳动力短缺、运输环节拥堵导致供给能力受限,从而推升通胀压力。地缘政治冲突、极端天气、能源转型等进一步加剧了供给端收缩的趋势。需求端方面,货币政策与财政政策刺激需求骤增,需求增长远超预期,进一步加剧供不应求的局面。供给端通胀通常持续时间偏短,此轮持续时间超预期主要由于疫情影响较为深远。

通胀的中长期因素—劳动力结构:目前美国劳动力缺口问题仍较严重,人们就业观念在疫情后有所转变,叠加财政刺激背景下储蓄水平提升导致劳动力供给不足,同时用工需求旺盛,因而通胀压力攀升。预计劳动力结构造成的通胀压力短期仍将持续,存在工资与物价螺旋上升的可能,两年内工资型通胀压力或将缓慢减少,中长期而言,劳动力趋势性变化或将增加通胀压力。

通胀未来演变路径:目前供需不平衡已出现边际缓解迹象,1月议息会议后鲍威尔表示预计今年下半年供应链限制将取得进展,并会持续至2023年。我们认为在中长期能源转型的背景下,未来随着季节性压力的消散以及疫情逐渐好转将部分缓解供应端限制,供应限制或于今年下半年开始实质性缓解。工资上涨的通胀压力将持续,美联储紧缩加快,预计美国高通胀或将持续到今年年中,此后逐步回落。

美联储紧缩的必要性与抑制通胀的有效性如何?此轮通胀主要是由货币政策超发、财政政策刺激、供给端限制、劳动力紧缺共同导致的。不同于上一轮美联储“放水”没有激起商业银行信用扩张的浪花,此轮宽松政策推动信贷增速快速提升至历史高位水平,迅速提升了居民部门、企业、政府部门的杠杆率,导致消费需求快速回暖,市场供不应求,价格水平高增。美国通胀持续高位,美联储紧缩可通过抑制需求、提振就业市场降低通胀水平,因而美联储紧缩较为紧迫。

美联储对紧缩是否存在顾虑?目前美国经济环境适合加息,虽然短期内高通胀一定程度抑制了消费需求,并且今年财政政策大幅缩减,但疫情对于消费的冲击影响预计将逐渐较弱,即使在Omicron变异毒株肆虐的背景下,1月零售数据仍超预期快速回升,表明经济对于疫情冲击存在一定韧性。并且目前居民财务压力较低,待通胀回落后工资推动的收入增长将进一步促进消费。此外,企业高利润也将带动美国投资增加。预计今年美国经济增速在消费、和投资的支撑下将较为稳健,同时,美联储紧缩对金融市场波动顾虑较少,预计美联储上半年加息节奏较快,年内加息四次左右,缩表最早或于今年年中开始。

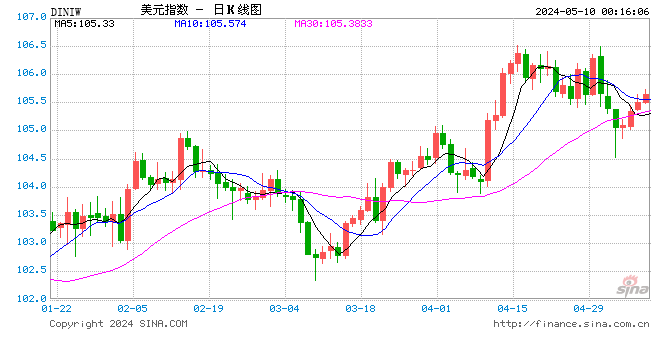

债市策略:随着经济对于疫情冲击的韧性增强,预计今年消费将继续支撑美国经济保持稳健增长,就业市场预计稳步复苏,目前美国经济环境适合加息。而多重因素共同导致的通胀压力短期内较难自然回落,美联储需加快紧缩抑制通胀并降低通胀预期。预计上半年美联储紧缩步伐将更快,年内或加息四次左右,美债利率或将震荡上行至2.5%。

美国2022年1月CPI与PPI均高于预期,继续高增长,二者再次创历史最高水平,1月非农数据超预期向好,就业市场正稳步恢复,美联储3月加息箭在弦上。市场加息预期愈来愈浓烈。此轮通胀究竟何时回落?面对历史高位的通胀,美联储紧缩信心如何?美联储紧缩路径又会如何选择?本篇报告将针对以上问题给出分析与判断。

通胀成因及未来演变

通胀短期因素:供需不平衡

供应端方面,疫情冲击后,美国核心材料以及劳动力短缺、运输环节拥堵导致供给能力受限,从而推升通胀压力。由于芯片等关键材料供给以及劳动力短缺,工业生产,尤其是汽车及其零部件生产受到较大限制,目前部分工业生产仍低于疫情前水平。同时,由于运力限制以及运输工人紧缺,运输环节成本和时间也大幅提升,停泊在港口船只数量以及停留时间疫情冲击后攀升至高位水平。在生产与运输存在限制的背景下,美国补库存速度前期偏慢。而2021年以来,制造业PMI高位回落,由于工业制造业PMI通常领先库存增速,或预示着未来一段时间内补库存节奏或将放缓。

地缘政治冲突、极端天气、能源转型等进一步加剧了供给端收缩的趋势。东欧冲突升级以及OPEC较难实现增产或将进一步扰乱能源供应市场,推升天然气、原油等能源价格。美国冬季遭遇冰凌、冻雨等极端天气导致原油、天然气等生产被中断。同时,世界各国承诺实现碳减排、碳中和也将长期改变能源结构,持续推升能源成本。

需求端方面,货币政策与财政政策刺激需求骤增,需求增长远超预期,进一步加剧供不应求的局面。财政刺激提升了个人收入水平,同时货币超发推升了权益资产、房产等资产价格,从而进一步提升了居民净资产水平,促进个人消费支出超预期回暖,尤其是商品消费快速从疫情冲击中恢复,创历史高位水平。在财政政策以及货币政策共同刺激下,需求骤增并远大于供给,推升美国通胀水平。

供给端通胀通常持续时间偏短,此轮持续时间超预期主要由于疫情影响较为深远。供给型通胀一般是由政治因素、天气环境因素等短期冲击导致,通常持续时间较短,此次供给端造成通胀持续时间较长主要由于疫情冲击持续且反复,并且疫情冲击对供应链各个环节均造成了严重阻碍,因此此轮供给端增加的通胀压力难以自然短期回落。但预计随着疫苗普及、特效药等有效治疗药物问世,未来疫情冲击的影响将逐渐减弱。目前运输堵塞已经边际缓解,产能利用率正在回归至疫情前水平,同时,随着财政政策退坡,货币政策紧缩,需求型通胀将有所抑制。

通胀中长期因素:劳动力结构

目前美国劳动力缺口问题仍较严重,推升工资持续攀升。空缺率与离职率均高企,就业市场态势偏紧,人们就业观念在疫情后有所转变,叠加财政刺激背景下储蓄水平提升导致劳动力供给不足,就业摩擦较为严重。较高的劳工需求和较低的就业意愿推动工资持续大幅上涨,推升了通胀压力。疫情冲击后通胀与薪资同趋势增长,目前薪资环比增速与CPI环比增速接近,未来存在工资与物价螺旋上升的可能。

预计美国劳动力结构造成的通胀压力短期仍将持续,两年内通胀压力或将缓慢减少。由于人口老龄化,潜在劳动参与率预计将长期逐步下降。而疫情冲击导致参与率短期内骤降,偏离潜在劳动参与率,随后在货币政策以及财政政策的刺激下,就业市场缓慢复苏,预计短期内就业市场将继续回暖,但参与率难以迅速回升至疫情前水平。但长期而言,老龄化导致的参与率下降趋势仍难以避免。因此预计劳动力结构造成的通胀压力短期仍将持续,但两年内通胀呈现压力或将缓慢减少,中长期而言,若经济稳健,就业缺口或将在未来造成一定工资通胀压力。

通胀演变路径

目前供需不平衡已出现边际缓解迹象,供应限制或于今年下半年开始实质性缓解,预计工资上涨的通胀压力将持续,美国高通胀或将持续到今年年中,此后逐步回落。目前供给瓶颈、运输瓶颈边际缓解,英特尔首席执行官帕特•格尔辛格预测芯片短缺将在2022年逐渐缓解,并在2023年逐渐消退。福特首席财务官约翰•劳勒表示“预计芯片的限制将持续到2022年,并可能延续至2023年”。1月议息会议后鲍威尔预计今年下半年供应链限制将取得进展,并会持续至2023年。我们认为在中长期能源转型的背景下,未来随着季节性压力的消散以及疫情逐渐好转部分缓解供应端限制,供应限制或于今年下半年开始实质性缓解。短期而言,由于经济向好,劳动参与率回暖,但劳工需求旺盛,劳动力供给修复较为缓慢,预计工资上涨导致的通胀压力短期内较难降低。整体而言,结合美联储加息节奏将较快的预期,预计美国高通胀或将持续到今年年中,此后逐步回落。

对于美联储货币政策的思考

美联储紧缩的必要性与抑制通胀的有效性如何

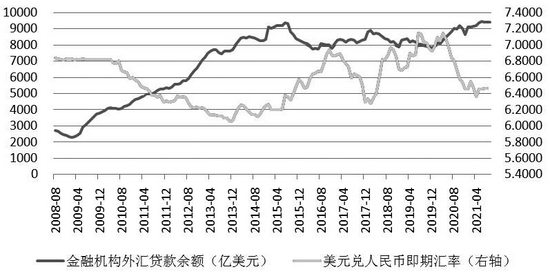

美国此轮通胀主要是由货币政策超发、财政政策刺激、供给端限制、劳动力紧缺共同导致的。不同于上一轮美联储“放水”没有激起商业银行信用扩张的浪花,此轮宽松政策推动信贷增速快速提升至历史高位水平,切实的促进了实体经济恢复,同时也迅速提升了居民部门、企业部门的杠杆率。由于居民部门杠杆率仍处于较低水平,因此杠杆率的提升通过财富效应促进了居民消费支出,导致消费需求快速回暖。同时政府部门杠杆也快速提升至2000年以来最高位水平,反映出财政政策货币化,美联储释放的超额流动性通过购买美国国债流入政府部门,同时政府部门通过加大购买商品、服务、向居民、企业发放补贴的方式流入实体经济,从而大幅刺激居民与企业部门需求,导致供不应求,推升了价格水平。此外,由于疫情冲击、劳动力供给短缺、极端天气,地缘政治等因素限制了供给水平也进一步支撑了通胀水平持续高位运行,同时劳动力紧缺导致工资快速上行也推动了通胀上行。

美国通胀持续高位,美联储紧缩可通过抑制需求、提振就业市场降低通胀水平,因而美联储紧缩较为紧迫。2022年1月美国通胀再超预期增长,创1982年2月以来最高水平,多重因素共同推升的通胀水平短期较难自然回落,美联储通过紧缩抑制通胀的紧迫性提升。美联储紧缩可以有效抑制需求,同时美联储加息将增加财政付息压力,缩表将对财政部债券发行造成一定压力,抑制财政支出以使需求降温。虽然美联储紧缩货币政策对于供给链限制的缓解作用有限,但在高通胀的情形下,紧缩货币政策可通过抑制通胀改善就业、缓解供应链问题并减缓工资上涨,从而进一步抑制通胀水平。

美联储对紧缩是否存在顾虑

加息的经济条件已具备,3月开始加息是合适的。虽然短期内高通胀一定程度抑制了消费需求,并且今年财政政策大幅缩减,但疫情对于消费的冲击影响预计将逐渐较弱,消费者对于疫情冲击的敏感性或将逐步降低。即使在Omicron变异毒株肆虐的背景下,1月零售数据仍超预期快速回升,表明经济对于疫情冲击存在一定韧性。并且目前居民部门杠杆水平仍处于历史较低位,居民财务压力较低,待通胀回落后工资推动的收入增长将进一步促进消费。此外,企业高利润也将带动美国投资增加。预计今年美国经济增速在消费、和投资的支撑下将较为稳健,经济增长潜力仍较大。

美联储紧缩对金融市场波动顾虑较少,预计美联储上半年加息节奏较快,预计年内加息四次左右,缩表预计最早于今年年中开始。1月议息会议后鲍威尔表示美联储对于单独一两个市场波动的关注度不高,关注金融市场整体的稳定性以及其对美联储双重目标的影响,并且鲍威尔不认为资产价格本身会对金融稳定构成重大威胁,因为目前家庭财务状况、企业财务状况均良好。同时鲍威尔表示美联储通过沟通以及预期管理推动金融市场对美联储决定提前做出反应是适当的。在以往的紧缩周期,加息会造成短期的股市调整,后期经济阵痛后重回增长态势,股市会随之上涨。因此美联储加息的步伐较难被金融市场波动束缚。预计美联储3月初次加息,上半年加息节奏较快,年内加息四次左右,缩表最早或于今年年中开始。

债市策略

随着经济对于疫情冲击的韧性增强,预计今年消费将继续支撑美国经济保持稳健增长,就业市场预计稳步复苏,目前美国经济环境适合美联储加息。同时多重因素共同导致的通胀压力短期内较难自然回落,美联储需加快紧缩抑制通胀并降低通胀预期。预计上半年美联储紧缩步伐将更快,年内或加息四次左右,美债利率或将震荡上行至2.5%。

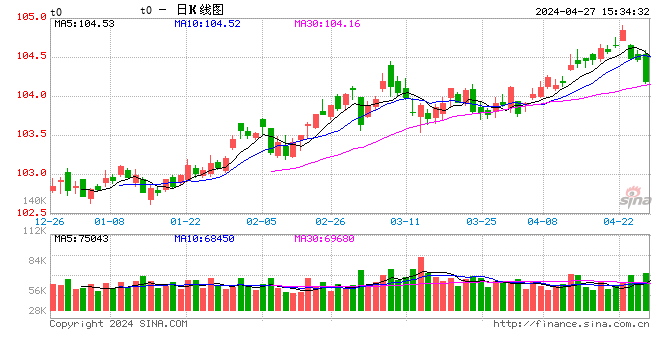

资金面市场回顾

2月17日转债市场,中证转债指数收于417.46点,日上涨0.21%,可转债指数收于1799.23点,日下跌0.09%,可转债预案指数收于1446.74点,日上涨0.13%;平均转债价格142.13元,平均平价为111.49元。当日N隆22转(113053.SH)上市,388支上市交易可转债,除英科转债停牌,185支上涨,2支横盘,200支下跌。其中N隆22转(25.38%)、中矿转债(15.23%)和鹏辉转债(8.23%)领涨,设研转债(-6.41%)、湖广转债(-5.08%)和岭南转债(-4.53%)领跌。383支可转债正股,156支上涨,6支横盘,221支下跌。其中鹏辉能源(12.72%)、宁波建工(10.06%)和绿茵生态(10.05%)领涨,设研院(-11.40%)、中化岩土(-9.81%)和浙江交科(-7.10%)领跌。