中信明明4月流动性展望:流动性缺口可能触发降准

明明债券研究团队

核心观点

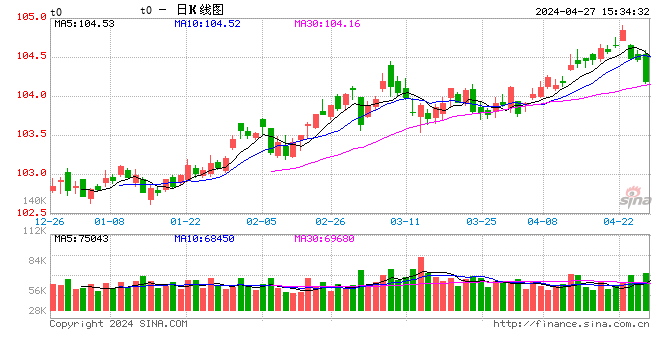

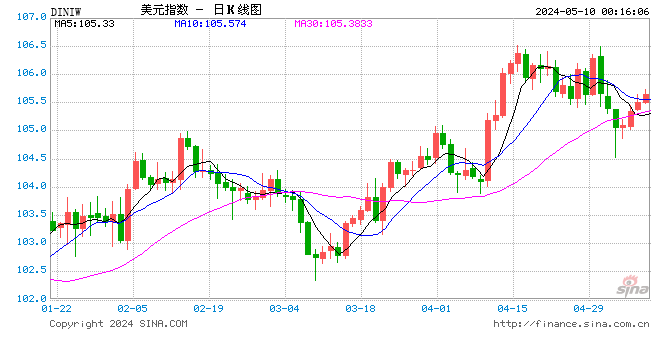

回顾3月,国内外重要事件和数据引发了债市的波动,国内宏观和高频数据、经济和金融等数据说明经济复苏尚不全面,海外地缘冲突和美债利率上行逐步从情绪影响转向中长期经济影响上,10年期国债收益率整体围绕 2.80%的中枢波动。3月央行并未降准降息,但资金面整体平稳偏松,仅仅月末跨月资金利率明显冲高。那么进入4月,货币宽松窗口期是否结束?是否仍然存在降准的概率呢?

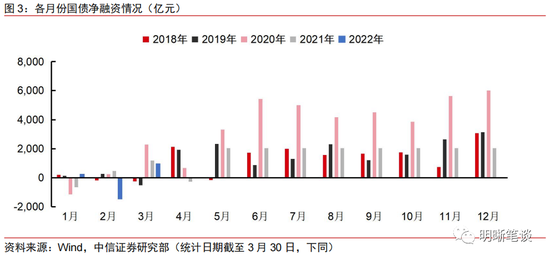

如何看待政府债券:地方债净融资增加。国债方面,近期单只国债发行金额有所增加,但受制于4月到期规模较大,当月净融资额可能在550-600亿元左右。地方债方面,地方政府债回归前置模式快速发行,参考目前公布的地方债发行计划,预计4月地方债净融资将达到4000亿元。

如何看待财政收支:支出增加补充流动性。季初月,财政往往“收大于支”,考虑近期稳增长压力较大,需要财政支出进一步发力,我们预计4月广义财政收支平衡。财政收支将向市场回笼部分资金,考虑到政府债融资情况,预计4月政府存款将增加4000亿元,带来较大的流动性缺口。

如何看待央行操作:继续呵护资金面。央行3月小幅超额续作MLF,且从逆回购投放情况来看,货币政策仍然呵护银行间流动性。3月最后一周资金面受缴税、缴准、月末等因素影响,跨季资金利率出现了较为明显的上行,对此,央行3月25日、28日-30日提高逆回购操作规模,显示出维护资金面平稳的决心。我们认为进入4月后,央行会继续维持流动性合理充裕。

如何看待其他因素:现金需求下降,缴准压力减轻。流通中的现金M0具有很强的季节性,通常在重要节日(主要是春节)由于居民有取现需求,M0会增加、流动性收紧,节后又会恢复,年内基本波动不大,参考2019-2021年同期情况,预计4月M0减少约1100亿元;同样的,预计4月份扣除非银同业存款的人民币存款减少2000亿元,对应的法定存款准备金将减少约250亿元。

流动性缺口可能触发降准。银行体系资金有缺口且负债端压力较大,除了测算的流动性缺口,近期同业存单的价格走势反映出银行在负债端仍面临压力。降准和存款利率改革均可缓解问题,经测算,4月存在约3000亿元资金缺口,而同业存单与MLF利差水平已经回到2021年12月6日宣布降准前的水平,这些因素都有可能成为降准的触发因素;另外,除了降准,通过存款利率的调整和改革也可能起到一定的降成本效果。

后市展望:我们测算,4月流动性缺口仍存(不考虑MLF和逆回购到期),同时银行负债端成本也制约了实际贷款利率下行。在宽信用和降成本目标下,货币政策方向仍然是宽松的,降准和存款利率改革调整都是可以采用的货币政策工具。我们判断,2.85%仍然是10年期国债的顶部,若考虑进一步降息降准的可能,利率还有10bps~20bps的下行空间。

正文

回顾3月,国内外重要事件和数据引发了债市的波动,国内宏观和高频数据、经济和金融等数据说明经济复苏尚不全面,海外地缘冲突和美债利率上行逐步从情绪影响转向中长期经济影响上,10年期国债收益率整体围绕 2.80%的中枢波动。3月央行并未降准降息,但资金面整体平稳偏松,仅仅月末跨月资金利率明显冲高。那么进入4月,货币宽松窗口期是否结束?是否仍然存在降准的概率呢?

流动性缺口观测

政府债券:地方债净融资增加

参考历史国债发行情况和部分省市公布的地方债发行计划,预计4月政府债整体净融资约4000亿元,较3月压力有所降低。

国债方面,近期单只国债发行金额有所增加,但受制于4月到期规模较大,当月净融资额可能在550-600亿元左右。截至3月30日,第二季度国债发行计划尚未发布,因此我们参考一季度国债发行情况以及往年平均水平进行预测。假设4月同今年1-3月情况一致,1、2、3、5、7、10、30年期限国债各发行一只,同时贴现式国债发行6只,假设非长期限记账式国债发行量在500-700亿元,30年期长期限国债发行量为200亿元,贴现国债平均350亿元发行量,我们预计4月国债总发行额在6300亿元左右。考虑到5724亿元的国债总偿还量,预计净融资额为550-600亿元。对比2019-2021年的4月净融资额均值800亿元,今年4月国债净融资额有望小幅下滑,但依然高于2021年4月水平。

地方债方面,地方政府债回归前置模式快速发行,参考目前公布的地方债发行计划,预计4月地方债净融资将达到4000亿元。根据《关于2021年中央和地方预算执行情况与2022年中央和地方预算草案的报告》,2022年地方政府债新增限额4.37万亿元,其中专项债新增额度维持不变,一般债新增额度略有收缩。今年以来,地方政府债回归前置模式快速发行,财政部已提前下达17800亿元新增限额,前三个月累计发行规模已超提前批次额度的60%。对比往年,今年一般债发行进度基本追平2020年,而专项债发行节进度已经超过2019年,成为近4年节奏最快的一年。截至3月29日,江苏、山东、云南等多地已经发布了2022年4月以及二季度的地方债发行计划,根据计划,4月发行地方专项债和一般债合计约1750亿元,考虑到目前大部分地方政府,尤其是部分发行大省如安徽等未公布,统计数据并不全面,因此预计最终地方债净融资可能达到4000亿元。

财政收支:支出增加补充流动性

季初月财政往往“收大于支”,考虑近期稳增长压力较大,需要财政支出进一步发力,我们预计4月广义财政收支平衡。公共财政具有显著的季节效应,一般来说,季初月“收大于支”,而季末月则恰恰相反。我们假定公共财政收入支出以及政府性基金收入支出均延续近两年复合增速,测算结果显示,2022年4月广义财政收入总额大约2.77万亿元,支出总额2.48万亿。今年全国一般公共预算支出26.71万亿元、全国政府性基金预算支出14.90万亿元,较去年有了明显的提升,我们预计今年财政发力力度也将更为积极。虽然赤字率下调,减税降费规模加大,但通过动用往年结余以及上缴特定国有金融机构和专营机构利润等方式可以保证支出强度。因此我们适度调高财政支出强度预测,预计4月广义财政收支平衡。

财政收支将向市场回笼部分资金,考虑到政府债融资情况,预计4月政府存款将增加4000亿元,带来较大的流动性缺口。结合前文对于收入支出(预计+0亿)以及政府债融资(预计+4000亿)的分析,4月政府存款可能增加4000亿元,向市场回笼较大规模的流动性。对比往年同期水平基本增幅在4000-7000亿元,今年整体仍处于正常区间。

央行操作:继续呵护资金面

央行3月小幅超额续作MLF,且从逆回购投放情况来看,货币政策仍然呵护银行间流动性。2022年3月15日,中国人民银行开展2000亿元中期借贷便利(MLF)操作,较1000亿元的到期量来看小幅超额续作。3月最后一周资金面受缴税、缴准、月末等因素影响,跨季资金利率出现了较为明显的上行,DR007持续高于政策利率2.1%,R007也一度超过3.0%。对此,从3月25日开始央行提高7天逆回购操作规模至1000亿元后,28至30日,再次增加7天逆回购操作规模至1500亿元,显示出维护资金面平稳的决心。我们认为进入4月后,央行依然会继续维持流动性合理充裕。

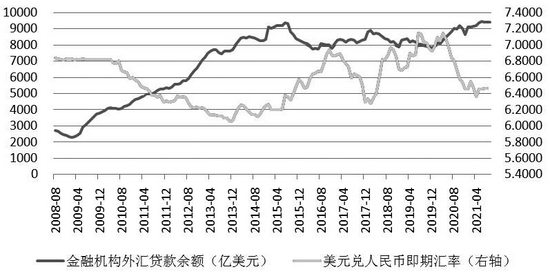

其他因素:现金需求下降,缴准压力减轻

M0小幅下降,少量存款准备金得到释放。去年以来,外汇占款波动幅度增大,人民币汇率双向波动的过程中,对流动性带来一定的扰动,但相较于政府债融资或财政收支等因素影响较弱。参考近期情况,预计4月变化幅度不超过100亿元。流通中的现金M0具有很强的季节性,通常在重要节日(主要是春节)由于居民有取现需求,M0会增加、流动性收紧,节后又会恢复,年内基本波动不大,2019、2020和2021年的4月,M0平均减少1100亿元。同样的,参考2019-2021年同期情况,4月份扣除非银同业存款的人民币存款通常减少2000亿元,假设平均法定存款准备金率仍为8.4%,则法定存款准备金将减少约250亿元,对流动性提供少量支持。

流动性缺口可能触发降准

银行体系资金有缺口且负债端压力较大

除了测算的流动性缺口,近期同业存单的价格走势反映出银行在负债端仍面临压力。一方面,根据测算4月银行间流动性可能存在约3000亿元缺口(不考虑MLF和逆回购到期)。另一方面,2022年2月中旬至今,同业存单发行利率持续上行,从不同期限来看,1M同业存单发行利率由2月中旬的2.20%上升至3月19日的2.46%;3M和6M同业存单均上行8bps,其中农商行利率上行最为明显。这背后反映了银行缺乏长期资金,出于信贷投放等因素导致银行对于同业存单发行需求增加。

降准和存款利率改革均可缓解问题

经测算,4月存在约3000亿元资金缺口,而同业存单与MLF利差水平已经回到2021年12月6日宣布降准前的水平,这些因素都有可能成为降准的触发因素。当前流动性缺口仍存,要进一步引导金融机构加大信贷投放和降低贷款利率,一方面需要弥补中长期资金缺口,另一方面需要降低负债成本。降准操作调整了银行的负债结构,用机会成本较低的超储置换了成本较高的MLF或逆回购,因而降准可以产生降低银行负债成本的效果。在此之前的多次降准中,央行都明确了降准能带来降成本效果,但是效果相对有限。从历史经验看,一般1个百分点的降准带动5bps的1年期LPR下调。

除了降准,通过存款利率的调整和改革也有可能起到一定的降成本效果。2021年6月存款利率报价机制启动改革,将定价方式由上浮倍数改为加点,且调整了存款利率上限和存款利率报价的结构。未来可以考虑进一步的利率市场化改革动作,例如压缩存款基准利率加点幅度或调整存款利率报价的加减点结构,从而起到降低银行负债成本的效果。实际上,理财产品净值化、货币基金收益率下滑等背景下,存款利率的调整和改革的空间有所拓宽。

后市展望

经测算,4月流动性缺口仍存(不考虑MLF和逆回购到期),同时银行负债端成本也制约了实际贷款利率下行,因此,货币政策宽松的窗口期没有结束,降准依然可期,同时也有可能推进存款利率改革和调整,我们判断2.85%仍然是10年期国债的顶部。①地方债发行节奏前置,但一般来说4月会相对放缓,考虑国债情况后整体净融资规模可能达到4000亿元;②在“要提高财政支出强度,还要实施更大规模的减税降费”的目标下,预计4月广义财政方面收支平衡;③流通中的现金变动情况可以稍稍补足流动性缺口,预计4月可以提供1000亿元支持;④预计4月不含非银的人民币存款将减少3000亿元,假设平均法定存款准备金率为8.4%,则法准减少带来250亿元流动性补充。综上,完全排除MLF以及逆回购到期的因素,4月仍然存在约3000流动性缺口。在宽信用和降成本目标下,货币政策方向仍然是宽松的,降准和存款利率改革调整都是可以采用的货币政策工具。我们判断,2.85%仍然是10年期国债的顶部,若考虑进一步降息降准的可能,利率还有10bps~20bps的下行空间。

资金面市场回顾

2022年3月30日,银存间质押式回购加权利率大体上行,隔夜、7天、14天、21天和1个月分别变动了-18.98bps、4.68bps、1.29bps、45.41bps和37.53bps至1.50%、2.23 %、2.46%、2.42%和2.41%。国债到期收益率全面下行,1年、3年、5年、10年分别变动-0.37bp、-1.12bps、-2.02bps、-1.50bps至2.15%、2.43%、2.57%、2.77%。3月30日上证综指上涨1.96%至3,266.60,深证成指上涨3.10%至12,263.80,创业板指上涨4.02%至2,696.83。

央行公告称,为维护银行体系流动性合理充裕,3月30日以利率招标方式开展了1500亿元7天期逆回购操作。今日央行公开市场开展1500亿元7天期公开市场逆回购操作,有200亿元逆回购到期,当日实现流动性净投放1300亿元。

【流动性动态监测】我们对市场流动性情况进行跟踪,观测2017年开年来至今流动性的“投与收”。增量方面,我们根据逆回购、SLF、MLF等央行公开市场操作、国库现金定存等规模计算总投放量;减量方面,我们根据2020年12月对比2016年12月M0累计增加16010.66亿元,外汇占款累计下降8117.16亿元、财政存款累计增加9868.66亿元,粗略估计通过居民取现、外占下降和税收流失的流动性,并考虑公开市场操作到期情况,计算每日流动性减少总量。同时,我们对公开市场操作到期情况进行监控。

市场回顾及观点

可转债市场回顾

3月30日转债市场,中证转债指数收于400.19点,日上涨1.26%,可转债指数收于1708.25点,日上涨1.82%,可转债预案指数收于1368.43点,日上涨2.27%;平均转债价格135.19元,平均平价为101.36元。当日,岱勒转债(123024.SZ)退市,天地转债(123140.SZ)上市。388支上市交易可转债,除英科转债停牌,354支上涨,0支横盘,33支下跌。其中天地转债(35.00%)、耐普转债(16.38%)和北方转债(15.38%)领涨,华通转债(-4.04%)、傲农转债(-3.27%)和金农转债(-3.13%)领跌。383支可转债正股,328支上涨,7支横盘,48支下跌。其中耐普矿机(20.01%)、北方国际(10.03%)和江山欧派(10.01%)领涨,浙农股份(-6.01%)、奇正藏药(-3.69%)和塞力医疗(-3.55%)领跌。

可转债市场周观点

转债市场上周持续调整,且表现明显弱于正股。

市场股性估值水平再次大幅回落,投资者情绪的脆弱性直接反映到转债的估值层面。从当前水平来看,虽然仍然位于我们前期判断的合理区间之内,但估值向下压缩的空间依旧不小,市场风险并未完全释放,若权益市场继续调整估值水平大概率继续回落。无论是估值或是价格当前转债市场仍未给出极具吸引力的安全垫,考虑到资金潜在的赎回冲击,转债上方的压力依旧存在,因此市场的低位布局是渐近式的。但另一方面正股与估值的波动区间均在增大,反过来提升了个券期权价值,我们建议投资者当下与波动为伍,把握其中的交易机会。

从正股出发的布局方向上,一方面我们重申从阻力最小的方向着手,提高转债仓位的风险收益比,力争更好地分享市场反弹时的红利。稳增长方面建议遵循从基建到地产再到消费的布局思路;成长角度则关注估值消化后的高景气度行业标的。另一方面考虑到市场波动的放大和转债近期的回落,波动率策略也值得关注。

周期品价格在稳增长主线下的交易性机会仍在继续,预计将会持续至信用条件改善见效之时。建议对传统通胀品种的交易保持一份谨慎,保持关注新能源板块上游资源品的价格短期弹性带来的机会。从周期的角度看,可以提升对地产以及消费板块中周期品类的仓位。

泛消费板块底部已经明确,现在已经开启向上修复的进程。虽然近期部分地区再次遭遇疫情的反复扰动,但市场预期逐步回稳。结合波动率我们建议重点关注医药产业链机会。

制造业方向近期走势仍较疲软,但总体政策方向未变,板块高估值问题已经消化较多。当前市场企稳回升,高弹性的成长标的有望多重受益,我们建议加大布局力度,也属于市场阻力较小的方向。优先增配景气度触底回升的TMT板块,以及调整较久的清洁能源、军工等相关方向。

高弹性组合建议重点关注兴业转债、新春转债、斯莱转债、闻泰转债、金禾转债、傲龙(温氏)转债、三角(苏试)转债、鹏辉转债、朗新转债、利德转债。

稳健弹性组合建议关注南航转债、万迅转债、伯特转债、恩捷转债、旺能转债、美诺(济川)转债、江丰(彤程)转债、通22转债、楚江转债、洽洽转债。

风险因素

市场流动性大幅波动,宏观经济增速不如预期,无风险利率大幅波动,正股股价超预期波动。

股票市场

转债市场