观点直击 | 林中:房地产暴利时代已经过去 毛利率降低明年见底(实录)

原标题:观点直击 | 林中:房地产暴利时代已经过去 毛利率降低明年见底(实录) 来源:观点

林中表示,行业利润率降低是一个行业发展的必然阶段,行业已经过了暴利时代,未来不可能还有暴利。

观点地产网 8月26日,旭辉在线上举行中期业绩发布会。

每一场旭辉的发布会都备受媒体与投资者的关注,不仅仅是聚焦于旭辉的成绩单,他们也希望听到房地产战略家林中在业绩发布会中对市场未来走向的看法与分析。

旭辉主要的出场阵容依旧是几位老熟人,董事局主席林中、CEO林峰、执行总裁陈东彪以及CFO杨欣,从中南刚刚加入不久的商管总裁韩石也出现在了名单中。

去年,旭辉高管们往往都会携带一位区域集团负责人出现,过去两年从上海区域的方轶群,到山东旭辉银盛泰合作平台的李扬,今年也不例外。出现在今年业绩会上的是总裁助理兼武汉、湖南事业部总经理金明杰。

今年上半年,旭辉已确认收入约为364亿元,按年增长58.0%,毛利约为75.25亿元,增加27.5%;公司股东应占期内利润微升至36.03亿元;核心净利润按年增长4.8%至约33.46亿元。

销售方面,旭辉录得合同销售金额1361.5亿元,按年上升68.6%,完成全年2650亿元目标的51%;合同销售面积上升至797万平方米,平均销售单价17100元/平方米,签约回款率91%。

三条红线依旧保持“黄档”,扣除预售账款以后的资产负债率72.1%,净负债率60.4%,现金短债比2.7,有息负债增长5.8%,融资成本5.4%。

旭辉预计,在年内可以达到三道红线的监管要求,回到绿档,同时力争在年内有机会降到5%以内的综合融资成本。

林中说:“旭辉历来谨慎乐观,在市场不好的时候积极、乐观;在市场好的时候,反而我们会相对谨慎,小心。”在上半年形势较为严峻的情况下,“好学生”旭辉依然交出了一份没有太大瑕疵的答卷。

对于未来,林中表示依然保持着看多房地产的心态,而旭辉的可持续发展,一定会立足于聚焦主业,做强、做实、做久。

在主业之外,旭辉在大力促进和支持房地产+业务的发展,围绕打造的同心圆,未来会有旭辉商业、旭辉永升物业、旭辉租赁、旭辉绿色建筑产业绿建科技、旭辉建筑管理、旭辉产业投资、旭辉健康、旭辉教育。

集中供地是房企们在今年面临的第一大新考题,如果没有面粉了,要怎么造面包?

上半年,旭辉拿下了43个新项目,新增可售货值1279亿元。总规划建筑面积约为770万平方米,其中旭辉权益占440万平方米,合同总代价约为539亿元,权益应付277亿元,平均土地收购成本约为每平方米6982元。

从整体数量上来看,旭辉在top20的房企里属于较为平稳的一类,并没有因为集中供地政策的出台而选择观望,也没有因为市场的谨慎而选择冒进。

虽然集中供地的出台与旭辉选择深耕的城市有部分重合,但旭辉表示并不害怕在这部分城市拿地,上半年新增土储中,一二线城市占比达到了81%,主要核心还是围绕长三角城市圈展开。

旭辉上半年新进入了8个城市,林中认为,旭辉全国化的布局已经初步完成,所以新的城市进入会减少和放慢。接下来会深耕聚焦,提高项目产能和组织效能。

在多元化拿地上,随着商业和产业投资的增加,旭辉指继续在多元化拿地上发力。然而,2020年旭辉51%的土储是通过多元化拿地,能够带来超过3倍的销投比,而今年上半年整体仅为27%,与公司计划的招拍挂多元化50:50的计划相去较远。

不过,林中说这依旧会是旭辉接下来的重点破局方式,这种多元化拿地可以用较低的成本获取土储,一方面可以高利润平衡较低的开发毛利率,而多元化收入也能改善整体毛利率表现。他补充道,今年的多元化拿地会集中在下半年体现。

以此次出席现场的湖南、湖北区域为例,其土地储备中70%以上都是通过多元化获取。

在收并购上,旭辉在今年年初与彰泰的故事已然耳熟能详,林中表示,“企业级的收并购可遇不可求。未来,旭辉的收并购会更多通过优质项目展开。”

另外一方面,旭辉继续透过合营企业的策略,共同开发新收购项目。如在佛山、天津、重庆集中供地拍下的项目都先后引入了恒基作为合作伙伴。

“从上半年的第一次集中供地以后,行业合作的紧密度是有所加强的。”杨欣表示,随着第二批集中供地政策优化后,旭辉会持续提升并表和权益比例,未来三四年,旭辉希望把并表比和权益比都提升到70%。

截止上半年,旭辉总土地储备的建筑面积约为6857万平方米,其中已确权的5840万平方米,而应占土地储备建筑面积约为3230万平方米,权益比约55%

在区域选择上,旭辉华东区域占比35%,华北区域占了23%,华南占了12%。在一二线城市的占比达到85%,货值前三的城市分别为北京505亿元,长沙467亿元,武汉436亿元。

对于下半年的土地市场,林中认为有更多的投资机会,因为“钱少地多”。公司会继续深耕一二线城市,聚焦在有市场沉淀的城市,希望未来有30个百亿城市的规模。

林中表示,旭辉也在跟随市场调整,想在市场好的城市拿更多周转快、去化快的中型项目,放弃一些较慢的大型项目。

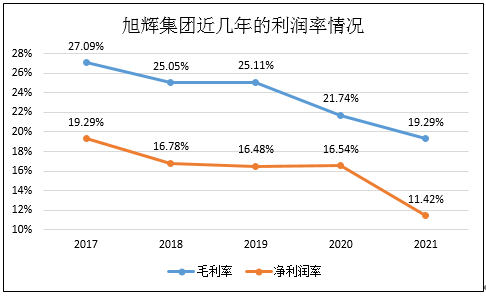

对旭辉来说,上半年成绩单上较为失望的或许就是毛利率,这也与公司过去的投资拿地息息相关。

上半年,旭辉的项目结转毛利率仅为20.7%,去年同期为25.6%,而2019年的毛利率达到30.0%。换言之,在短短一年半时间里,旭辉的毛利率下降了近10个百分点,这显然不是一个理想的数字。

林峰认为,毛利率下降的主要原因是市场限价,该批结转项目主要是在2017、2018年拿的项目,在获取项目之前并没有限价政策,随后便有了一些限价和市场下行的问题。

“未来,行业的毛利率可能还会进一步下降。行业中的优秀企业,毛利率可能会做到20%左右,差一点的可能是15%左右,而净利率在8%到10%,可能是行业未来的优秀水平。”

林中表示,行业利润率降低是一个行业发展的必然阶段,行业已经过了暴利时代,未来不可能还有暴利。行业已经过了暴利时代,房地产行业经历了土地红利时代、高杠杆盈利时代,未来正在逐步迈进管理红利、品牌红利的时代。

无论是林峰还是林中都对行业毛利率不再乐观,这一轮房企低毛利率的现象预计将会在明年见底,随着2017、2018年项目的结转,在那之后公司的毛利率会重新企稳或是提升。

以下为旭辉控股集团2021年中期业绩发布会问答实录节选:

现场提问:看到今年上半年旭辉的少数股东权益超过了50%,想问管理层是怎么看待这个问题的?

杨欣:旭辉的合作理念一直以来都是合作共赢,在旭辉现有的合作伙伴中,大致可以分成三类,第一类是价值观非常一致,长期战略合作的,比如说恒基集团、香港置地。第二类是资源互补,1+1>2的企业,比如说华熙国际,今年我们第一季度有幸和华熙合作,收购了北京的五棵松项目,五棵松的冰雪IP、文体IP未来对旭辉会有一个比较大的支持,包括我们在山东的战略合作伙伴银盛泰。第三类是经营稳健,经营理念比较相近的企业,比如说万科、龙湖,旭辉跟这些企业会有长期的战略合作。

从上半年的第一次集中供地以后,行业合作的紧密度是有所加强的。随着第二批集中供地政策有所优化以后,我们还是会持续提升旭辉的并表,提升旭辉在所有联合营项目当中的股权比例。所以整体来看,未来在三年或者四年左右,我们还是希望把旭辉的并表比和权益比都提升到70%左右。

现场提问:内地调控房地产金融,包括收紧个人按揭贷款,近日多家银行住房贷款利率持续提升,公司因为贷款的资源问题有产生什么影响吗?

杨欣:从去年12月31号央行公布了针对房地产贷款的双限政策以后,这8个月我们有观察到,第一是在房地产开发贷款这一块,总体应该还是处于一个比较平稳的状态,主要原因是去年8月份三条红线试点以后,其实整个行业都是积极地拥抱新政,大家都在积极地去杠杆,去的杠杆最主要就是有息负债,虽然说整体的开发贷银行额度有限制,但是整体因为大家都在去杠杆,所以相对来说这块额度还是比较平稳的。

第二块就是针对回款的按揭贷款的额度,从开发商的角度,去杠杆最重要的一个方式就是快去化、快回款,因此需要比较多的按揭额度来支撑回款,用回款来降低本身有息负债的财务杠杆,这一块相对来说前8个月是比较偏紧的。但是从不同的城市来看,差异还是比较大的,一般来说比较强的城市,一二线城市金融资源会丰富一些,额度相对来说比较容易做一些平衡;但是如果下沉比较低的一些三四线城市,金融资源就处于一个比较稀缺的状态,可能对房企会有一个比较大的限制。

但是我们也相信后续随着政策的平稳推进,有关部门也已经看到了开发商积极去杠杆的热情,未来我相信金融环境应该会进一步优化。

现场提问:在监管控制拿地销售比例不超过40%的要求下,旭辉在接下来的拿地安排上有什么样的调整?

林中:在拿地这一块有三条红线和两个观察线,其中一个是拿地的权益金额占比不超过销售金额的40%,所以在这方面,如何应对这个要求,同步保持经营业绩的稳步增长,我认为主要是对内挖潜力。

过去开发商还是比较粗放的,在内部有比较多的潜力可挖,具体表现在两大维度、四五个方面。

第一个维度就是盘活资产。因为你要投入买地的钱不能来自于负债,所以一定要盘活已有的资产,包括快速地销售、快速地回款、减少库存,如果能把销售速度慢一点的项目提升上来,它就能产生更好的效应,能从盘活的资产里面获取更多的资金应用于新的项目投资。

第二个是盘活土储。开发商其实都有大量的土储,我们觉得未来要加快土储的滚动开发,减少土储对资金的占用,减少土储的年份,因为我们不需要那么长期的土储,而且因为稳地价跟稳房价政策,土储过长是不利的,我们计划将土储的周期未来缩短到2年。

第三个是要抓经营效率的提升,特别是围绕着经营效率的提高、围绕着投入产出效率的提高,最终还要提高全要素的生产力,在土地、资金和人这三个全要素生产力方面进一步提升,这是主要的方面。

第四个是要改变投资策略,我们可能会做一些修正,希望能在市场好的城市拿更多周转快、去化快的项目。我们会避开市场不好的城市,同时希望能拿一些周转快速的中型项目,这是旭辉最喜欢的。所以我们现在就会减少拿一些大型项目,更加偏重拿一些中型项目。通过这几个方面旭辉来达到拿地销售比例在40%的限制要求,来实现未来持续稳定的增长。

现场提问:看到上半年旭辉的毛利率相较于去年同期有所下滑,想问一下是什么原因?旭辉对利润率是什么样的展望,未来几年利润率会否重新提升,拐点会在什么时候出现?

林峰:我仔细看了一下已经公布年报的公司,住宅销售的毛利率普遍都下降,最核心的是在2017、2018年拿的项目,拿项目之前没有限价,之后有一些限价和市场下行的问题。

所以毛利率下降是一个行业的大趋势,特别是政府限地价、限售价,未来行业的毛利率可能还会进一步下降。在行业做得比较优秀的企业,可能毛利率会做到20%左右,差一点的可能是15%左右,整体的净利率在8%到10%,未来可能是行业的优秀水平。

我们横向希望在行业做好一个超越平均数的优秀学生,也希望在未来行业触底之后,在反弹的时期,我们也能够成为率先提升毛利率和净利率的企业。

至于利润率什么时候会回升,我觉得利润率回升的周期是非常缓慢的,目前来说,行业的毛利率、净利率在如今这个区间,可能才符合中央三稳的政策导向,所以它未来不会快速下滑,也不会大幅上涨,可能会稳定在这个区间一段时间。

林中:利润率的降低,它是一个行业发展的必然阶段,因为行业已经过了暴利时代,未来不可能还有暴利,房地产行业经历了过去的土地红利的时代,经历了过去的高杠杆盈利的时代,未来正在逐步迈进管理红利、品牌红利的时代,这是一个行业发展的必然。加上国家稳房价、稳地价、稳预期的长效机制的引导,行业一定会走向平稳健康的发展,以及行业本身会进入一个全方位、高强度的竞争,所以带来行业利润率的回落。

你们看到目前行业的毛利率和净利率都在回落,但是它这个回落跟很多行业一样,它到了一个低点的时候,就会逐步地回升,这是这个行业本质决定的,长远来看房地产行业会维持在一个相对于其它行业的社会平均利润率更高的行业平均利润率。

我认为未来行业的毛利率在20%上下波动,低的探到15%,高的到25%,未来就维持在15%到25%的毛利率区间,净利润维持在8%到10%的区间。预测行业的毛利率,我认为可能到明年年底,这一轮行业的毛利率跟净利率基本上可以见底,2017、2018年一些低利润的项目对很多大型企业来说都已经消化完成。

反而纵观行业,包括旭辉在内,2019年到2021年投资的项目质量明显比2017、2018年好,到了明年就是2019年和2020年的项目进入结转,我们相信行业的毛利率和净利率在那个时候一定会企稳,甚至逐步提升,但是我也认为行业毛利率和净利率不可能回到过去的暴利时代,行业要长期稳定地发展就不能有暴利。

现场提问:刚才管理层在展望公司前景的时候更多还是聚焦在房地产+这样一个领域,目前咱们除了旭辉永升服务之外,是否还有分拆其它板块上市的计划?

林中:随着旭辉永升服务上市,未来旭辉还有七八个房地产+的业务,成熟一个,我们就会推动一个公司的IPO,未来几年我们还是希望能推动两三个公司上市。旭辉的策略就是成熟一个、上市一个,我们的业务分成不同的阶段,很多业务在从0到1,做试点,做配置。还有从1到100,经过快速发展到了100这个阶段以后,我们就希望走向一个市场化、独立化、资本化、更加快速的发展道路。

现场提问:公司今年下半年或者是明年会不会考虑有其它的包括公司股权的收购?尤其是对于地产+的业务有没有收购计划?这一类的标的有什么样的选择标准?

林中:我相信下半年会有更多的投资机会,因为下半年钱少地多。但是收并购的机会,从我过去的经验,包括最近的接触来看,企业级的收并购可遇不可求,因为这一类还是比较少的。未来可能收并购的,在地产这一块应该是优质项目的收并购,对旭辉来说这类机会应该会比较多,也是一个常态。

同步地在发展房地产+的业务里面,我们物业公司也会做一些战略型收并购。物业公司的战略型收并购,主要是围绕着对物业有重大发展的业务方向,比如说我们要进入一个新的赛道,因为物业是围绕着横向做宽、纵向做深来布局的,从住宅到办公,到商业,到学校、医院,到环卫,到很多的城市服务。

物业未来会有非常多的赛道,有些赛道它需要经验的积累,需要资质,甚至需要非常好的人才团队,所以我们可能会在这个方面围绕着来做收并购。

此外物业的收并购还会围绕着它在某个区域能实现1+1>2,不仅是规模上升,而是规模带来的共同的效益的提升,增加了在这个区域的密度,增加了在这个区域的渗透率,能快速提升它未来在社区增值服务方面的经营能力,所以物业的收并购不止是一个简单的规模,特别是围绕着它进入一个新领域、新赛道,它需要新的资质,需要新的核心能力和团队,以及达到它的发展战略来做收并购。