广发策略:上周两融融资扩张 北上资金流出

【广发策略】上周两融融资扩张,北上资金流出——广发流动性跟踪周报(11月第2期)

来源: 戴康的策略世界

报告摘要

(说明:数据来源于wind数据库,数据截止2021年11月14日。)

● 股市流动性跟踪

一级市场: 上周IPO规模为62亿元,前一周IPO规模为51亿元。

二级市场:上周在两融融资扩张的影响下,A股二级市场整体呈现资金净流入。流入方面,两融融资增加107亿元,国内基金(股票+混合)新发行156亿元;流出方面,北上资金流出27亿元,南下资金流出44亿元,重要股东减持115亿元,交易费用108亿元。

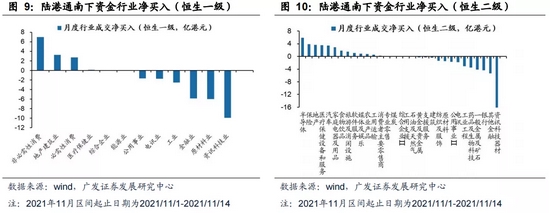

2021年11月(截至11月14日),北上资金净流入17亿元,净流入行业前五名是电气设备、计算机、非银金融、采掘、化工,净流出行业前五名是医药生物、家用电器、有色金属、建筑材料、汽车。

2021年11月(截止11月14日),南下资金净流出38亿元。净买入个股前五为吉利汽车、中国海外发展、中芯国际、舜宇光学科技、华虹半导体。

恒生一级行业净买入前三名为非必需性消费、地产建筑业、必需性消费,恒生二级行业净买入前三名为半导体、保险、地产。

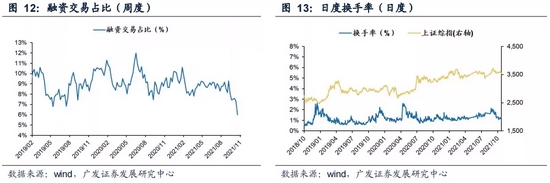

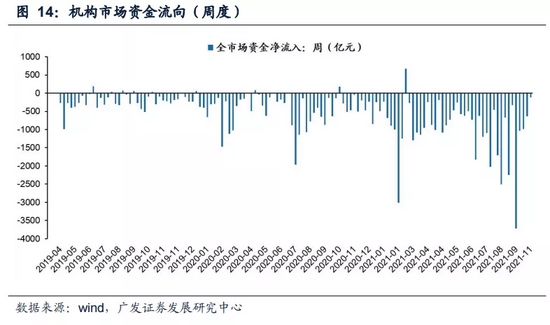

投资者情绪:上周融资交易占比6.0%(上期为7.3%),日换手率1.3%(上期为1.4%),机构挂单卖出122亿元(上期卖出640亿元)。

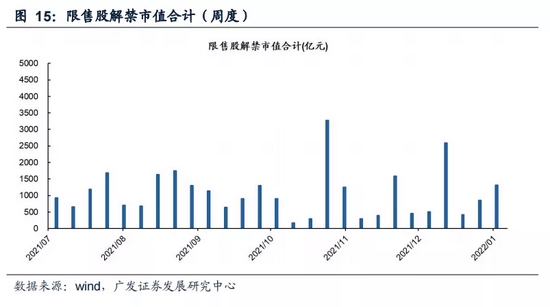

限售股解禁:上周限售股解禁393亿元,前一周限售股解禁288亿元。预计本周限售股解禁1587亿元。

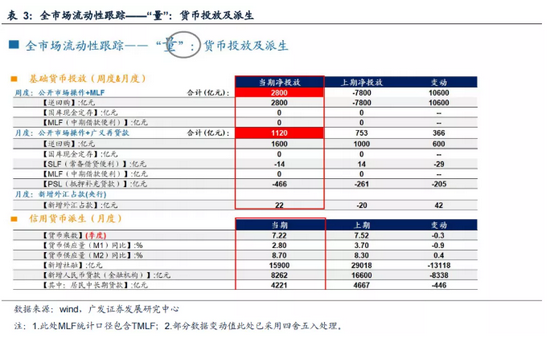

●全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:上周央行公开市场操作及MLF净回笼2800亿元。上周投放逆回购5000亿元,有2200亿元逆回购到期,逆回购净回笼2800亿元。

信用货币派生:2021年10月,M1增速2.8%(前一期3.7%);M2增速8.7%(前一期8.3%)。2021年10月新增社融1.59万亿元(前一期约2.90万亿元),金融机构新增人民币贷款0.83万亿元。

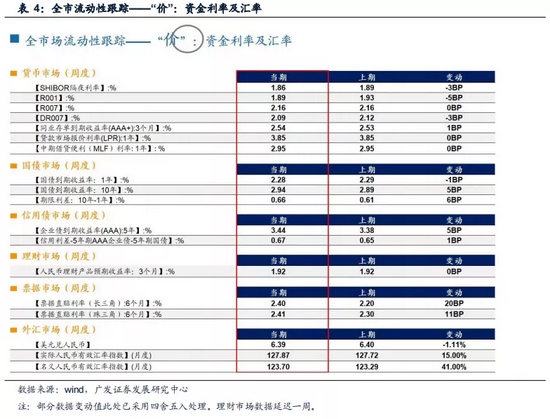

● 全市场流动性跟踪——“价”:资金利率及汇率

货币市场:上周短端利率多数下行。上周SHIBOR隔夜利率下行3BP,R001下行5BP,R007维持原位,DR007下行3BP,3个月同业存单收益率上行1BP。

国债市场:上周1Y国债收益率下行1BP至2.28%,10Y国债收益率上行5BP至2.94%,期限利差上行6BP至0.66%。

● 风险提示:疫情控制反复,全球经济下行超预期,海外不确定性。

报告正文

一、股市流动性跟踪

说明:二级市场的银证转账数据从17年6月16日以后不再更新,故此后A股资金流动合计数据不包含此项目;本报告数据更新至上周日(2021年11月14日)。

1.1一级市场和二级市场资金流

(1)IPO融资:上周IPO规模为62亿元,前一周IPO规模为51亿元。

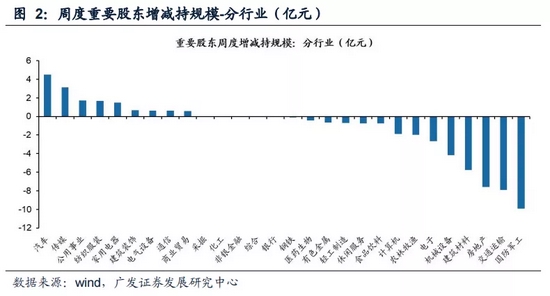

(2)重要股东增减持(A股整体): 上周重要股东减持115亿元,前一周净减持约85亿元。上周减持规模前五的行业为国防军工、交通运输、房地产、建筑材料、机械设备。

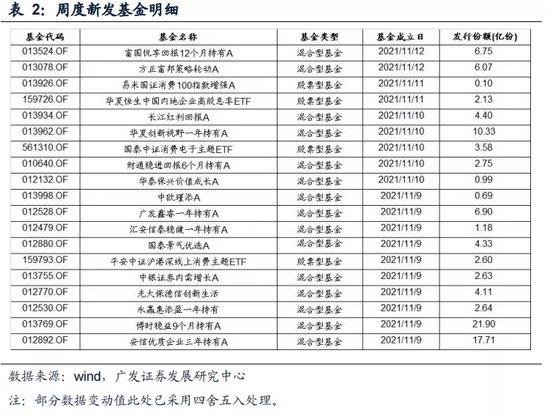

(3)新发基金(股票型+混合型): 上周新发基金规模为156亿元,前一周新发基金规模为381亿元,新发基金规模下降。

(4)两融融资余额:截至上周周五,两融融资余额约为18414亿元,上周两融融资增加107亿元,前一期两融融资减少95亿元,上周两融融资扩张。

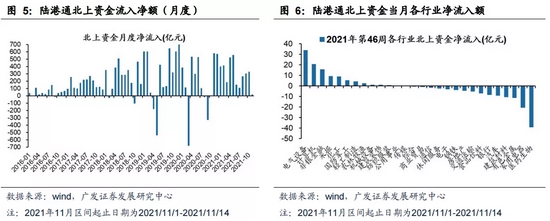

(5)陆港通北上资金流入净额:上周陆股通北上资金净流出27亿元,前一周净流入44亿元。截至2021年11月14日,2021年11月北上资金净流入17亿元,净流入行业前五名是电气设备、计算机、非银金融、采掘、化工,净流出行业前五名是医药生物、家用电器、有色金属、建筑材料、汽车。

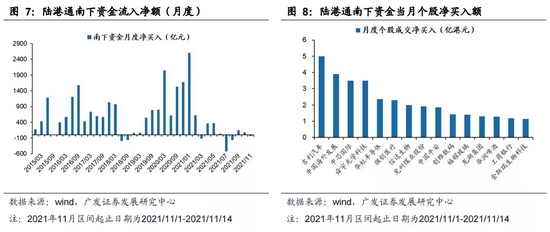

(6)陆港通南下资金流入净额:上周港股通南下资金净流出44亿元,前一周净流入6亿元。截止2021年11月14日,2021年11月南下资金净流出38亿元。净买入个股前五为吉利汽车、中国海外发展、中芯国际、舜宇光学科技、华虹半导体。

行业结构上来看,恒生一级行业净买入前五名为非必需性消费、地产建筑业、必需性消费、医疗保健业、综合企业,恒生二级行业净买入前五名为半导体、保险、地产、医疗保健设备和服务、汽车。

(7)交易费用: 上周为108亿元,前一周为116亿元。

1.2市场情绪跟踪

(1)融资交易占比:上周为6.0%,前一周为7.3%;

(2)日度换手率: 上周为1.3%,前一周为1.4%。

(3)机构资金流向:上周机构合计挂单卖出122亿元,前一周挂单卖出640亿元。

1.3 其他重要指标跟踪

(1)限售股解禁: 上周限售股解禁393亿元,前一周限售股解禁288亿元。预计本周限售股解禁1587亿元(以2021年11月12日收盘价计算)。

二、全市场流动性跟踪——“量”:货币投放及派生

基础货币投放:上周央行公开市场操作及MLF净回笼2800亿元。上周投放逆回购5000亿元,有2200亿元逆回购到期,逆回购净回笼2800亿元。

信用货币派生:2021年10月,M1增速2.8%(前一期3.7%);M2增速8.7%(前一期8.3%)。2021年10月新增社融1.59万亿元(前一期约2.90万亿元),金融机构新增人民币贷款0.83万亿元。

三、全市场流动性跟踪——“价”:资金利率及汇率

货币市场:上周短端利率多数下行。上周SHIBOR隔夜利率下行3BP,R001下行5BP,R007维持原位,DR007下行3BP,3个月同业存单收益率上行1BP;

国债市场:上周1Y国债收益率下行1BP至2.28%,10Y国债收益率上行5BP至2.94%,期限利差上行6BP至0.66%;

信用债市场:上周5年期企业债收益率上行5BP,信用利差上行1BP;

理财市场:上周3个月人民币理财产品预期收益率为1.92%;

外汇市场:上周美元兑人民币汇率下行1.11%至6.39。

四、风险提示

疫情控制反复,全球经济下行超预期,海外不确定性。

![[房企图鉴]朗诗地产:销售额234亿元 融资成本7%](http://n.sinaimg.cn/finance/transform/116/w550h366/20211021/040a-7300ff6a26383aa2d67cf6b6435ca545.jpg)

![[房企图鉴]信达地产:毛利率17.8% 拿地面积85.8万平米](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/b473-61dc0540357bc0b794aec7b10bac7f71.jpg)

![[房企图鉴]光明地产:销售额193.3亿元 短期借款占比54.15%](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/733f-770b47faf388b326b8a58832725f80a3.jpg)

![[房企图鉴]花样年控股:净利率2.77% 三道红线处于黄档](http://n.sinaimg.cn/finance/transform/727/w430h297/20211021/79b3-3ff96385e7063a36d8b2ac1ba1173bee.jpg)

![[房企图鉴]国瑞置业:归母净利润3.7亿元 净负债率129%](http://n.sinaimg.cn/finance/transform/122/w550h372/20211021/b911-98f90b04e409b6382915e5fd04be9a8f.jpg)