世茂服务输血“骚”操作 带崩整个物业板块

出品:新浪财经上市公司研究院

作者:大眼楼管/肖恩

近日,稍有喘息机会的地产板块再度被带崩。

此前上海房叔抛售的陆家嘴93套网红盘(实际是仍在世茂名下)因抵押无法网签过户,以至于市场普遍担忧世茂集团存在资金紧张的问题,以至于世茂系遭遇股债双杀。另外,12月13日,世茂旗下的三家上市公司之一,世茂股份发布公告称拟将公司所有物业资产转让给世茂服务控股,计价16.54亿元,估值溢价率达到16.7倍。

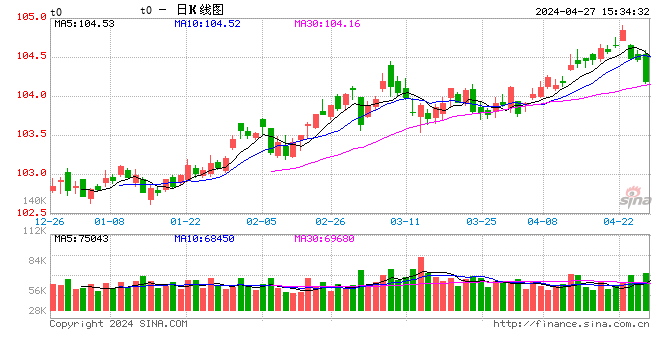

世茂服务作为世茂系旗下优质资产,存在输血世茂股份的嫌疑,这一方面加重了市场对于世茂财务紧张的负面预期,另一方面也令市场普遍预期多数物业公司或都要面临向同系地产公司输血的“任务”。近日,包括碧桂园、世茂服务、雅生活在内的港股物业板块面临一波杀跌。

溢价16.7倍 到底是谁救了谁?

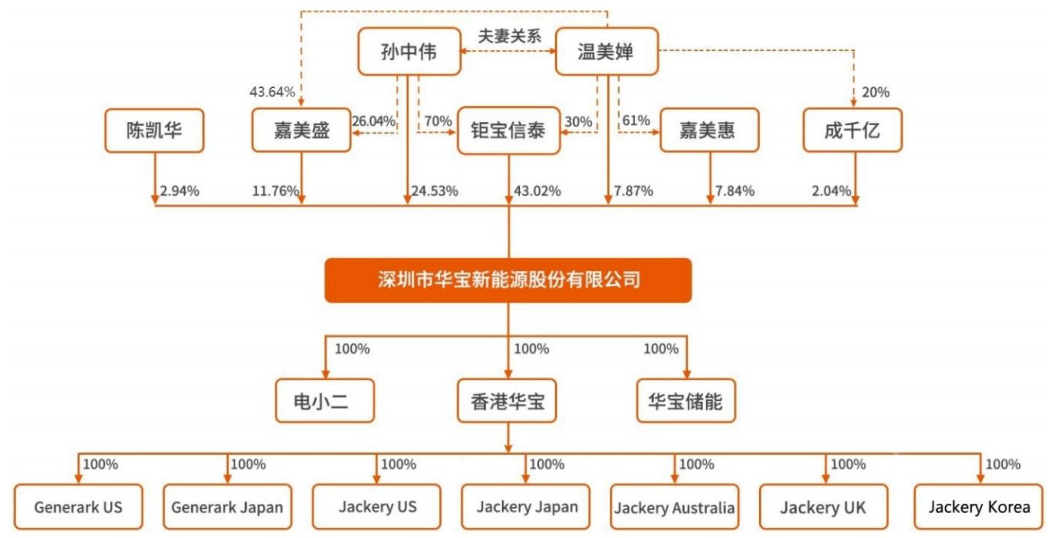

12月13日,世茂股份此次交易涉及包括世茂物业管理有限公司100%股权、北京茂悦盛欣企业管理有限公司等29家公司涉及的物业管理业务以及相关的资产负债,交易转让价格为16.54亿元。

在世茂体系内理顺各业务条线本并可厚非,世茂集团专注物业开发,世茂股份则更聚焦商业开发及轻资产运营,世茂服务覆盖物业管理,但此次标的转让价格或值得商榷。

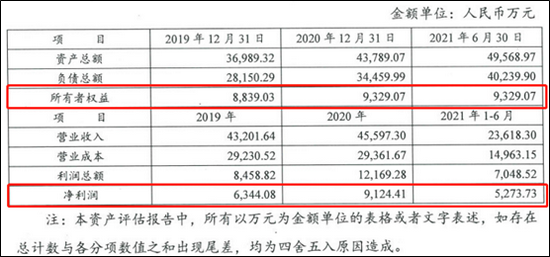

公告显示,本次交易标的资产是由上海众华资产评估与戴德梁行进行评估的。评估报告认为,截止2021年6月底,经收益法评估后资产组合估值为16.51亿元,较账面资产0.933亿元增值15.577亿元,增值率达到16.7倍。

如此之高的溢价率在其他传统行业很少出现,以至于世茂股份在随后就收到了上交所的问询函,其中对于交易对价的公允性则是问询的3个问题之一。

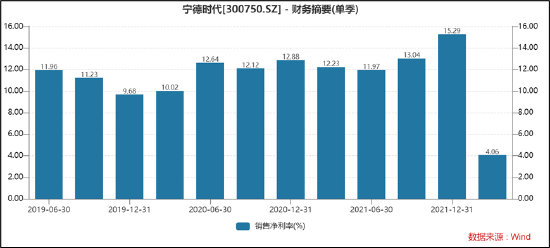

而事实上,物业服务的轻资产、高确定性及较好的现金流特性,使得其估值水平较地产要明显高不少。2020年交易标的资产的利润达到9124万,受疫情影响有限,今年上半年则达到了5273亿元,全年预计能实现1亿元的利润,算下来交易的估值PE约为16.7倍左右。

与目前港交所上市物业管理公司的中位估值水平接近,此外相较于目前世茂服务自身9.77倍(PE-TTM)的估值,对于世茂股份的股东来说,此笔交易并不算是贱卖。

而对于世茂服务股东来说,情况可不是这样。

世茂服务输血定位 碧桂园第一时间安抚情绪

此次世茂服务收购标的截至2021年6月有70个项目,在管建筑面积约为4.65百万平方米,合约建筑面积约为10.79百万平方米,未来预计交付面积约 614万平方米,亦纳入本次交易范围。

如果我们用“估值/合约建筑面积(亿/百万平米)”来表征估值的话,标的资产的估值达到了“1.53”,而世茂服务自身的这一指标仅为“0.44”。公告次日,世茂服务股价暴跌32%,创下上市以来最大的单日跌幅?和成交量。

先不论以大幅高出自身估值水平的价格收购同一体系下的资产,这背后,市场普遍预期物业公司可能处在一种为地产公司输血的尴尬定位,这应该是投资者更为担心的。

下半年,包括佳兆业、奥园、花样年等房企因为“区区”几个亿资金周转不畅而面临购房者、投资人用脚投票。此前财大气粗的房企都不把旗下物业公司上市募集的少量资金放在眼里,但目前的情况似乎完全不同,不光是资金拆解、资产收购,甚至是将整个物业公司全部出售成为了地产公司挽救信用的重要手段。

良好的信用积累往往需要多年,而信用崩溃可能只需要一天。世茂这一“骚”操作,不光加重了投资人对于公司流动性紧张的预期,还带崩了物业公司的独立性预期。港股物业股14日遭遇了一场“黑暗星期二”,50只H股物业股中37只录得下跌,7只跌幅逾10%。

行业老大碧桂园服务最为敏感,在14日收跌10.17%后,碧桂园服务迅速召开电话会议,重申不做“输血袋”。碧桂园服务称,六个月内与碧桂园集团预计不会发生对价超过2亿元(无论个别或合并)的重大资产出售或收购交易;不会在公开市场配售新股;董事会主席杨惠妍以及其行使控制权的任何公司,不会出售其已持有的公司股份。

![[专精特新TOP100]北陆药业:二十余载深耕对比剂 中枢神经药物打造第二业务增长级](http://n.sinaimg.cn/finance/transform/46/w550h296/20211026/4f93-00357d69279a23bd656c89b1fa9a6ff4.png)