新能源汽车空前繁荣背后:产业链涨价何时是尽头?

出品:新浪财经上市公司研究院

作者:昊

本周,澳洲最大锂辉石精矿生产商之一Pilbara公司第三次锂辉石精矿拍卖落锤,最终拍卖价格为2350美元/吨,尽管低于此前2500-3000美元的市场预期,但仍再度刷新了成交价记录。

据悉,此次拍卖为FOB(离岸)价格,矿石量10000吨,于2022年2月发货。按照拍卖价格计算,考虑到5.2%-5.5%的矿石品位,碳酸锂的单吨成本将上升至约17万元。

这也意味着,到明年上半年,在逐步消耗掉现有低价原料库存后,碳酸锂的生产成本或将整体提升至17万元/吨这一更高水平。

在海量需求的推动下,新能源汽车市场迎来空前繁荣。然而,靓丽的销售数据背后,由上游资源价格暴涨带动的全产业链成本上行,正悄然重塑行业竞争格局,影响着局中的每一个参与者。

拍卖连续高溢价成交 市场情绪进入高潮

10月26日,Pilbara第三次拍卖落锤,最终成交价2350美元/吨,相比一个月之前的拍卖价继续上涨约5%。

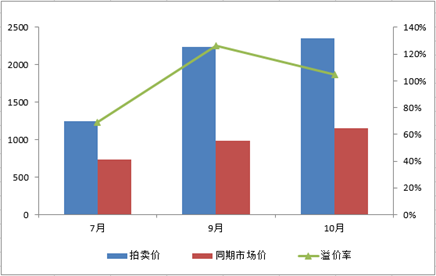

今年7月,Pilbara首次进行锂辉石精矿拍卖,成交价为1250美元/吨;今年9月的第二次拍卖中,锂精矿成交价一跃达到2240美元/吨,仅时隔2个月,拍卖价大涨80%。

拍卖价短期大涨仅仅是一方面,与同期锂精矿现货交易的价差更能反映供需的不平衡和市场情绪。

数据显示,今年7月、9月和10月的三次拍卖价,相比同期740美元、990美元和1150美元的锂精矿主流市场价,拍卖溢价率分别为69%、126%和104%,连续高溢价成交,近两次的溢价甚至达到翻番。

Pilbara三次锂精矿拍卖及溢价率

Pilbara三次锂精矿拍卖及溢价率

实际上,锂精矿价格在过去一年内涨幅也已经翻番,在此基础上以100%以上的溢价率拍卖成交,市场热度可见一斑。

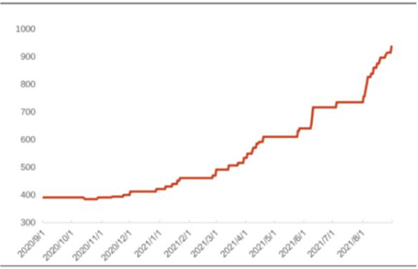

近一年锂精矿现货成交价走势

近一年锂精矿现货成交价走势

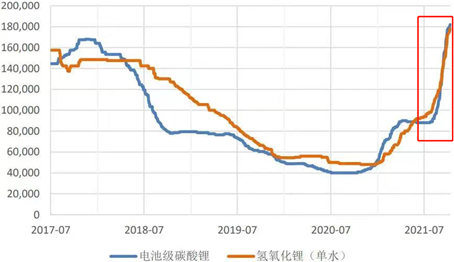

受上游锂矿价格推动,锂盐价格也持续上涨,从去年最低4万元/吨一路涨至如今18万元/吨,近期部分碳酸锂的成交价更是接近20万元/吨,创下历史新高。

锂盐价格走势

锂盐价格走势

虽然Pilbara这次锂精矿的拍卖量较小,仅1万吨,折扣1000吨碳酸锂左右,并不能完全代表主流价格。但是,考虑到这个时点也是各个大厂谈季度长单价格的时候,这个拍卖价格无疑对未来长单价有相当的影响。

全球新能源汽车市场供销两旺的空前繁荣,是上游资源短期内价格暴涨的最有力支撑。

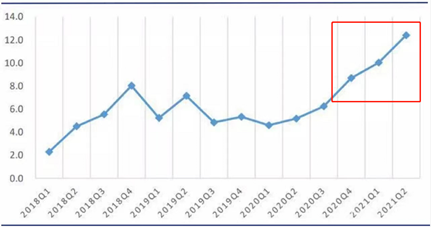

2021年9月,国内新能源车厂商批发渗透率达到20.4%,1-9月渗透率13.7%,较2020年5.8%的渗透率提升显著。

国内新能源汽车渗透率变化

国内新能源汽车渗透率变化

进入10月,《2030年前碳达峰行动方案》、《关于完整准确全面贯彻新发展理念做好碳达峰碳中和工作的意见》等国家层面的重大支持政策陆续落地,明确到2030年,新增新能源、清洁能源动力的交通工具比例达到40%左右,新能源汽车行业步入加速发展时期,市场情绪也随之进入高潮。

上下游盈利差距扩大 电池厂商不堪重负

一系列爆发式增长的产销数据和对未来的一致预期,率先反映在了上游资源价格上。不过,短期内资源的剧烈涨价,向下游传导并不通畅,产业链不同环节的盈利走势出现背离。

券商统计显示,受锂矿等资源价格上行带动,今年以来锂、钴、铜、铝、负极、六氟磷酸锂、铜箔、铝箔以及PVDF等电池材料的各个环节,售价均集中出现了不同程度的上扬,且幅度普遍很大。

主要电池材料价格变化

主要电池材料价格变化

原材料价格的集体上涨,直接抬升了动力电池的制造成本。据统计,今年以来,电芯和电池系统的理论成本上涨幅度均超过30%,即便抵消规模效应、工艺改善、技改等降本因素,实际成本的增加也应该在20%-25%之间。

然而,涨价的传导到电池企业时却戛然而止。今年前三季度,电池厂商并未跟随上游涨价,而是不约而同的纷纷选择扩张产能的方式抢占市场,以量补价。

8月12日,宁德时代对外披露定增预案,拟发行不超过2.33亿股,募集资金约582亿元,扩建共计137GWh动力电池产能和30GWh储能电柜。

据券商测算,按照公司已披露的各轮扩产计划,宁德时代锂电池的新建规划近600GWh,产能将从2020年的约70GWh增加至2023年约500GWh,2025年,产能有望进一步增至700GWh。届时,公司的总体产能将达到全球总需求的30%。

其他主要电池企业也都在马不停蹄的扩产。

比亚迪今年在原产线改造和基地新建上动作频频,除了重庆璧山新增15GWh、青海电池产线改造、西安二期建设等现有基地的改造、扩建外,还新建了包括百亿投资、供应一汽集团的长春刀片电池项目等在内的多个新增产能。

仅8月份以来,比亚迪先后新增无为弗迪、盐城弗迪、济南弗迪、绍兴弗迪等4家电池公司。

此外,亿纬锂能已先后8次投资产能建设,几乎每个月都有项目签约,合计金额远超200亿元,规划总产能超200GWh;国轩高科规划在2025年达到100 GWh的动力电池产能;孚能科技的扩产目标为120GWh,其中今年计划开工的产能不少于20GWh。

其他未上市电池厂和海外动力电池巨头扩张步伐同样很快。

在资源和电池材料不停涨价、电池厂商不停扩产的共同影响下,产业链上中游的盈利状况出现了显著差异。

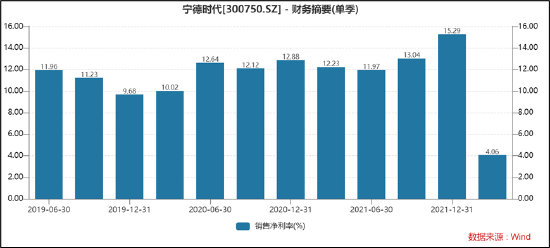

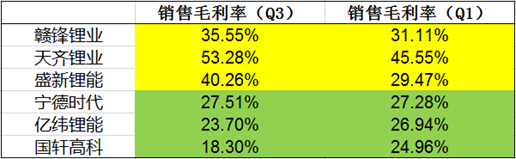

新浪财经统计发现,今年一季度,赣锋锂业、天齐锂业、盛新锂能等主要锂资源上市公司毛利率在30%-45%之间,同期宁德时代、亿纬锂能、国轩高科等主要动力电池上市公司毛利率在25%-28%之间。

而到三季度,上述资源公司毛利率整体提升至35%-55%,同期电池公司毛利率则降至18%-28%区间,盈利能力背离趋势明显。可以说,电池厂为成本上行“买了单”。

主要锂资源和电池企业毛利率对比

主要锂资源和电池企业毛利率对比

在上游涨价趋势仍未结束的情况下,电池厂盈利空间被大大压缩,接近极限,已基本失去了进一步承担产业链成本上行压力的能力。

动力电池集体酝酿提价 产业链涨价何时是尽头?

步入四季度,动力电池企业和整车厂新一轮的价格谈判即将拉开序幕,动力电池企业涨价潮开始涌动。

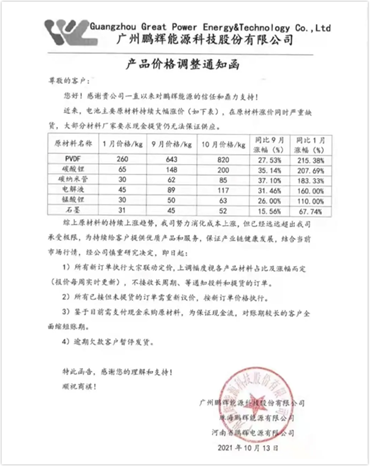

10月13日,鹏辉能源一则《产品价格调整通知函》在网上流传。

函中出现了近期原材料价格变动情况,表示原材料涨价同时严重缺货,大部分材料商要求现金提货仍无法保证供应,成本上涨超出了公司承受极限。

网传鹏辉能源产品价格调整通知函

网传鹏辉能源产品价格调整通知函

几天后,10月18日,国轩高科披露《调价商洽函》。公司表示,随着正极材料、电解液、铜箔、铝箔等价格上扬,拟从即日起再次就已签订订单进行二次磋商。

随着上游材料的涨价压力日益加剧,锂电池涨价潮已经从数码、小动力向动力,二三线企业向头部企业蔓延。

一周后的10月25日,比亚迪发出《电池价格上调联络函》,拟将上调C08M等电池产品单价,产品含税价在现行Wh单价基础上统一上涨不低于20%。2021年11月1日起,所有新订单将统一签署新合同,并执行新价格。

这也意味着,动力电池涨价也在一线电池厂得到了印证。

网传比亚迪电池价格上调联络函

网传比亚迪电池价格上调联络函

事实上,动力电池尚未提价时,下游整车厂就已经频频开始了涨价动作。

7月16日,特斯拉将2021 Model S型升级版和2021 Model X型升级版的价格分别上调3万元。

9月11日,特斯拉官方宣布,特斯拉Model Y Performance高性能版车型价格上调1万元,调整后车辆起售价为38.79万元,交付时间预计为今年第四季度。

10月28日,特斯拉再次上调Model S和X长续航版3万元,最新售价分别为88.999万元、93.999万元,交付日期为2022年一季度。

特斯拉CEO马斯克明确表示,价格上涨的主要原因是整个行业的供应链压力和原材料成本。

即便如此,整车厂商的盈利也压力山大。

据中国汽车工业协会整理的国家统计局公布的数据显示,2021年前三季度,汽车制造业实现利润同比增长不到2%,预计10月后利润可能呈现负增长。

产业链高景气之下,中游、下游企业不赚钱,显然是不可持续的事件。但无休止的价格传导和上涨,最终又有多少消费者愿意买单?

空前繁荣之下的电动车产业链博弈仍将继续,新能源汽车行业竞争格局未来会如何演绎,我们拭目以待。

![[房企图鉴]朗诗地产:销售额234亿元 融资成本7%](http://n.sinaimg.cn/finance/transform/116/w550h366/20211021/040a-7300ff6a26383aa2d67cf6b6435ca545.jpg)

![[房企图鉴]信达地产:毛利率17.8% 拿地面积85.8万平米](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/b473-61dc0540357bc0b794aec7b10bac7f71.jpg)

![[房企图鉴]光明地产:销售额193.3亿元 短期借款占比54.15%](http://n.sinaimg.cn/finance/transform/300/w550h550/20211021/733f-770b47faf388b326b8a58832725f80a3.jpg)

![[房企图鉴]花样年控股:净利率2.77% 三道红线处于黄档](http://n.sinaimg.cn/finance/transform/727/w430h297/20211021/79b3-3ff96385e7063a36d8b2ac1ba1173bee.jpg)

![[房企图鉴]国瑞置业:归母净利润3.7亿元 净负债率129%](http://n.sinaimg.cn/finance/transform/122/w550h372/20211021/b911-98f90b04e409b6382915e5fd04be9a8f.jpg)